相続対策浜松 静岡県浜松市中央区三方原町71番地の3 電話053-438-0162FAX053-437-7307 太田滋税理士事務所

一般的な相続対策としては、遺産分割対策、納税資金対策、節税対策の3つが挙げられます。定額減税の仕組みや生命

保険の活用など併用して相続対策をおすすめいたします。令和元年10月1日から消費税が増税になりました。ご相談くだ

さい。浜松市にある「太田滋税理士事務所」では、確定申告と相続のご相談、相続登記、遺言書作成、相続の生前対策等

、遺産相続についてご相談ください。合同会社を設立して所得税対策を提案しています。相続税には財産評価より相続税

額は変わります。また遺産方法等により大きな差が生じます。

遺言ではできない二次相続以降の資産承継先の指定ができるのもメリットです。民法が改正され配偶者居住権が創設さ

れた相続税の申告書作成は、私たち専門が対応いたします。

相続税や贈与税の他、各種税金は課税強化の流れが進むと思われますが、増税の際に付きものなのが、各種特例の改

善、強化です。これからの相続対策は、特例をフル活用できるかどうかが大切になってくると思われます。例えば、平成31

年に消費税が8%から10%に引き上げられた際は、住宅取得等資金贈与の非課税枠が1,200万円から3,000万円に引き

上げられましたし(省エネ等住宅の場合)、令和6年度から始まる暦年贈与の相続財産への持ち戻し期間の延長とともに、

相続時精算課税制度に基礎控除110万円が創設されます。このように、増税の際には各種特例の改善、強化はワンセット

で行われることが多いです。この記事をご覧いただいている皆様にとって、今後有益な特例の創設や現行の特例が改善さ

れることも想定されます。毎年の動向を見逃さないようにしましょう。

これらは現在ある情報から予測される未来をシミュレーションしてみたに過ぎません。実際は社会の変化とともに相続法や

税制が随時見直しされることでしょう。10年後の未来は誰にも分かりませんが、大切なのは今ある情報から未来を想像

し、自身の相続対策に活かしていくということです。

相続税シミュレーションの結果を元に「相続税対策」を行います。譲渡所得 について確定申告、についてもご相談ください

無料相談受け付けています。ご連絡ください。電話053-438-0162 FAX:053-437-7307

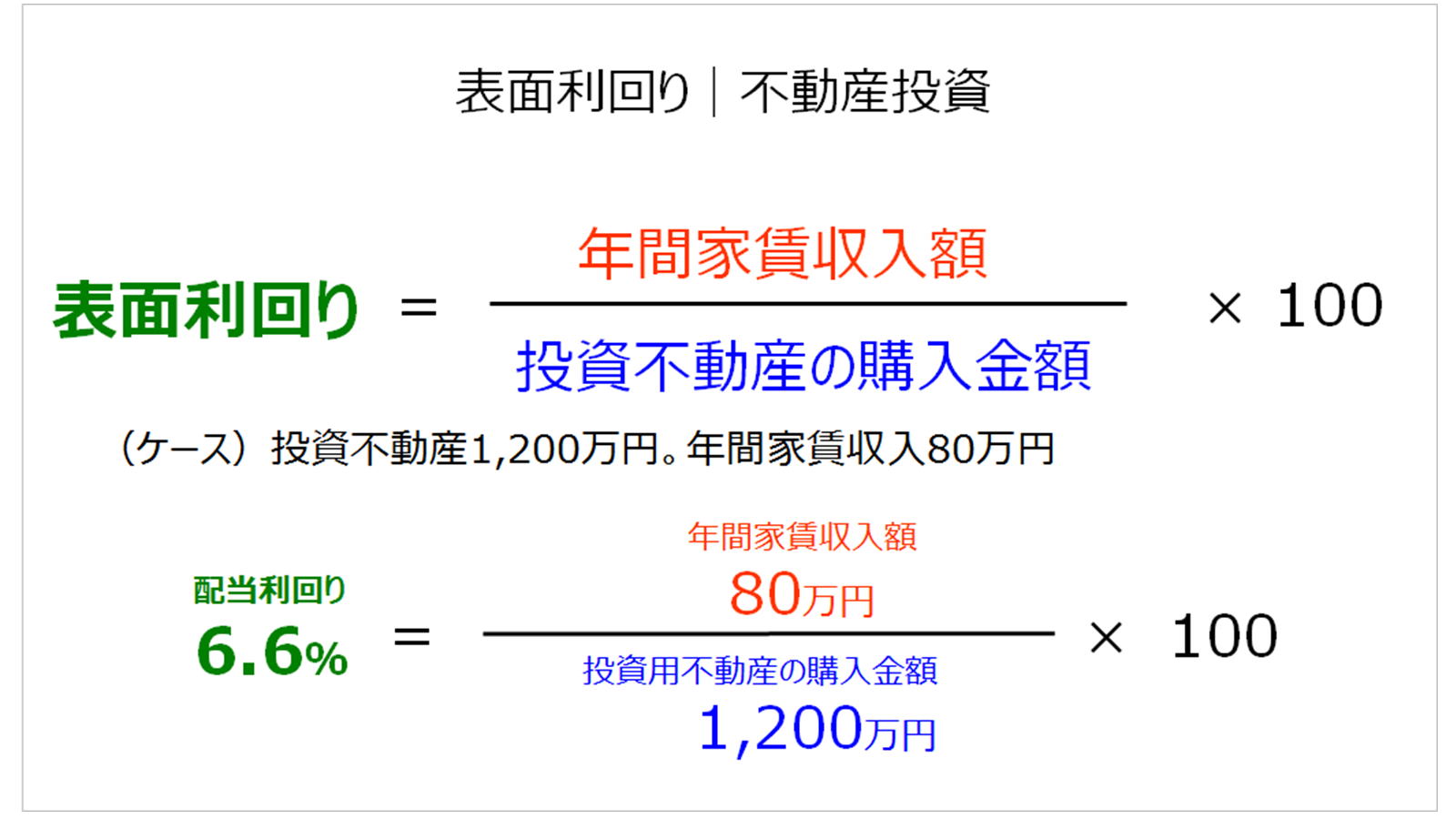

空室リスク込みの実質利回りで判断

投資収益を考えるとき、特にアパート経営においては表面利回りや満室を前提とした利回りで判断するのは適切ではない

可能性があります。

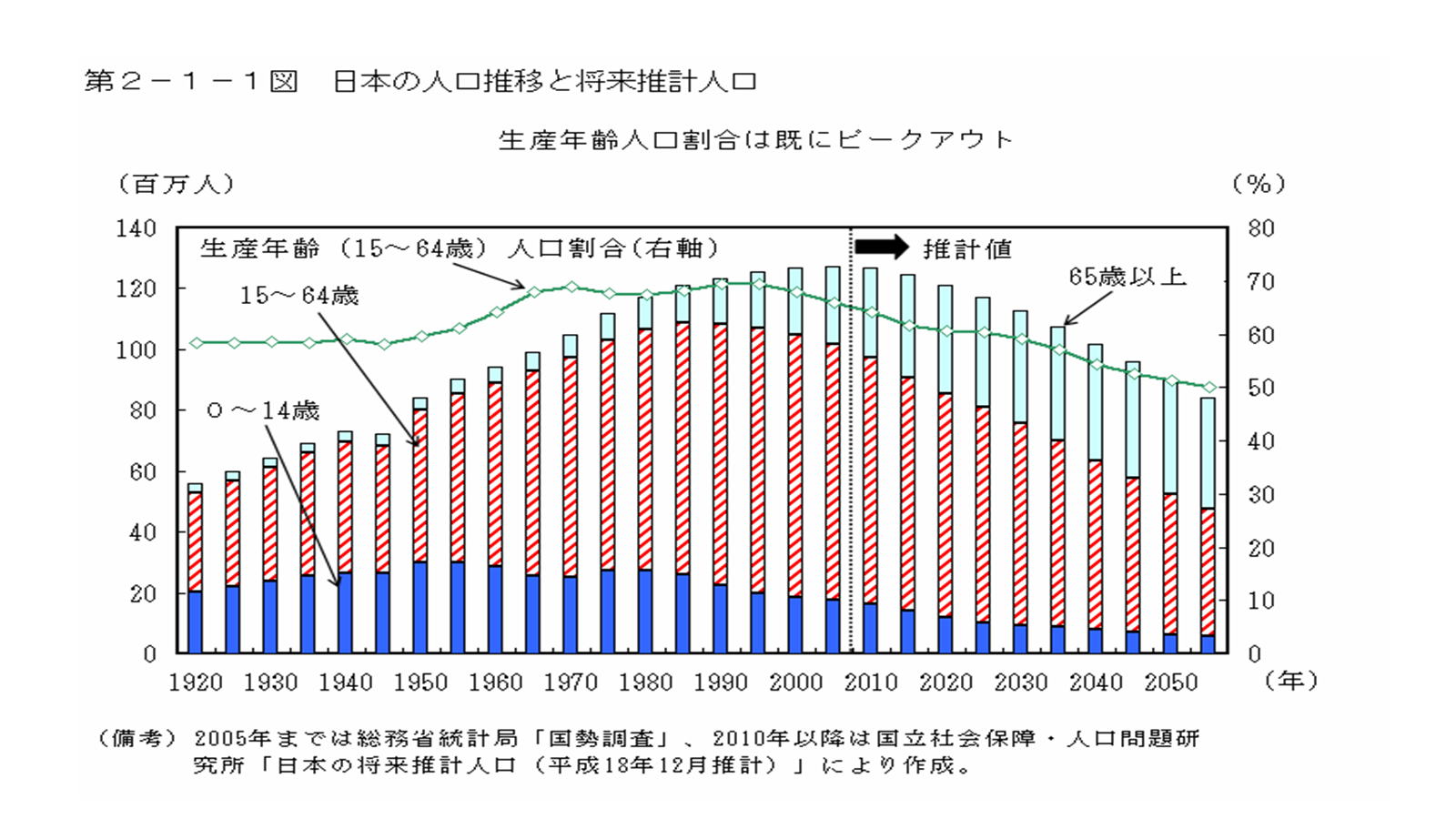

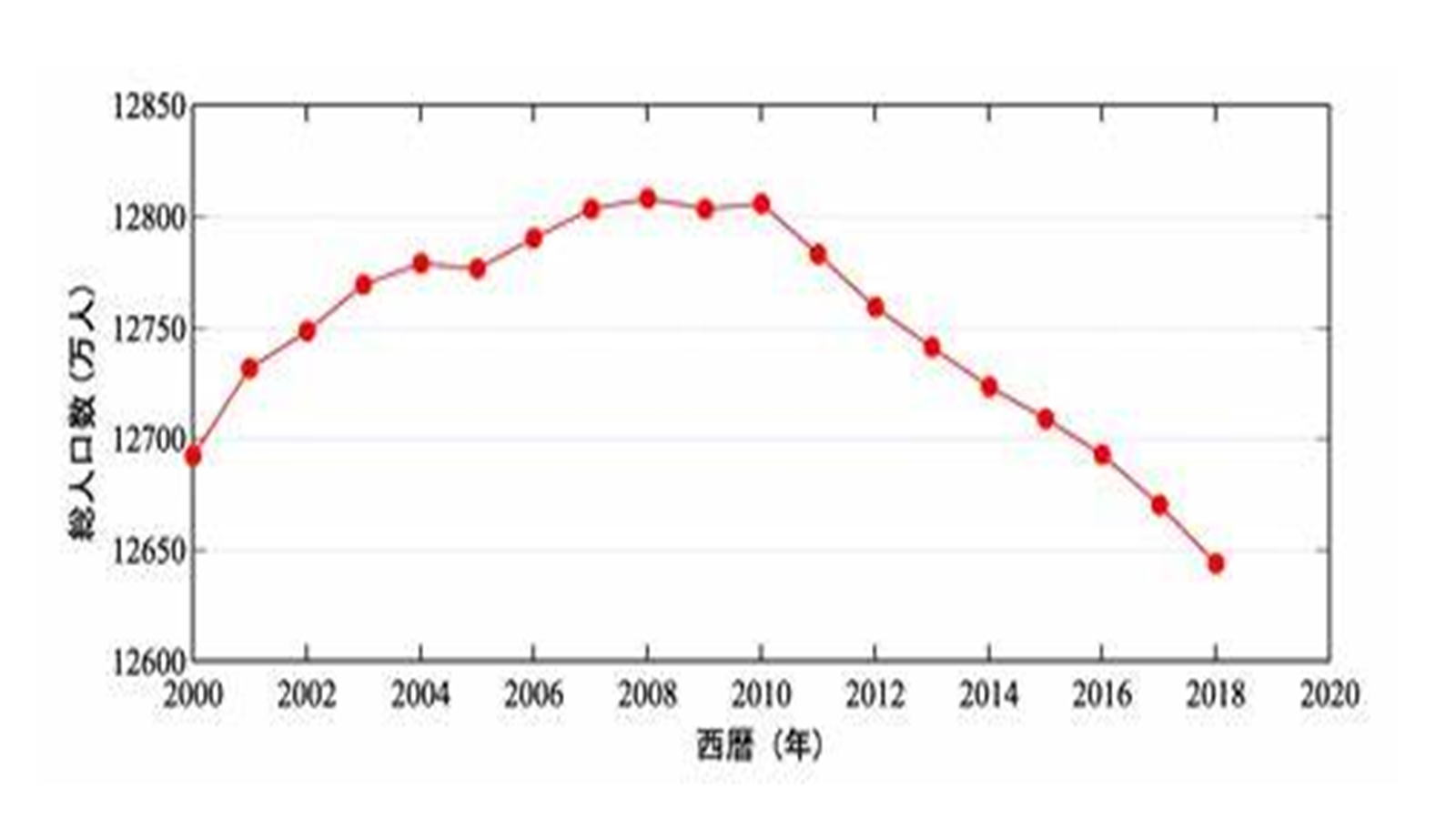

賃貸経営において空室はほぼ必ず発生します。すなわち将来どこかのタイミングでは、どこかの区画の賃料収入が途切

れる時期を想定しておくことが大切です。人口減少のさなかで堅実にアパート経営をおこなうためには、空室リスクを保守

的に見積もって収益性を把握する必要があります。

また、アパートは区分マンションと比べて共有部分があり、物件の規模も(所有している部分で見ると)大きいため、管理費

用が高くつきます。表面利回りが高くとも、管理費用や空室リスクを加味すると魅力が薄い物件である可能性も存在する

ため、保守的な利回りで収益性を評価しましょう。

駅から徒歩5分以内賃貸物件(マンション・アパート)のポイント

1駅からも近くて通勤通学が楽!

駅徒歩5分以内の賃貸物件であれば、駅までの距離も近いので、電車通勤・通学をしている人にはおすすめの条件です。

家賃は多少高くなる傾向にありますが、すぐに電車に乗りたい!駅前の繁華街にすぐいけるようにしたい、という方にはと

てもぴったりの特集です。

2夜道でも明るいところが多い

帰宅時間が遅くなっても、駅徒歩5分の物件であれば、暗くて人通りの少ない道を歩く心配が軽減されます。エリアの治安

も要チェックではありますが、防犯面に不安を持っている方は、駅からできるだけ近いところを選ぶのも手でしょう。

3悪天候の日でも安心

雨や雪が降っている時などは極力家まで長い距離歩きたくないですよね。自転車も乗れないのですし、バスなども悪天候

であれば遅れていることも多いので、駅から離れて住んでいる人は特に通勤通学時間に影響が出てきます。駅から5分以

内であれば、悪天候の際でも多少は雨に濡れてしまう可能性はあるかもしれませんが、すぐに駅と自宅を行き来すること

ができます。

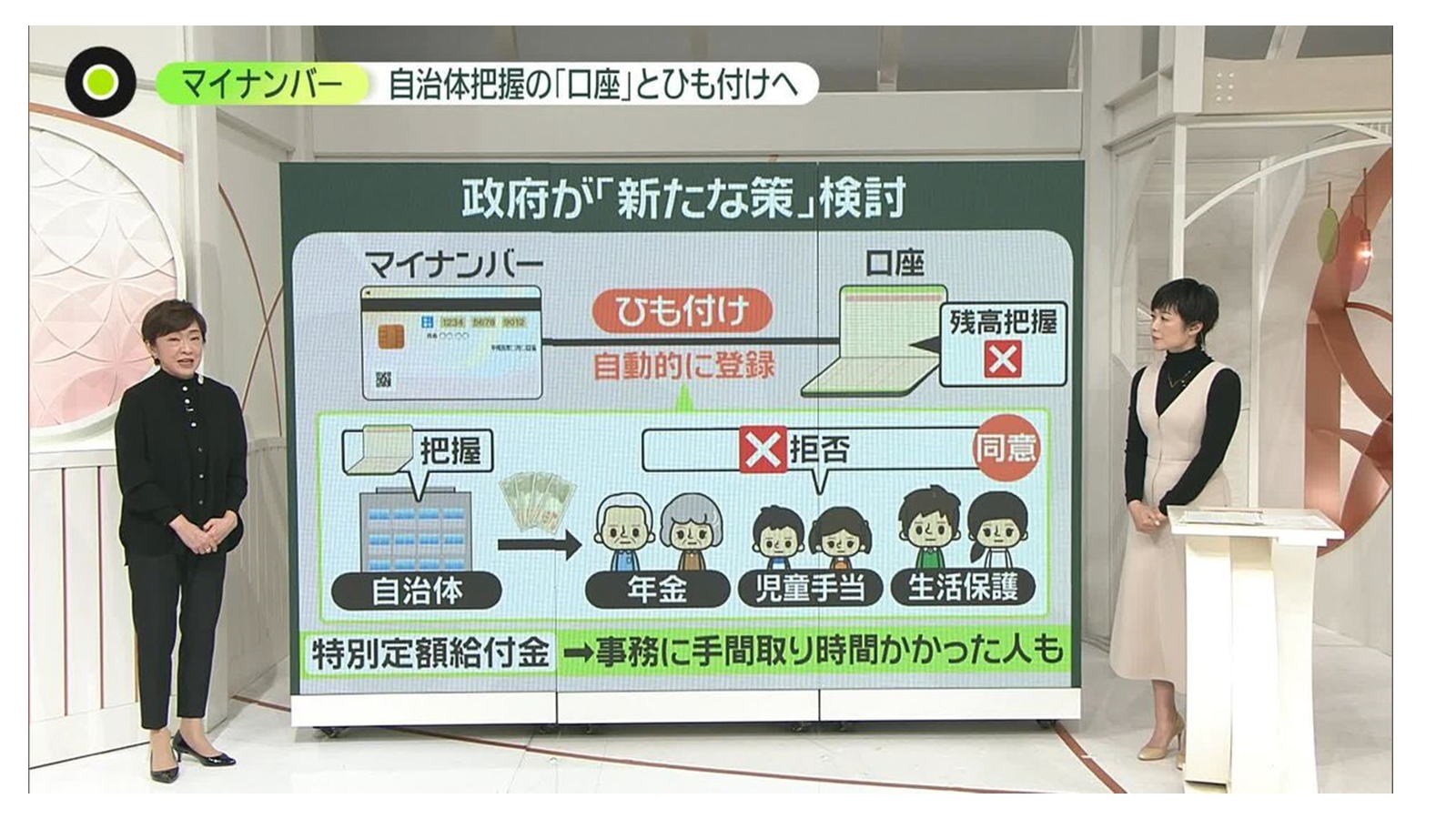

マイナンバーと銀行口座を紐付ける目的

マイナンバーと銀行口座を紐付けると、給付金や還付金を簡単に早く受け取れるようになるなどのメリットがあります。個

人情報の扱いや登録の手続きなど、注意点に気をつけながら制度を利用しましょう。

また、厚生労働省は9日、マイナンバーカードに健康保険証の機能を持たせた「マイナ保険証」の3月の利用率は5.47%だ

ったと発表した。前月(4.99%)からわずかに増えたが依然低迷しており、医療機関に最大20万円を支給して患者への働

きかけを促す。

上限は病院が20万円、診療所と薬局は10万円。これまでも財政支援はしていたが、今後は利用者数の増加状況に応じ

て支給額を決め、患者にマイナ保険証の利用を呼びかけることなどを条件とする。厚労省の担当者は「医療機関にとって

は受け取る金額が増える」と説明した。

浜松市の工業団地

都市化が進展する中、市内の住工混在地区で公害対策、用地拡張難等の問題を抱えながら操業する中小企業が立地環

境の良い地域に工場を集団化し、経営の近代化、合理化を図るための工場団地づくりを行っています。

工場の集団化は、企業経営高度化、近代化ばかりでなく、市民が「住みたくなるようなまちづくり」という都市政策の上から

も効果的であり、大きな期待が寄せられています。

本市においては、こうした工場団地造成に対し、進入路整備等の基盤整備助成を実施しています。

浜松鉄工団地,浜松木工団地,浜松共同団地,東豊センター,浜松湖南工業団地,浜松技術工業団地,都田テクノパーク,

浜松西テクノ,テクノランド細江

複数の工場が集まっていれば、人材・作業・インフラ・工場地帯が集積されることになり、工場の設立や運営で必要になる

コストを削減できたり工場から発生する騒音や煙で近隣に与える影響も最適化することが可能となることがメリットです。

それに対し、工業団地近隣は工場から発生する騒音・煙・粉塵・臭いなどの影響を受けやすいことや、一般的に最寄りの

駅や都心部からは遠く公共交通期間がそれほど整備されていないことなどがデメリットとして挙げられるでしょう。

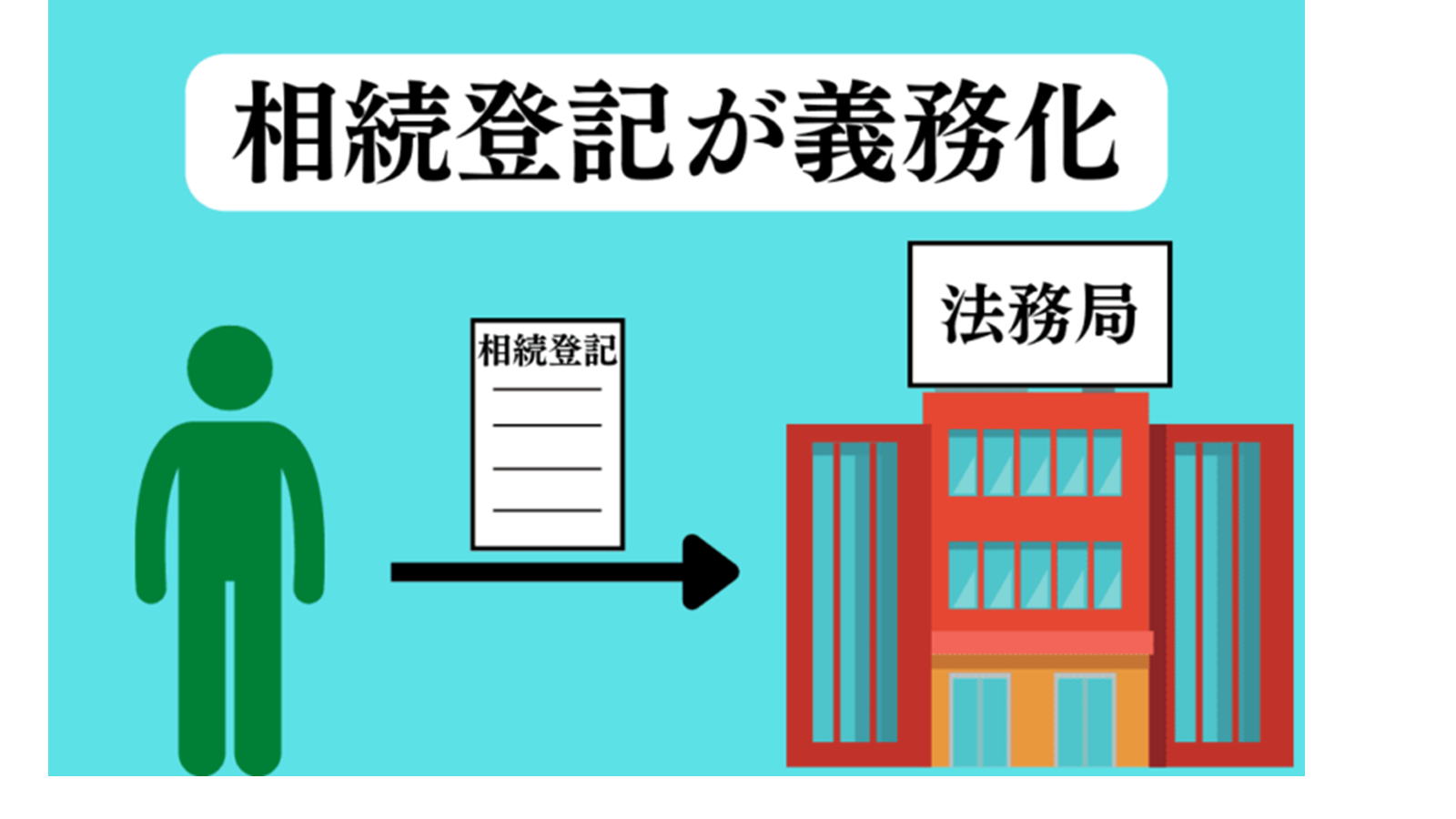

相続登記の義務化は2024年4月1日から開始

現在、相続登記を申請するかどうかは相続人の任意とされていますが、2024年(令和6年)4月1日から義務化する法律が

施行されます。

3年以内に登記しなければ、10万円以下の過料

施行後は、不動産を相続したことを知ったときから3年以内に相続登記を申請しなければならず、正当な理由なく期限内に

登記をしなかった場合には10万円以下の過料が科せられることになります。

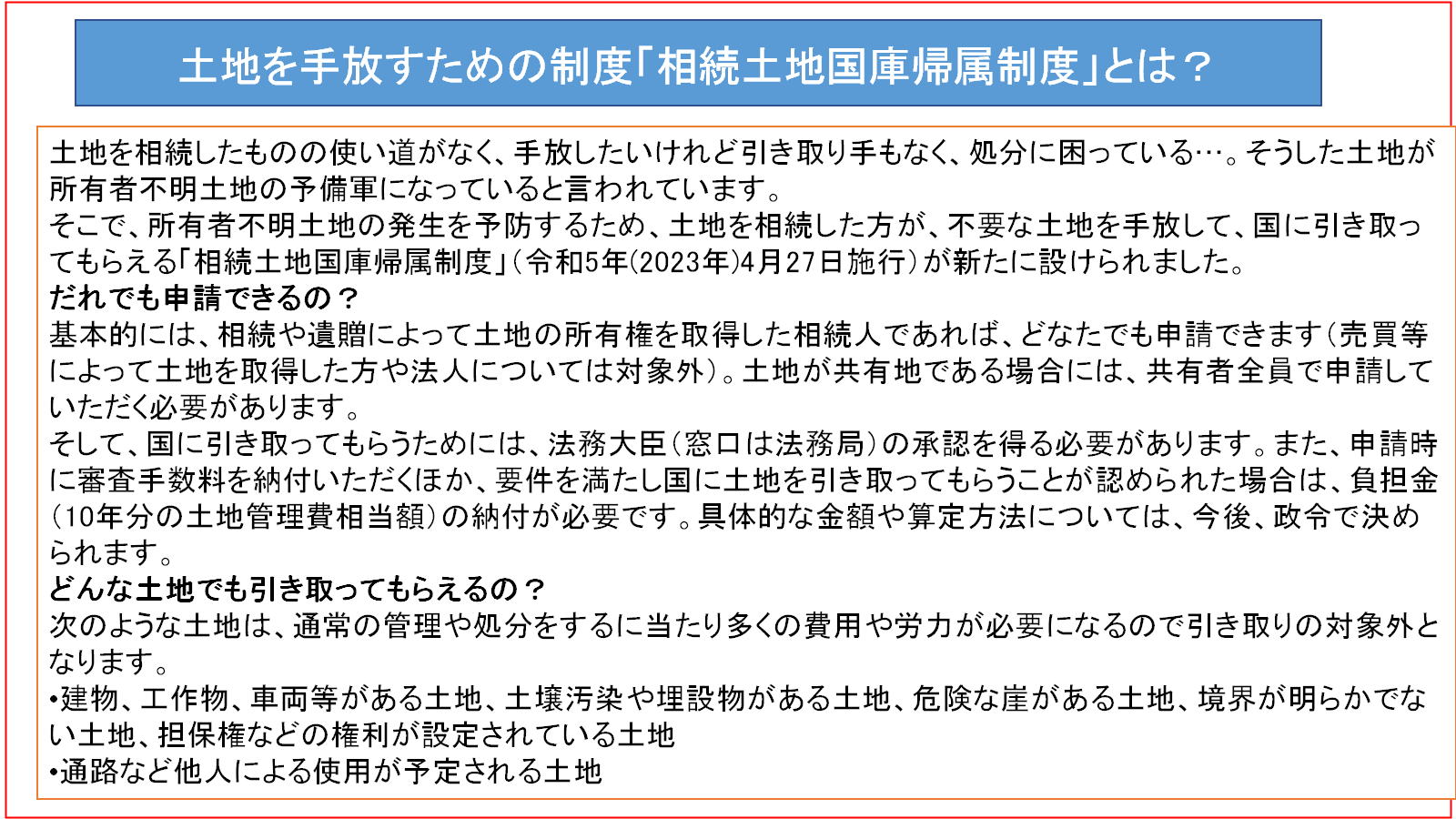

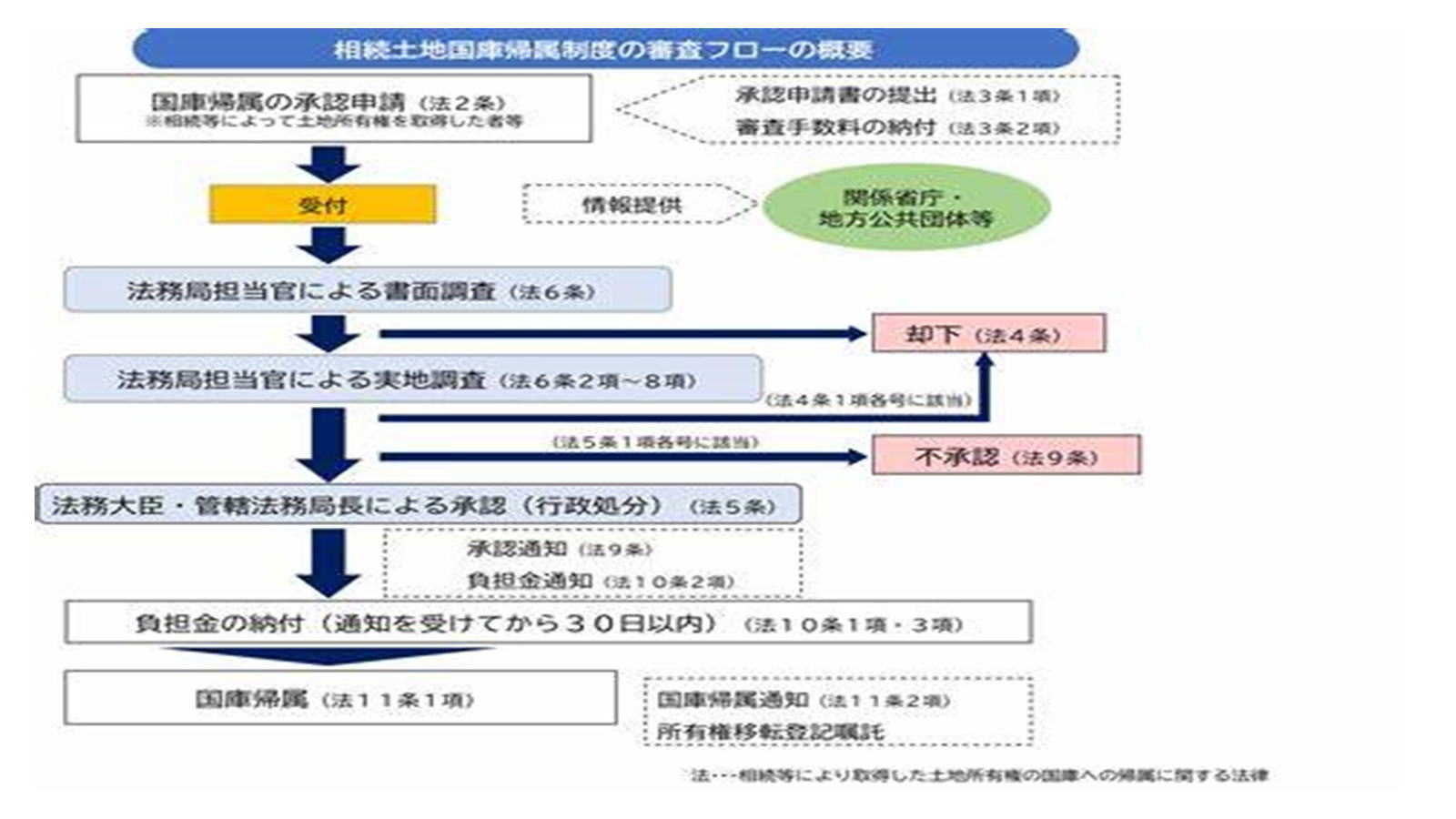

相続土地国庫帰属制度は、令和5年4月27日から開始しています。

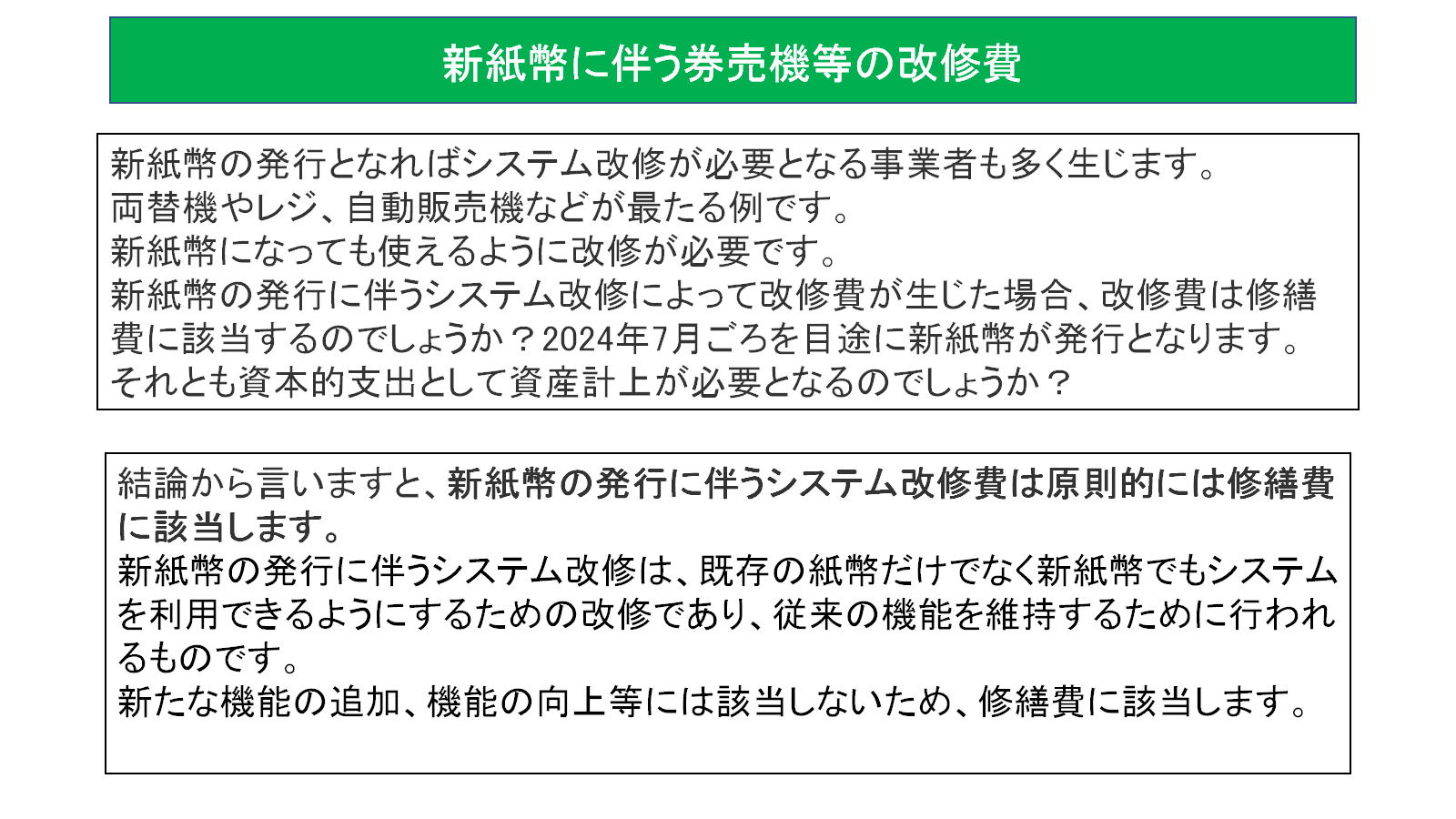

新紙幣に伴う券売機等の改修費

ATMや自動販売機の台数減少で、新紙幣の発行に伴い発生する経済特需は以前に比べると少なくなっている。そうしたな

か、新紙幣発行の一般的な目的や動機とされるのが偽造防止である。しかし、そのほかに今回の紙幣刷新には「キャッシ

ュレス化の促進」や「タンス預金のあぶり出し」などの隠れた狙いも推察される。本稿では、約20年ぶりとなる紙幣デザイン

の刷新と今夏の発行開始に向けて、そのさまざまな効果を分析する。

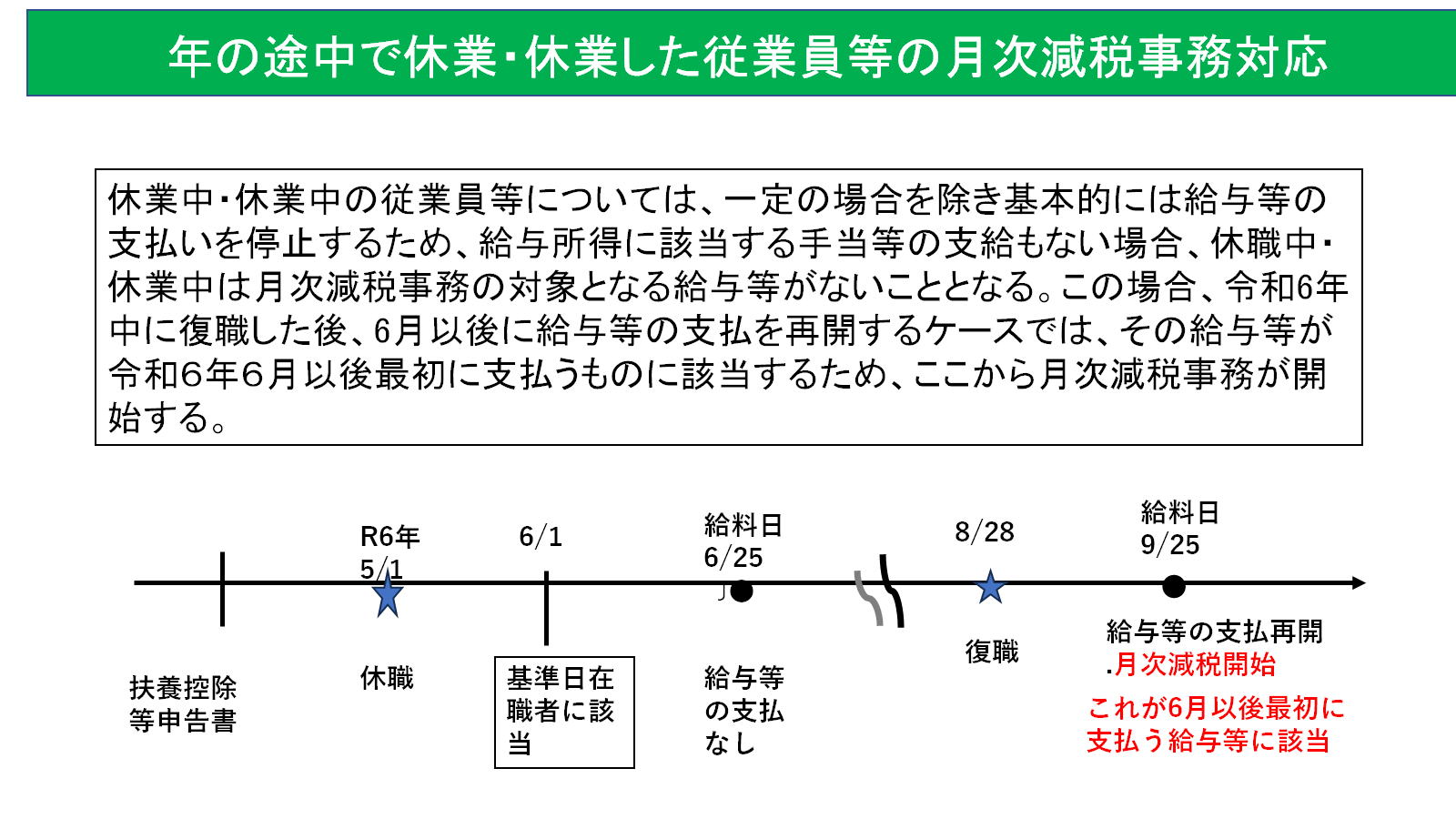

年の途中で休業・休業した従業員等の月次減税事務対応

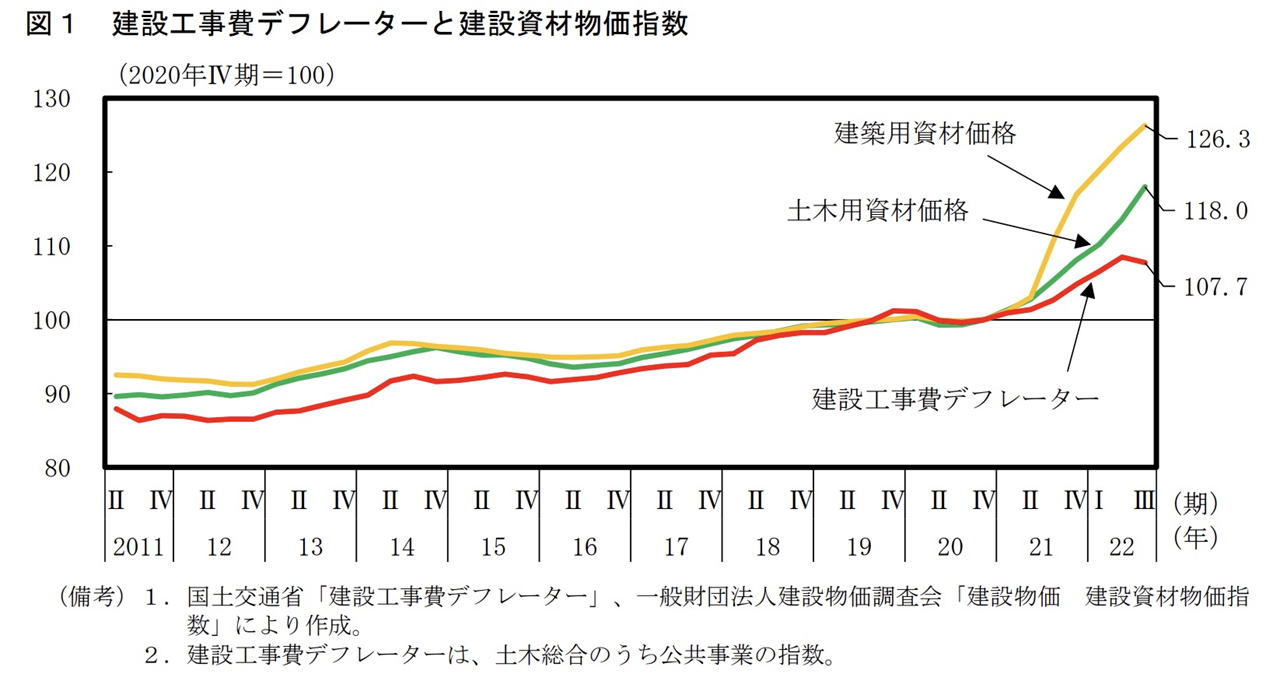

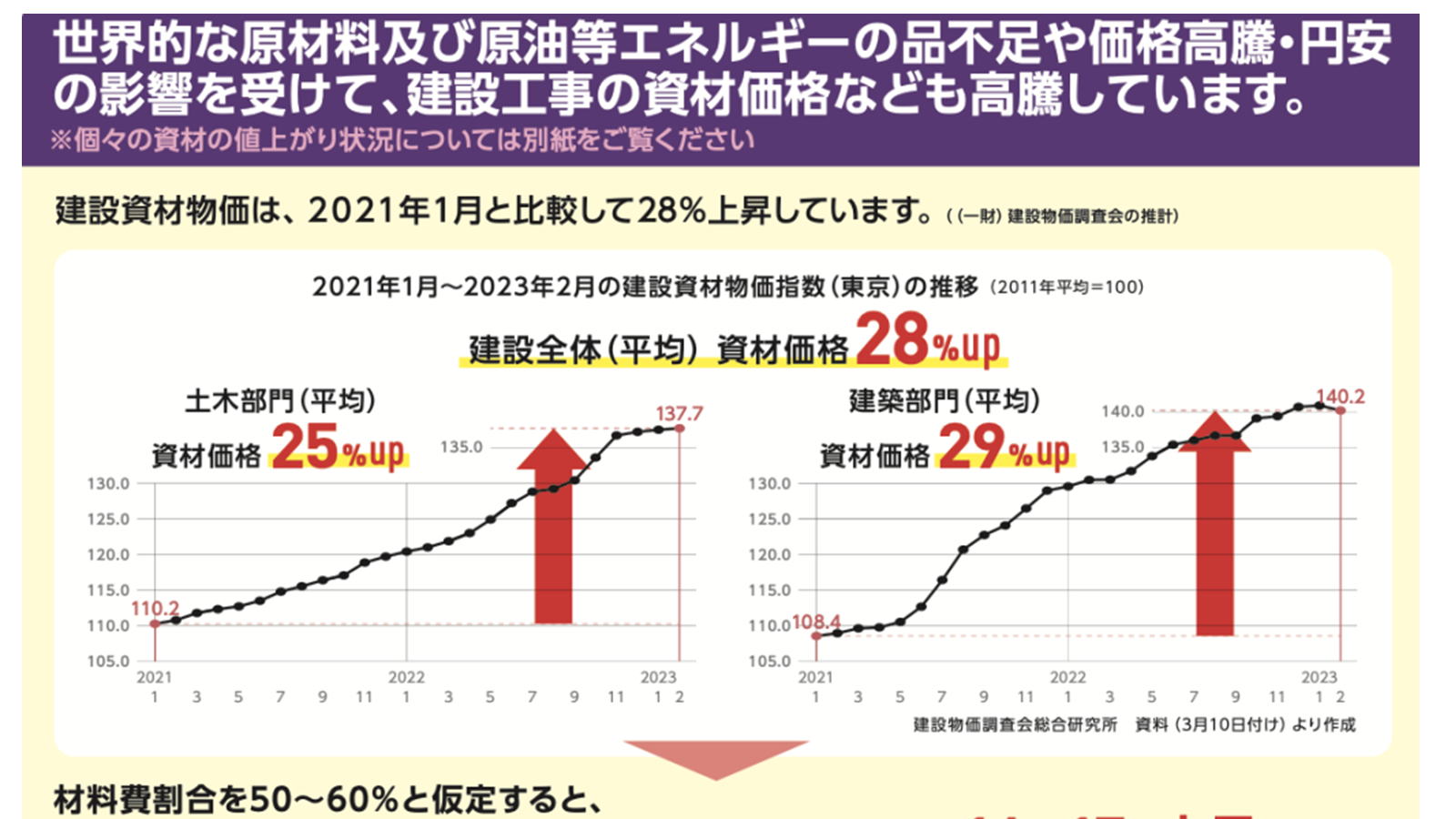

建築資材が高騰している理由

2021年頃から建築資材が高騰しています。

材料費が上がってしまい想定していて利益が出ない、利益が出ないどころか赤字工事になってしまっている会社も多いの

ではないでしょうか。

本記事では建築資材が高騰している理由、今後の見通し、価格高騰への対策について

建築資材の高騰に悩んでいる工務店経営者は、ぜひ最後まで読んでください。10年前から建築資材の価格が上昇してい

ます。

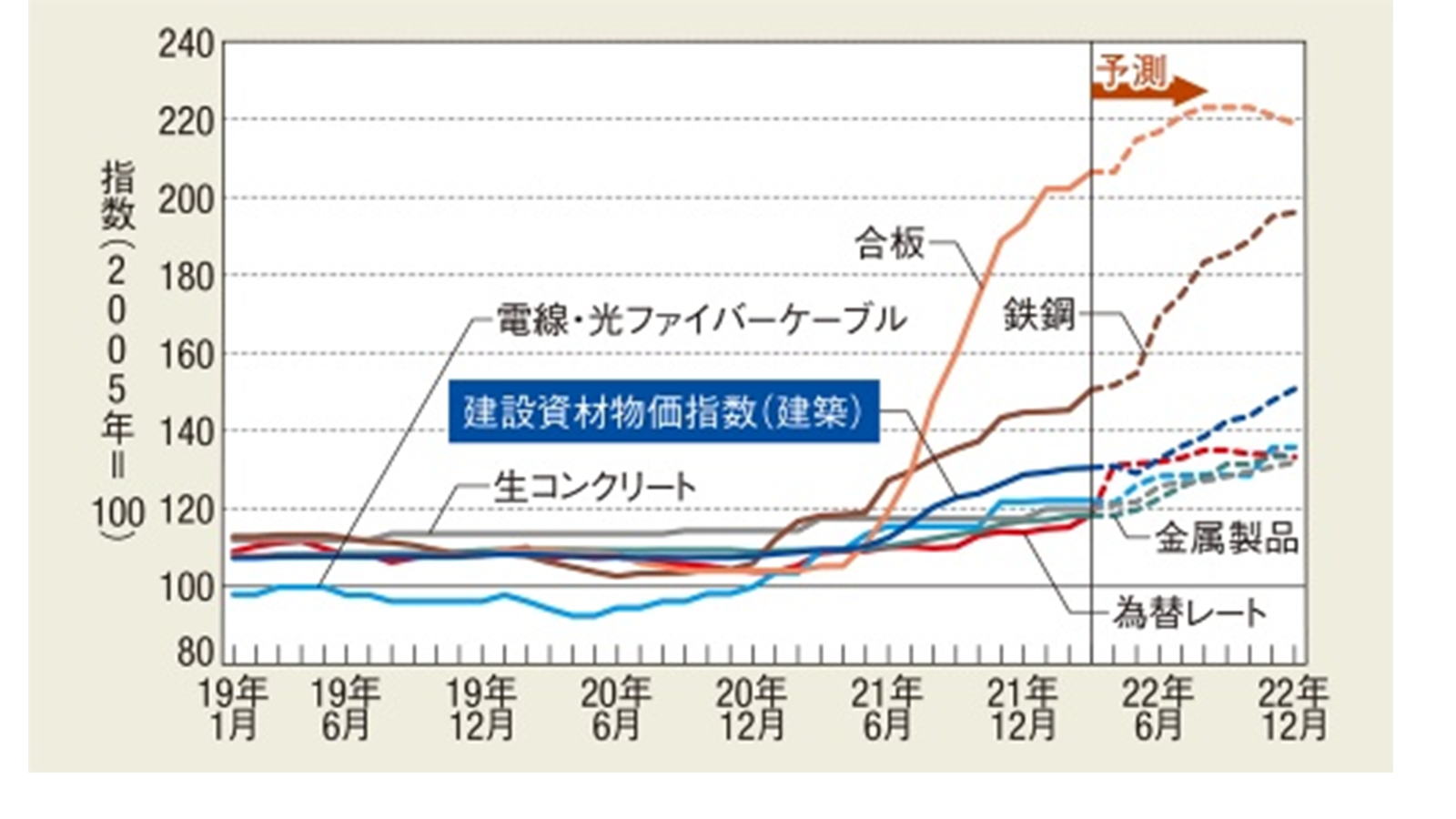

特建築資材が高騰している5つの原因

ウッドショック

アイアンショック

歴史的な円安

2024年問題の対策

半導体不足に2021年からの上昇は凄まじく、後述する様々な要因によって資材価格が高騰しています。ウッドショック

1つ目の原因は、新型コロナウイルスの流行によるウッドショックです。

職場内での感染を避けるために、自宅で仕事をおこなうリモートワークが世界中で流行しました。

結果人々はより良い居住空間を求め、マイホームの需要が高まり合わせて木材価格も高騰しました。

特にアメリカ・中国でマイホームを建てるために郊外に移住する方が増え、日本に輸出される木材が減ったことも原因です。

しかし海外から木材が入ってこないことで、少ない木材の取り合いとなり木材価格が高騰したことも原因の1つです。アイア

ンショック

2つ目の原因は、アイアンショックです。

新型コロナウイルスの流行により鉄の需要が落ち込んでいました。

先述したように、住宅の需要が高まり木材と合わせて鉄の需要が高まったことにより価格が高騰しました

鉄は、住宅だけでなくビルや工場など非住宅にも使用されます。

そのため建設業界への影響は大きく、鉄の価格高騰は「アイアンショック」と呼ばれています。

また木材同様、日本は鉄を輸入に頼っていることも価格が高騰している原因です。

歴史的な円安

3つ目の原因は、歴史的な円安です。

2022年は、「1ドル=150.15円」と32年ぶりの円安になりました。

2021年12月末は「1ドル=115.08円」だったため、1年間で30.47%も円安に進みました。

円安が進むと、記入している製品の価格が高くなります。

そのため、輸入に頼っている資材の価格高騰は避けられません。

供述した木材や鉄はほとんどを輸入に頼っているため、円安になる影響は大きいです。

工務店やリフォーム会社は、ほとんどが内需企業であるため、サービスを海外に輸出して、円安の恩恵を受けるのも難し

いです。

電気料金の高騰

4つ目の原因は、電気料金の高騰です。

一般社団法人エネルギ―情報センターによると、電力の平均販売単価は2年前から右肩上りです。電気料金が高騰する

と、製造単価も上昇してしまうため、建築資材の価格も上がってしまいます。

2022年はロシアから天然ガスが輸入できなくなり、天然ガスの輸入コストが上昇したことが原因で電気料金が高騰しました。

また日本では電気料金が高騰しても原発再稼働に反対する声が一定数あり、電気料金を下げられないのが現状です。

半導体不足

5つ目の原因は、半導体不足です。

半導体が不足し、以下の製品の供給量が制限されてしまい価格が上昇しました。

半導体不足が起きた原因はさまざまですが、最も大きな要因はテレワークの流行により供給量よりも需要量が上回ったこ

とです。

半導体は、スマホやパソコン、車や産業用ロボットなどあらゆる製品に用いられています。

テレワークの普及により、パソコンやスマートフォンの需要が高まり、半導体の需要が急激に増えました。

半導体の需要にあわせて供給量を急激に増やすことはできないため、半導体不足につながりました。「建築資材の高騰

はいつまで続くのか」と疑問を持つ方もいるでしょう。

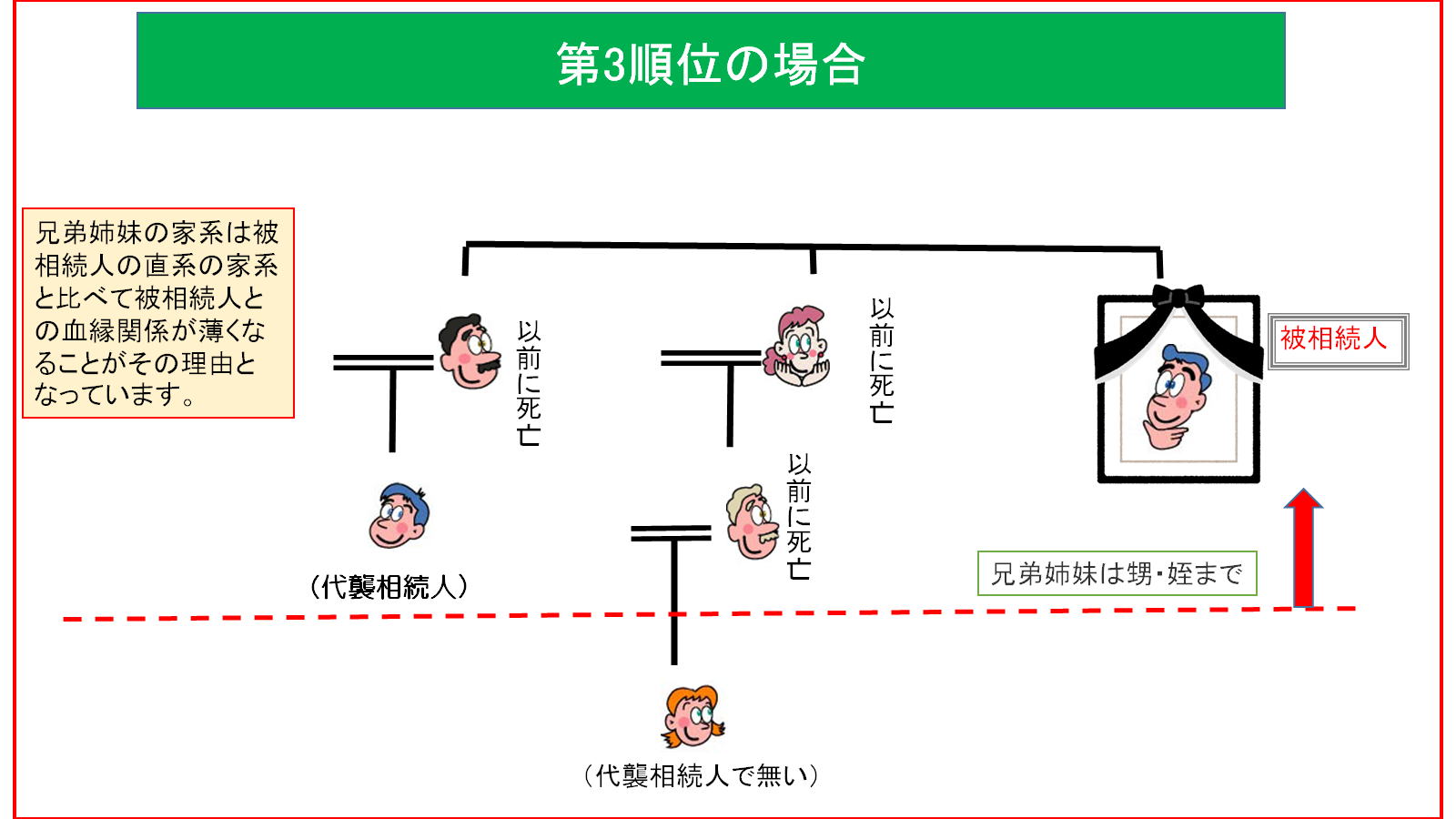

第3順位の場合

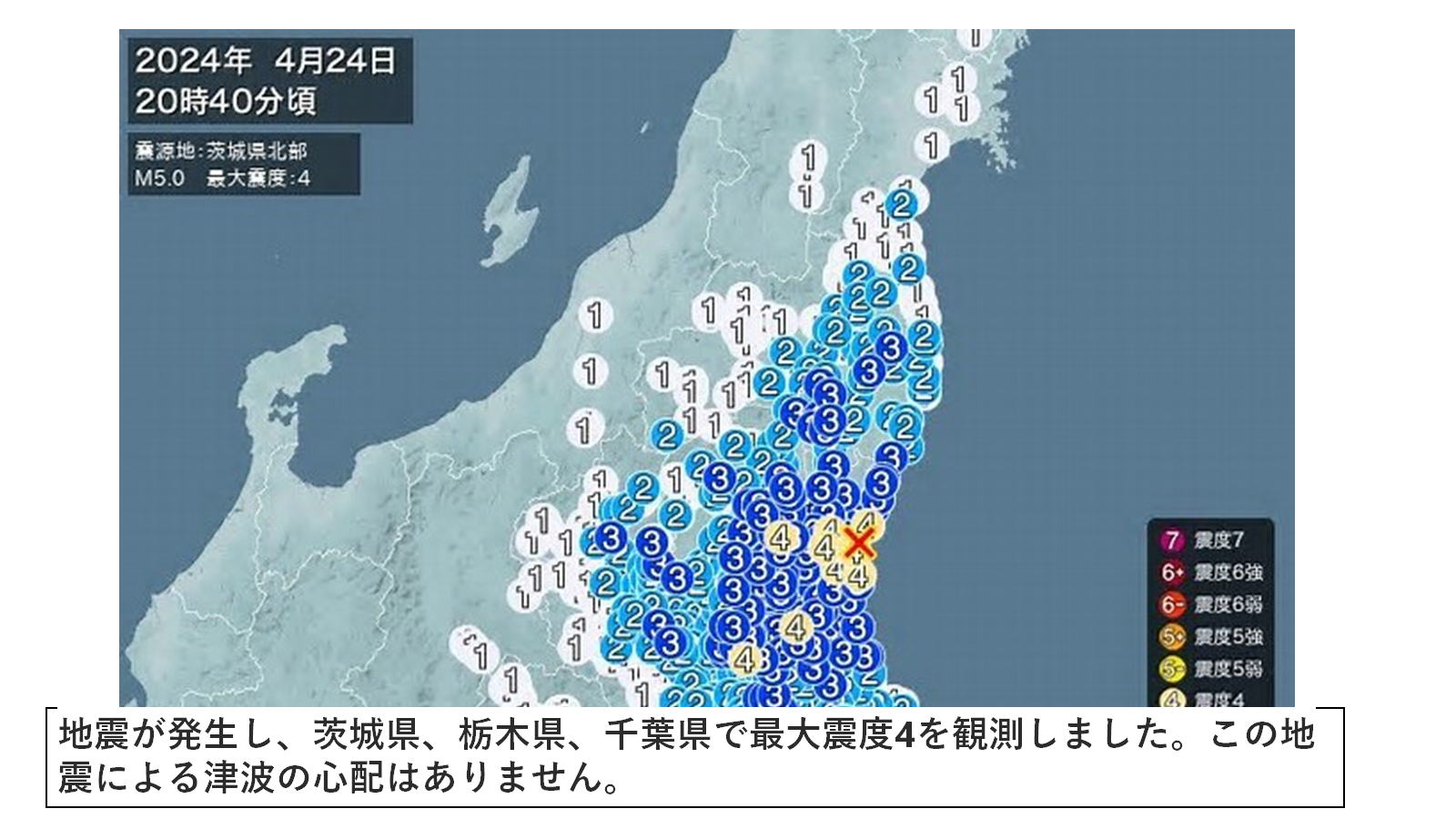

南海トラフがなかなか起きない理由!個人でできる対策は?

とても恐ろしいことをお伝えしてきましたが、南海トラフ地震は現実に起こり得るであろう大災害の一つです。

したがって、地震や津波対策を国や自治体に任せきりにするのはNG。

個人でできる対策をしっかり講じておくことで、いざという時に安心できるでしょう。

最後に、南海トラフ地震に向けた個人でできる対策を紹介します。

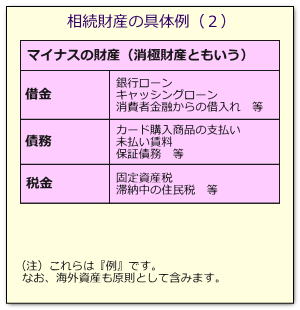

住宅の耐震性を上げる

南海トラフ地震に向け、住宅の耐震性を上げることを考えてください。

新築住宅を購入する際には、耐震等級3の最高クラスの耐震性がある住宅の購入がおすすめです。

既に家を購入している場合などは、現在お住まいの住宅が「旧耐震基準」で建てられた家なのか「新耐震基準」で建てられ

た家なのかを確認しましょう。

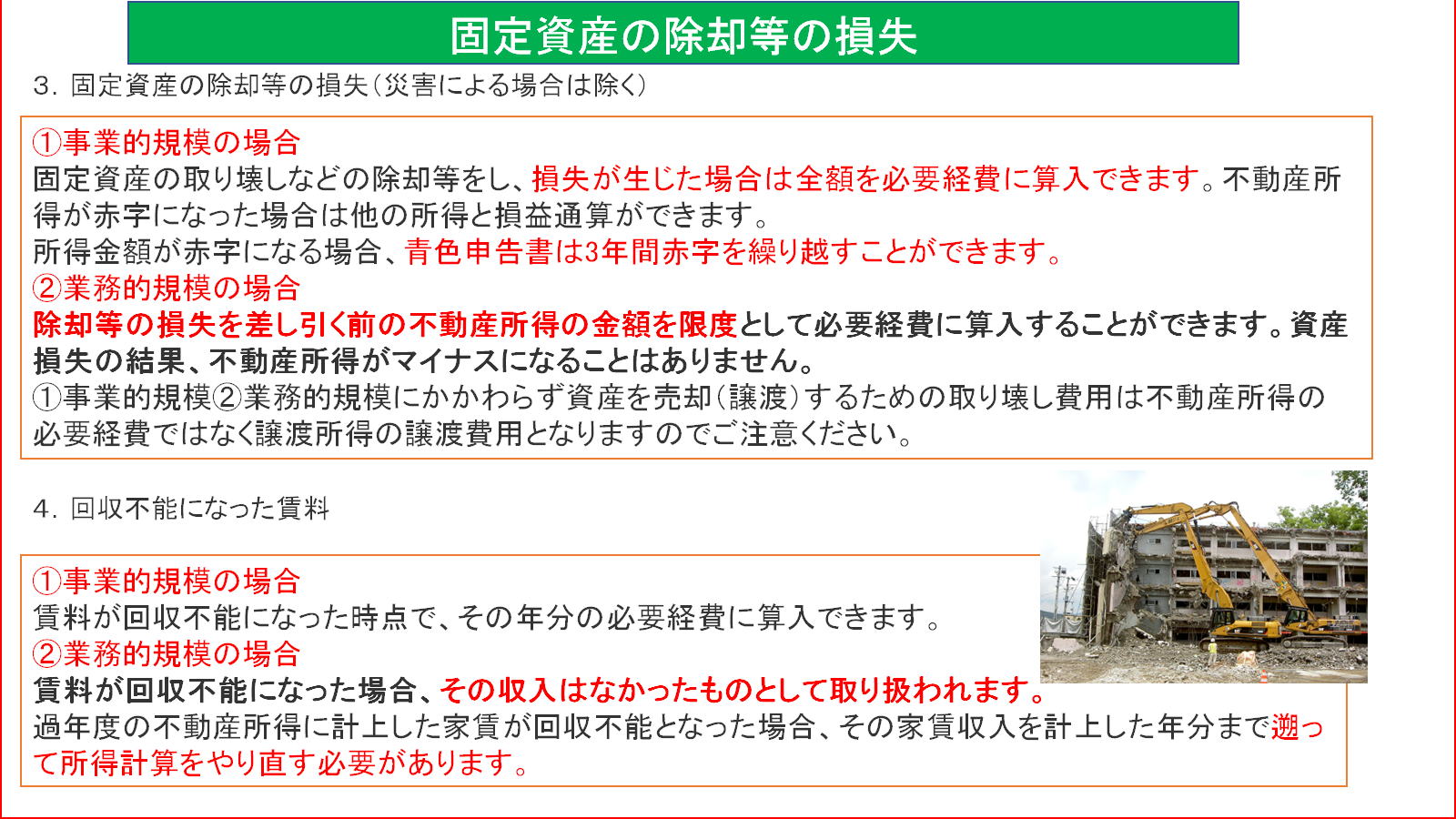

固定資産の除却等の損失

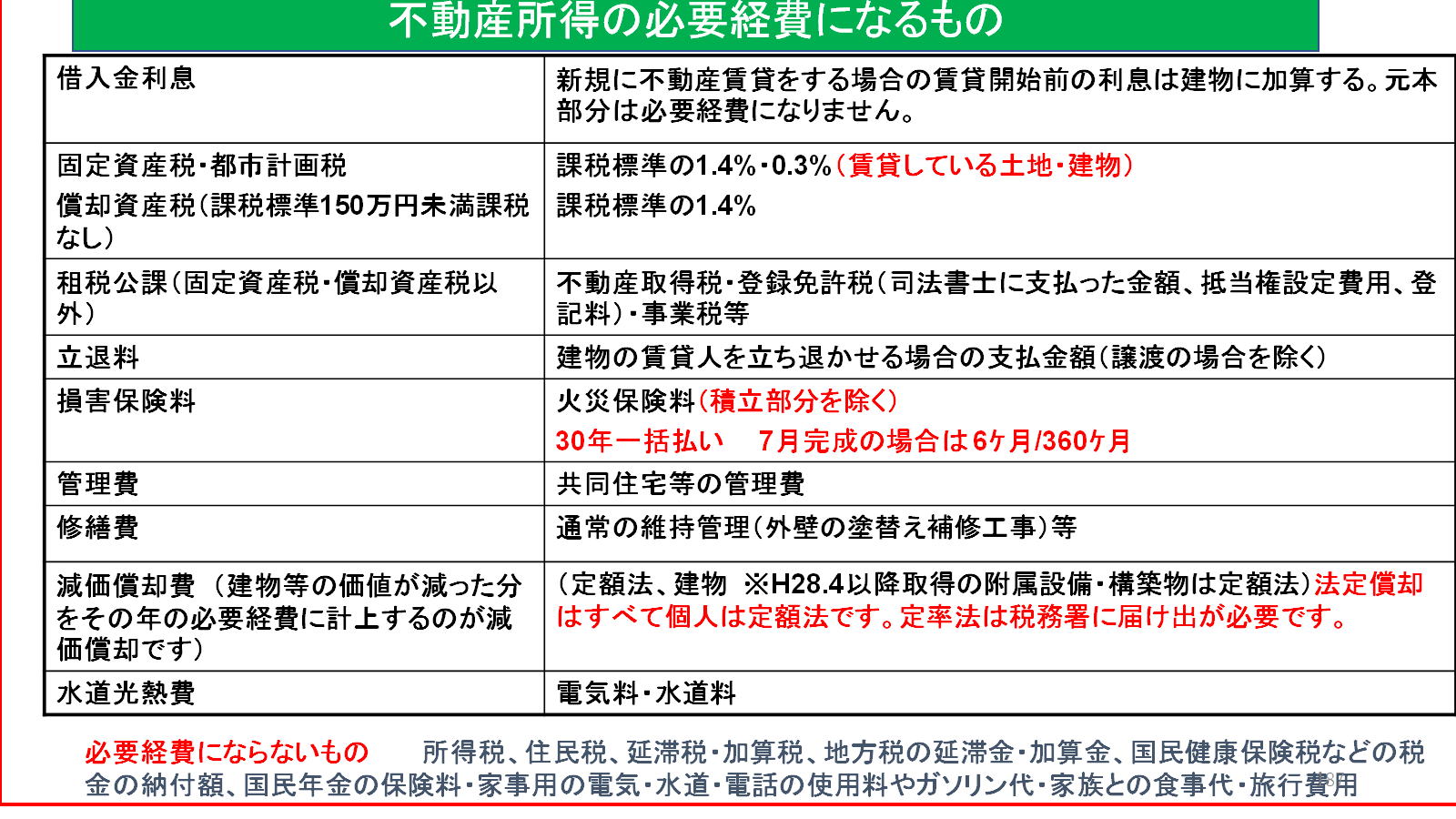

不動産所得の必要経費になるもの

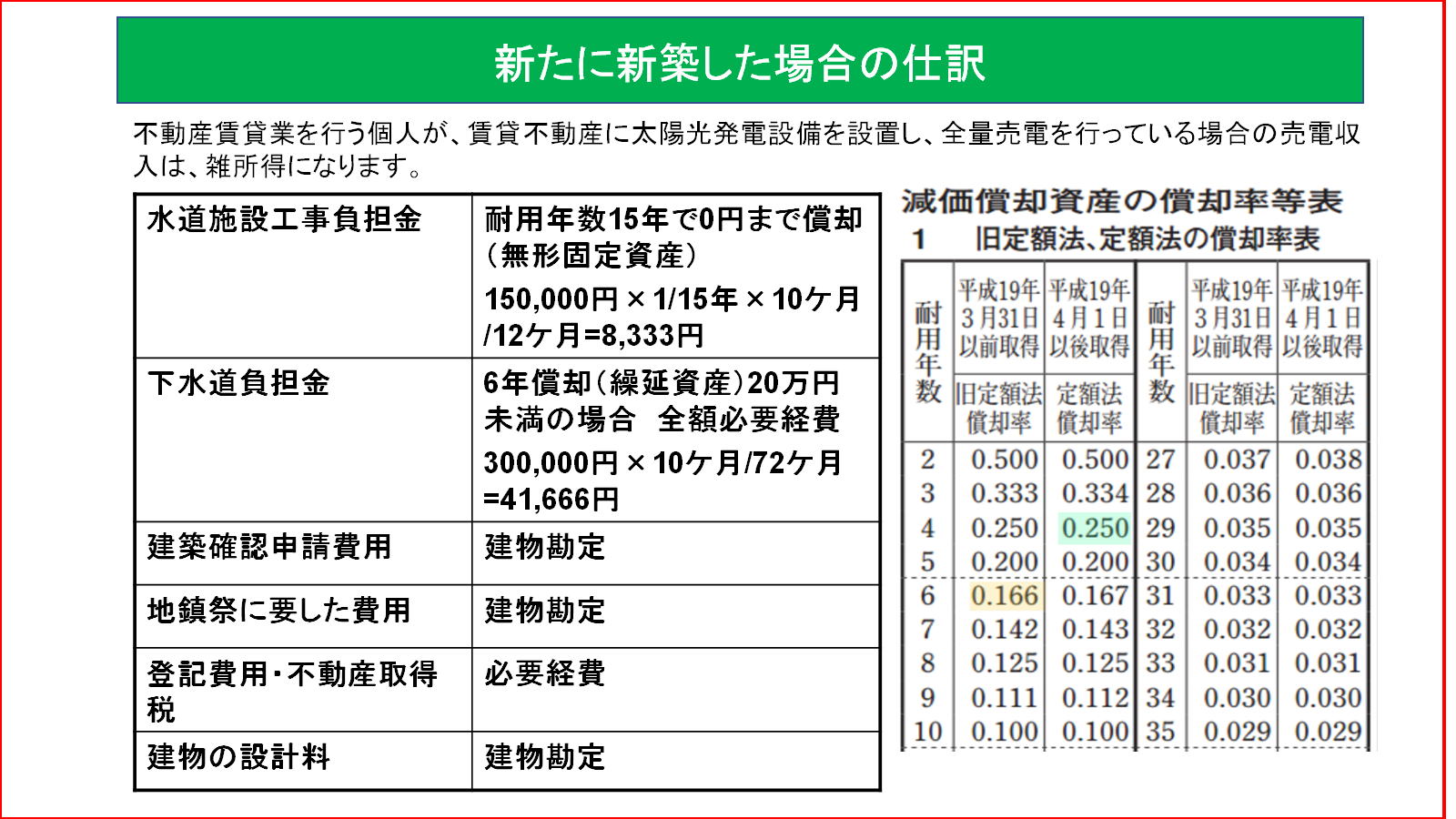

新たに新築した場合の仕訳

耐用年数

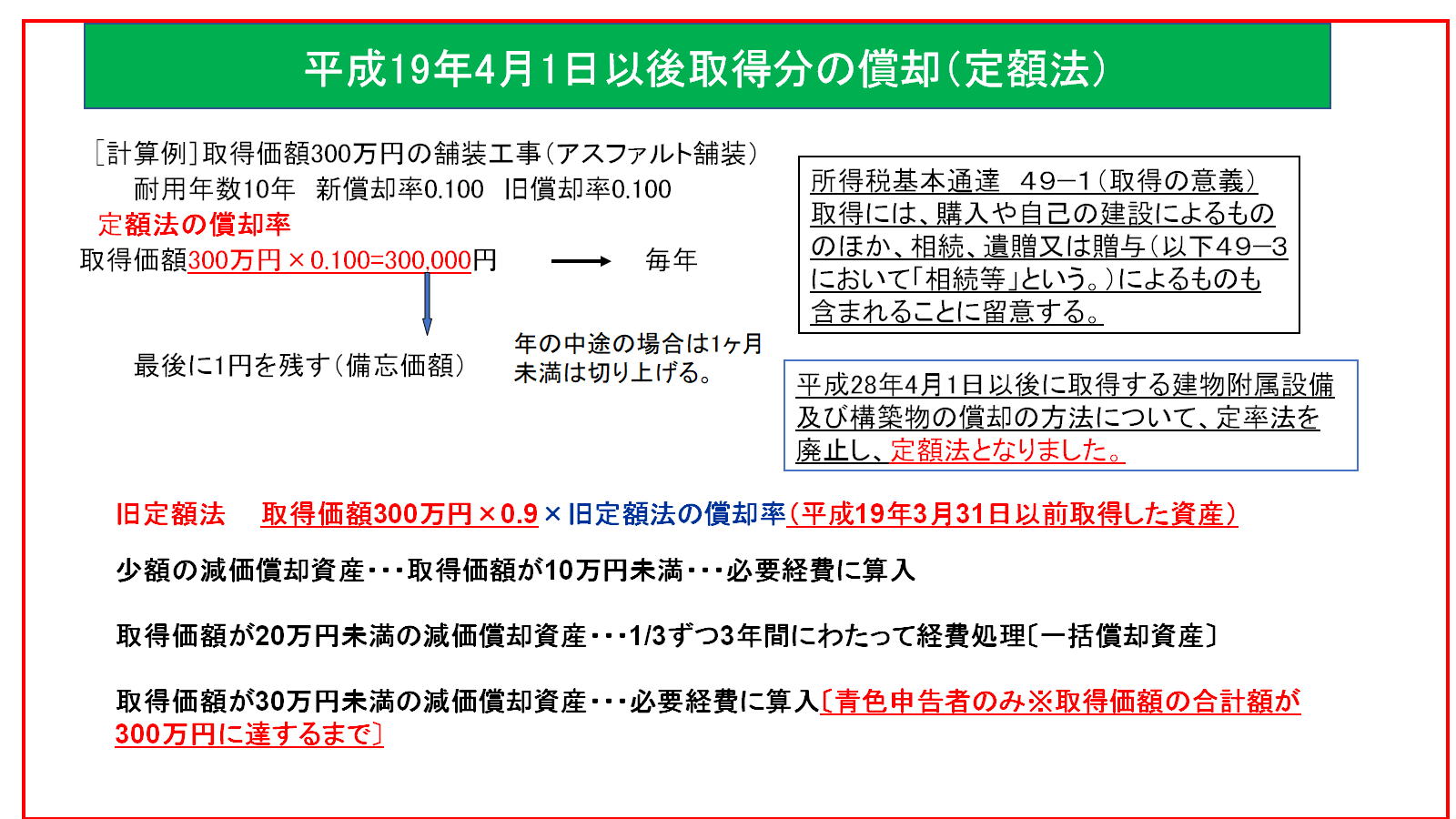

定額法

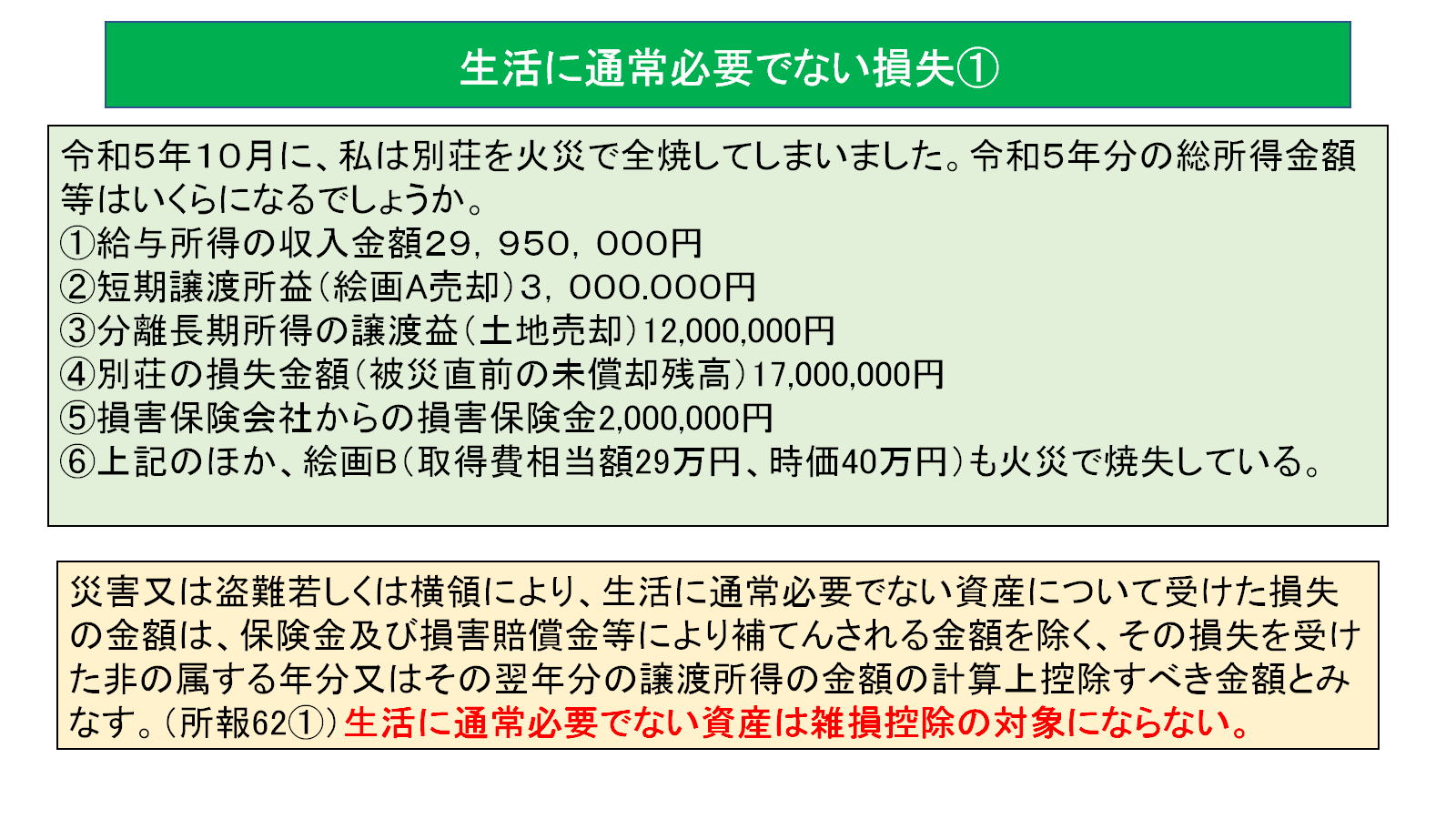

生活に通常必要でない資産とは?

生活に通常必要でない資産は次に掲げるものです。

①競走馬その他射こう的行為の手段となる動産(競走馬を 5 頭以上保有しているなど事業と認められ

る場合を除きます)

②居住の用に供しない家屋で主として趣味、娯楽又は保養の用に供する目的で所有するもの(別荘な

どです)

③生活の用に供する動産で生活に通常必要ではないものおよび生活に通常必要なもの生活に通常必

要な動産の譲渡にかかる非課税の規定の適用がないもの

(2)譲渡損失

譲渡所得について損失が発生した場合、損益通算できる取り扱いでしたが、生活に通常必要でない

資産の譲渡損失は、損益通算をすることが出来ません。ただし内部通算は出来ますので譲渡所得内

に利益があれば相殺できます。

また今回は譲渡所得シリーズなので余談になりますが、この規定は生活に通常必要でない資産にか

かる所得全般についての規定であるため、例えば別荘の貸付を行っていて損失が出た場合のように

不動産所得の損失についても損益通算の対象にはなりません。

(3)損害を受けたことによる損失

生活に通常必要でない資産に、災害・盗難・横領による損害が発生した場合にはその損失の金額は

譲渡所得の計算上控除することができます。

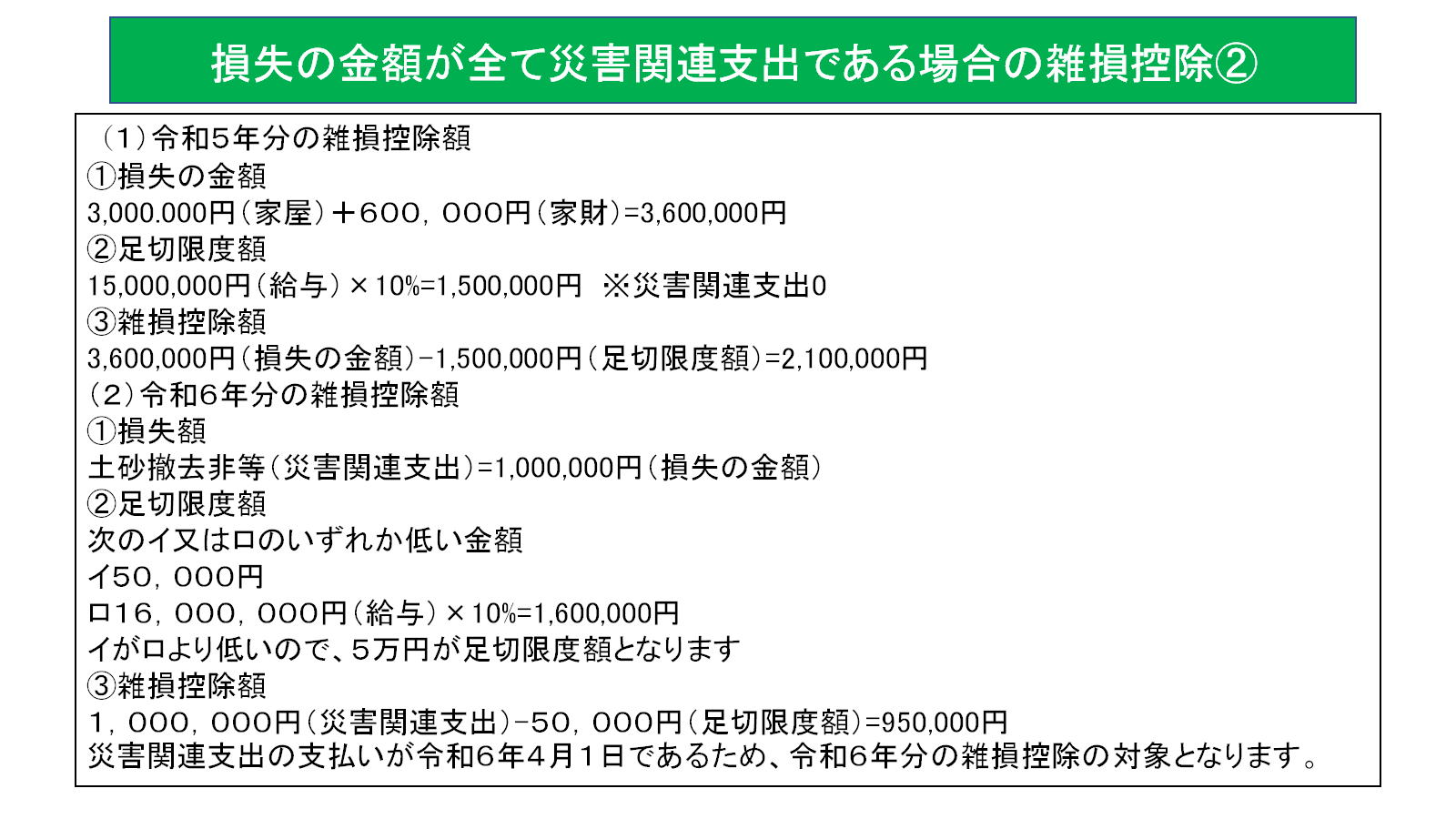

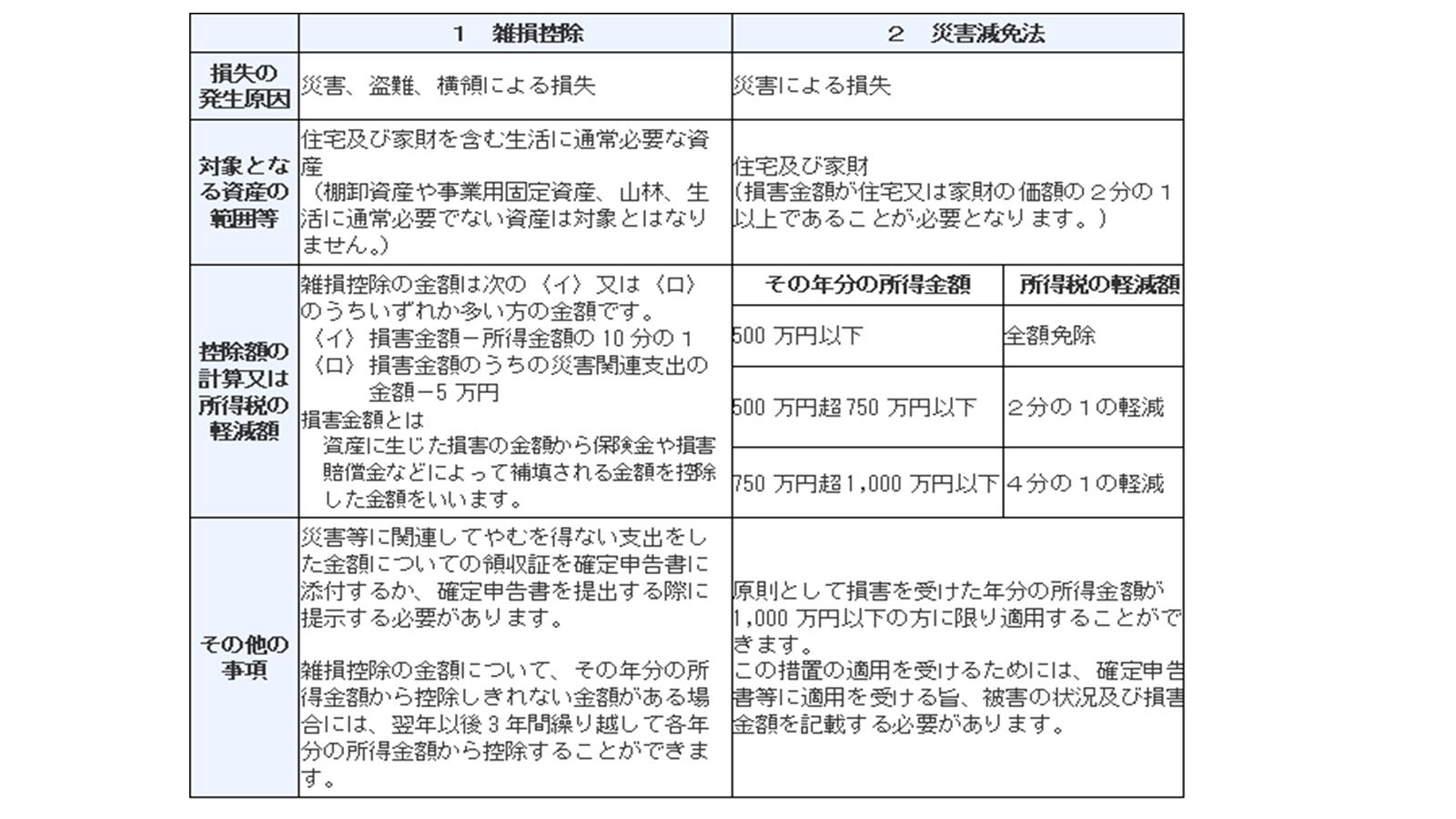

損失の金額が全て災害関連支出である場合の雑損控除

災害または盗難もしくは横領によって、下記の「雑損控除の対象になる資産の要件」にあてはまる資産について

損害を受けた場合等には、一定の金額の所得控除を受けることができます。これを雑損控除といいます。

(注)雑損控除とは別に、その年の所得金額の合計額が1,000万円以下の人が災害にあった場合は、災害減免

法による所得税の軽減免除があり、納税者の選択によりどちらか有利な方法を選べます。

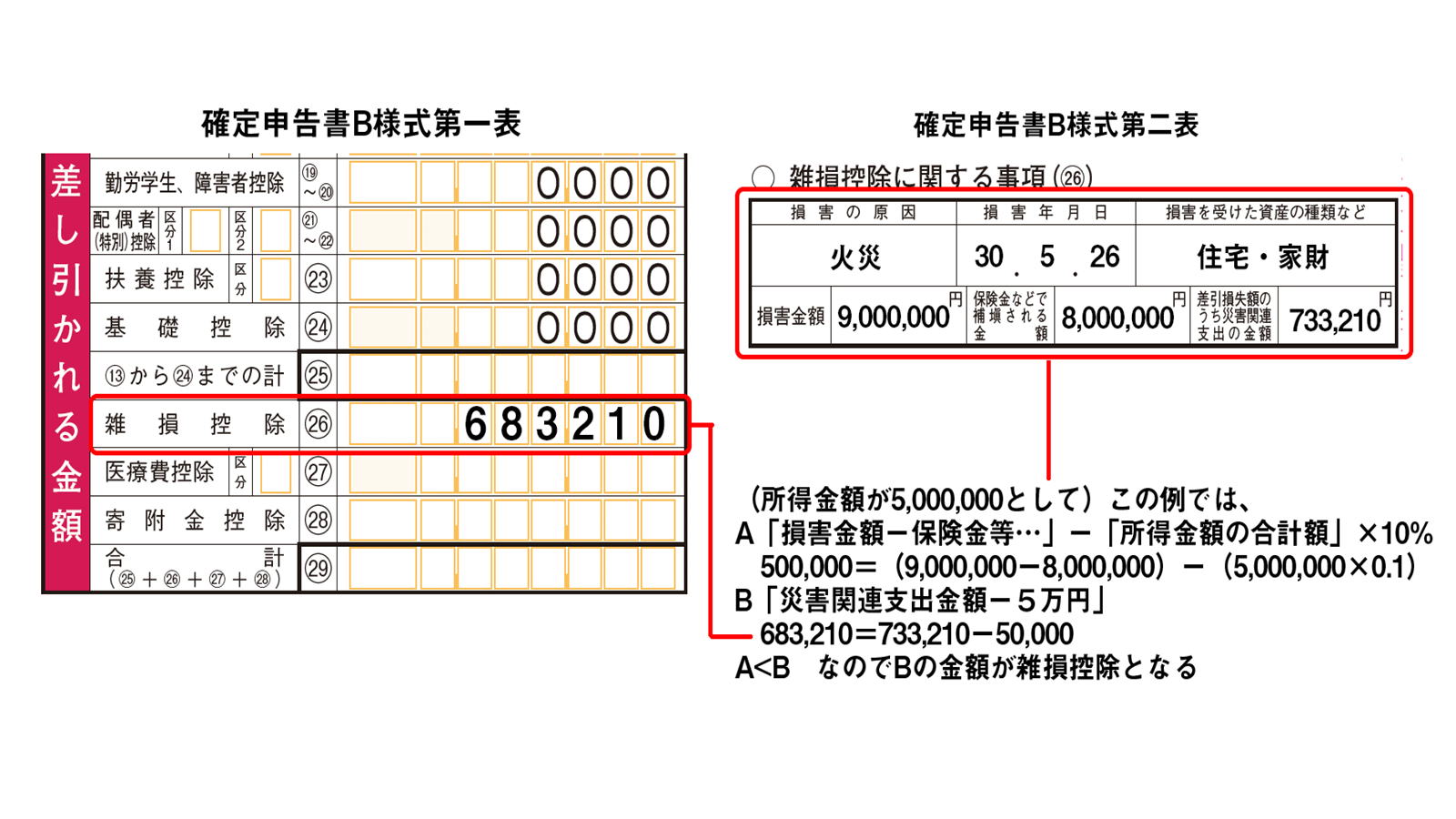

次の(1)と(2)のうちいずれか多い方の金額です。

(1) (損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%

(2) (災害関連支出の金額-保険金等の額)-5万円

(注1)「損害金額」とは、損害を受けた時の直前におけるその資産の時価を基にして計算した損害の額です。

「損害金額」については、災害により被害を受けた住宅や家財、車両の損失額の「合理的な計算方法」で計算す

ることができます。詳しくは、こちらをご覧ください。

また、損害を受けた資産が減価償却資産である場合には、その資産の取得価額から非業務用資産として計算し

た減価償却費累積額相当額を控除した金額を基礎として損害金額を計算することもできます。

(注2)「災害等関連支出の金額」とは、次のような支出をいいます。

① 災害により滅失した住宅、家財などを取壊しまたは除去するために支出した金額など

② 盗難や横領により損害を受けた資産の原状回復のための支出など

(注3)「保険金等の額」とは、災害などに関して受け取った保険金や損害賠償金などの金額をいいます。

保険金等の額は、まず、損害金額から差し引き、保険金等の額が損害金額を超える場合には、災害(等)関連

支出の金額から差し引きます。

(注4)「災害関連支出の金額」とは、上記(注2)①の金額をいいます。

損害を受けた資産が次のいずれにも当てはまること。

(1)資産の所有者が次のいずれかであること。

イ 納税者

ロ 納税者と生計を一にする配偶者やその他の親族で、その年の総所得金額等が48万円以下(令和元年分以

前は38万円以下)の方

(2)棚卸資産もしくは事業用固定資産等または「生活に通常必要でない資産」のいずれにも該当しない資産であること。

(注)「生活に通常必要でない資産」とは、例えば、別荘など趣味、娯楽、保養または鑑賞の目的で保有する不

動産(平成26年4月1日以後は同じ目的で保有する不動産以外の資産(ゴルフ会員権など)も含まれます。)や貴

金属(製品)や書画、骨董など1個または1組の価額が30万円超のものなど生活に通常必要でない動産をいいま

す。

次のいずれかの場合に限られます。

(1)震災、風水害、冷害、雪害、落雷など自然現象の異変による災害

(2)火災、火薬類の爆発など人為による異常な災害

(3)害虫などの生物による異常な災害

(4)盗難

(5)横領

なお、詐欺や恐喝の場合には、雑損控除は受けられません。

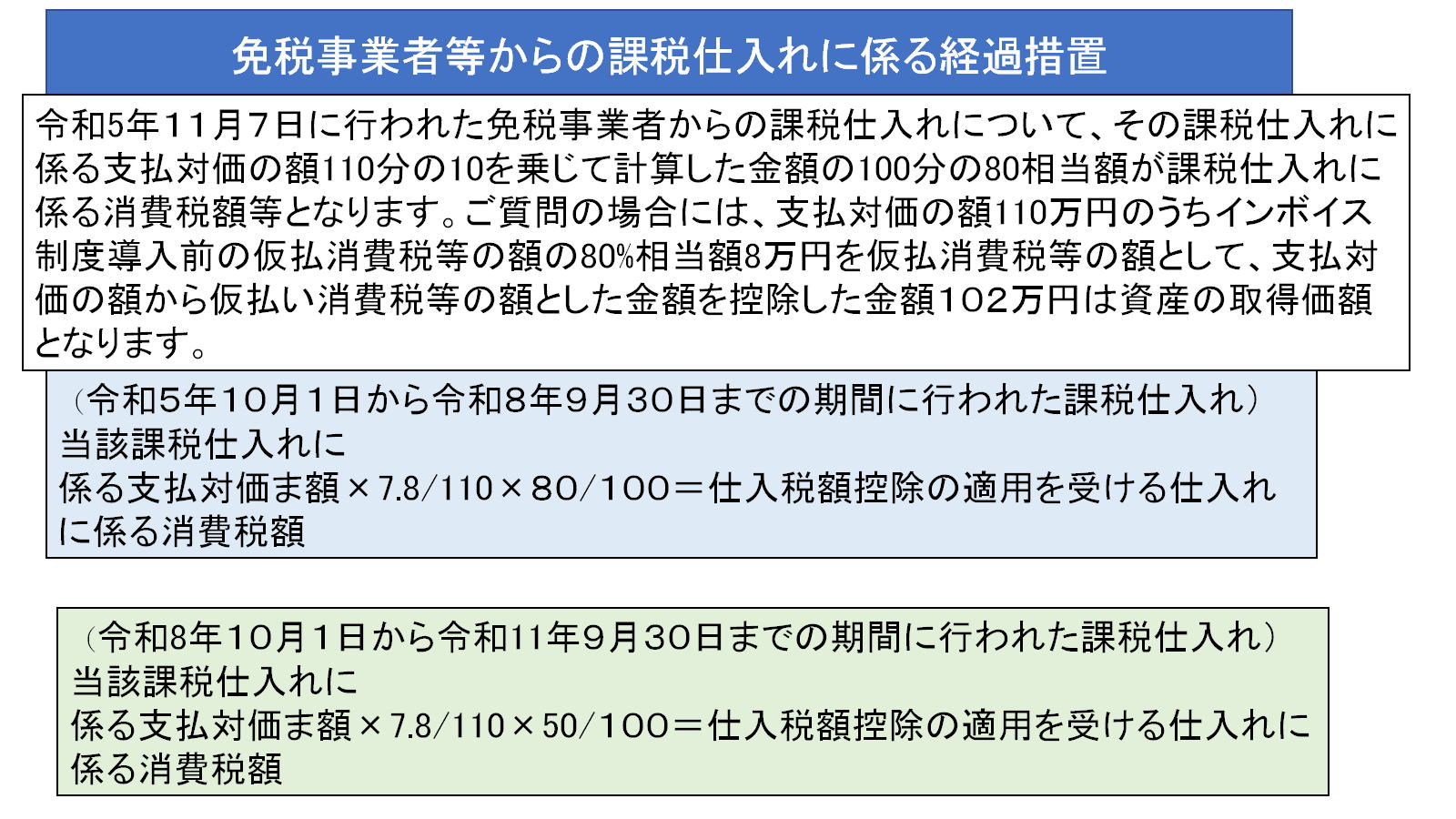

免税事業者等からの課税仕入れに係る経過措置

令和6年1月1日以後に相続、遺贈又は贈与により取得した「居住用の区分所有財産」(いわゆる分譲マン

ション)の価額は、新たに定められた

所得金額調整控除

税制改正では給与所得控除額、公的年金等控除額がそれぞれ10万円の引き下げとなった一方で、基礎控

10万円引き上げになりました。

この場合、給与所得控除と公的年金等控除の両方を受けている方は、トータルで控除額が最大10万円の

減少になります(給与所得、年金所得の金額によっては10万円以下の場合もあります)。

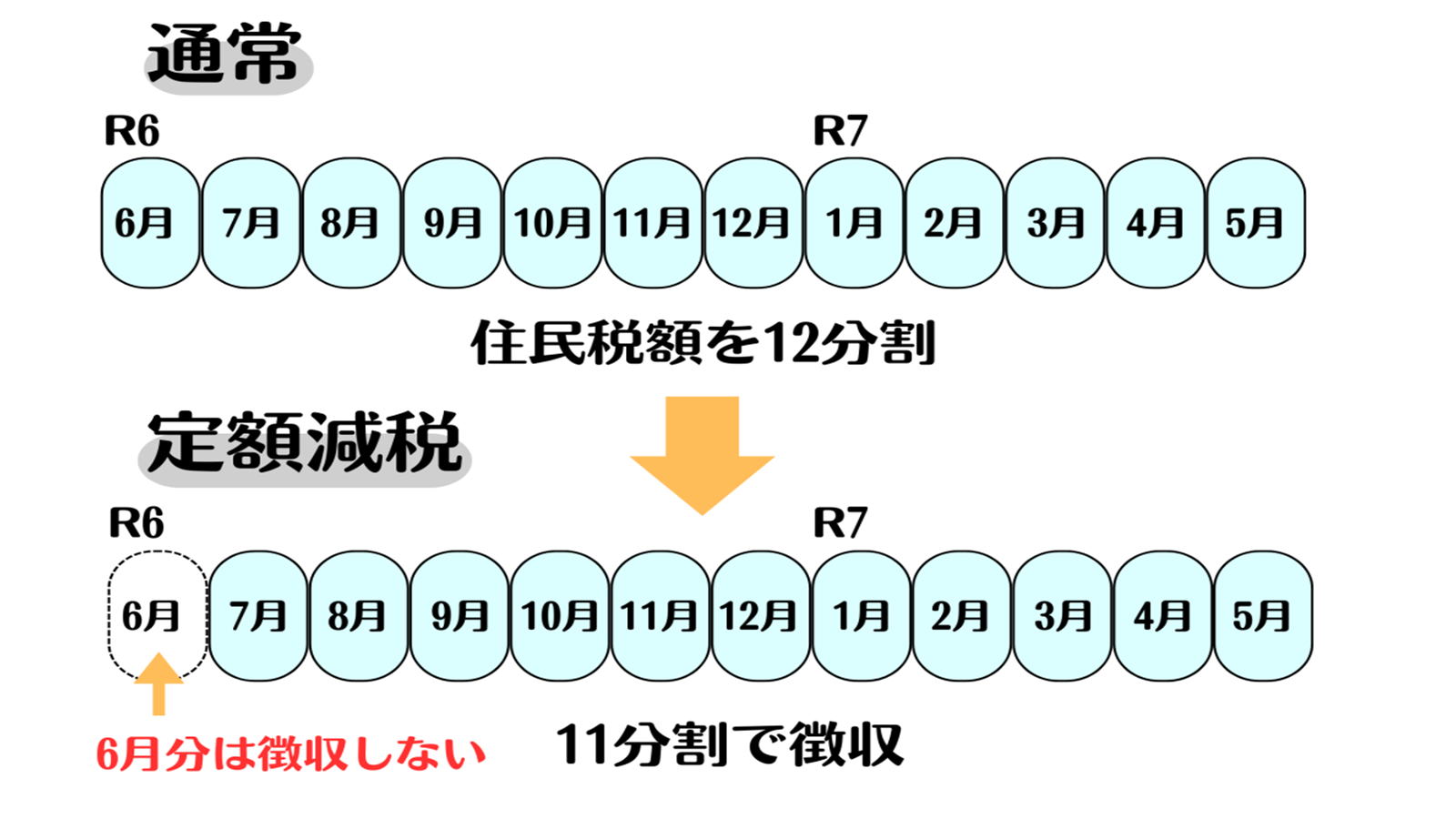

定額減税政府(動画)

所得税・住民税の定額減税

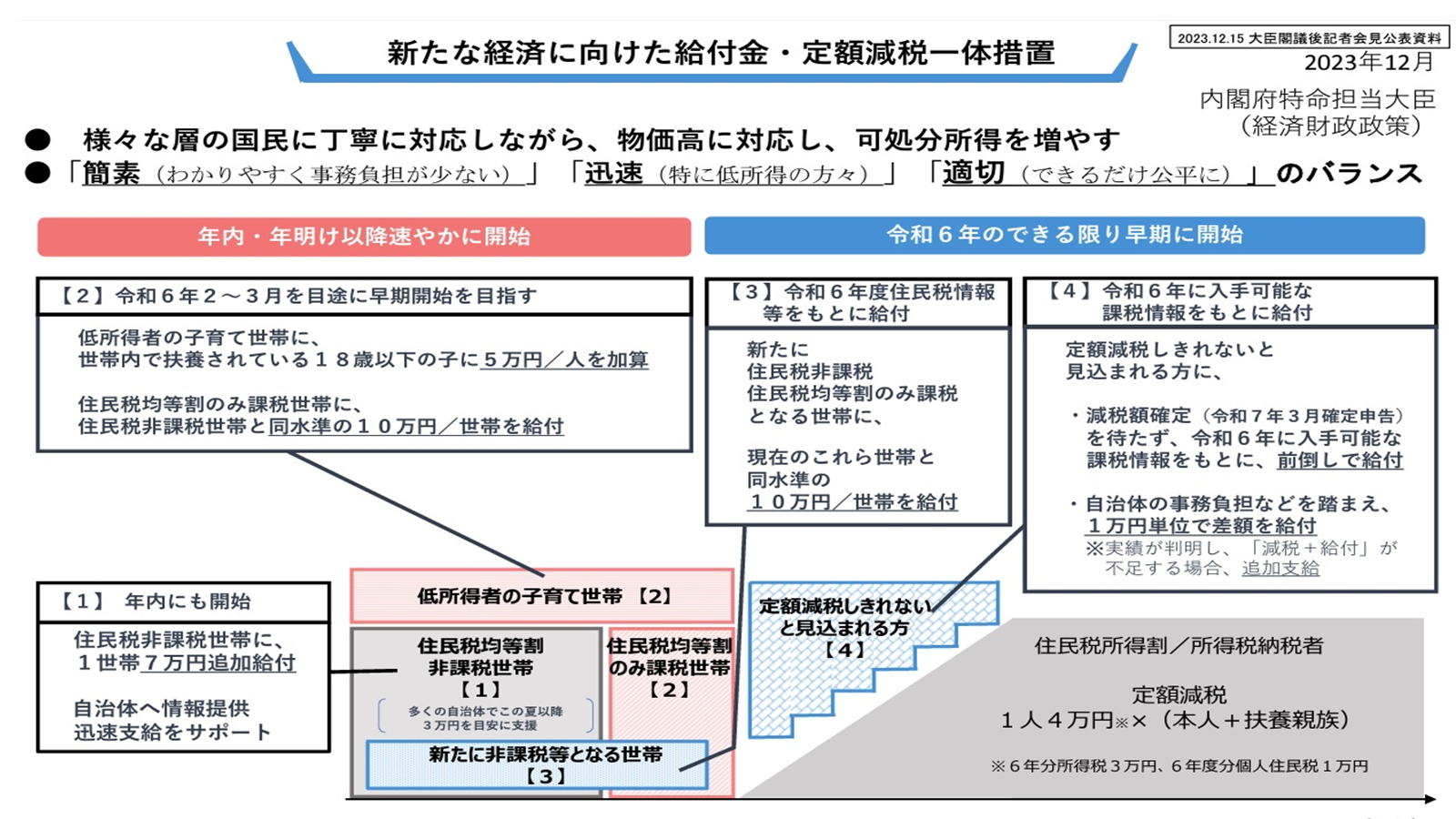

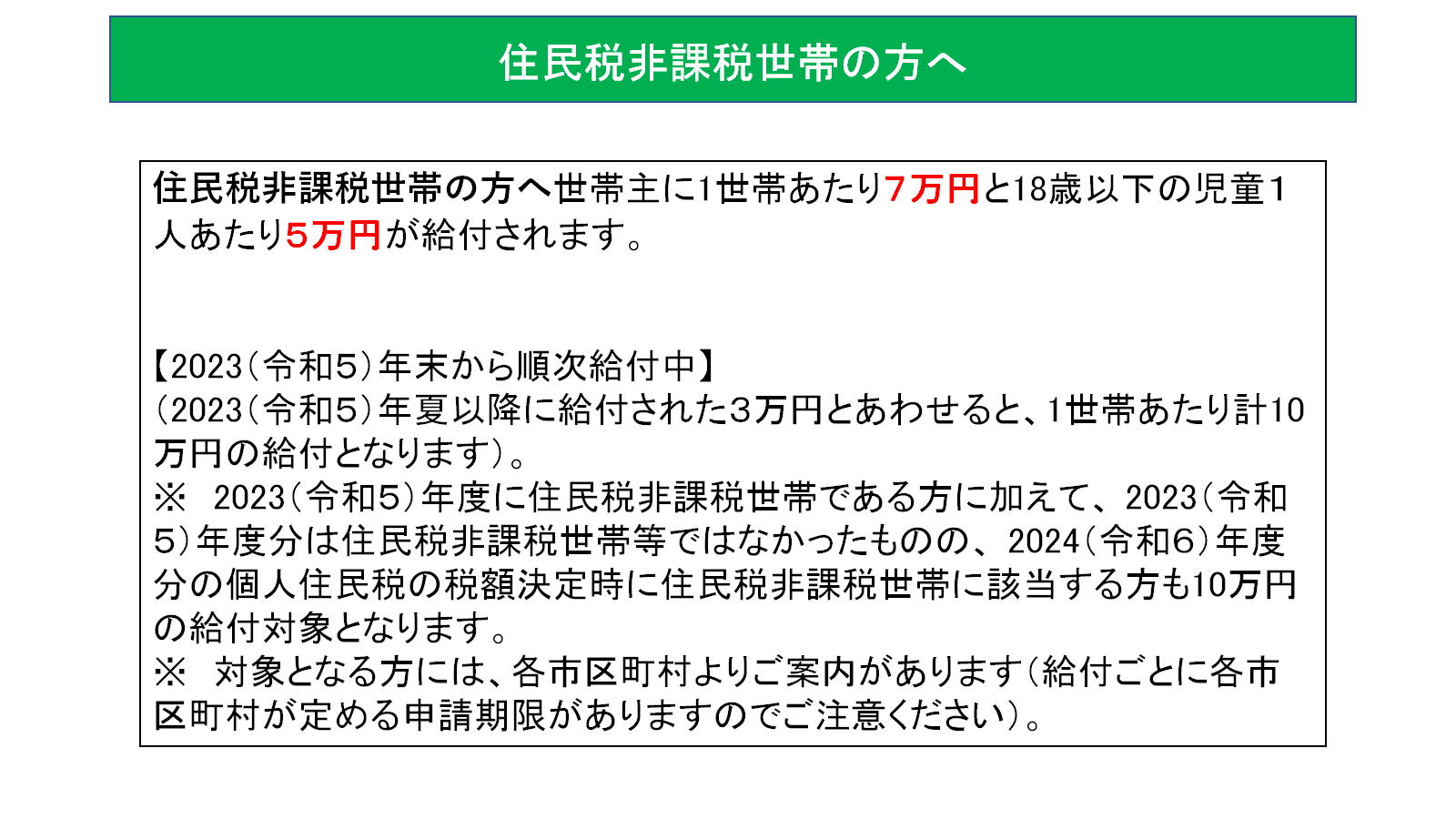

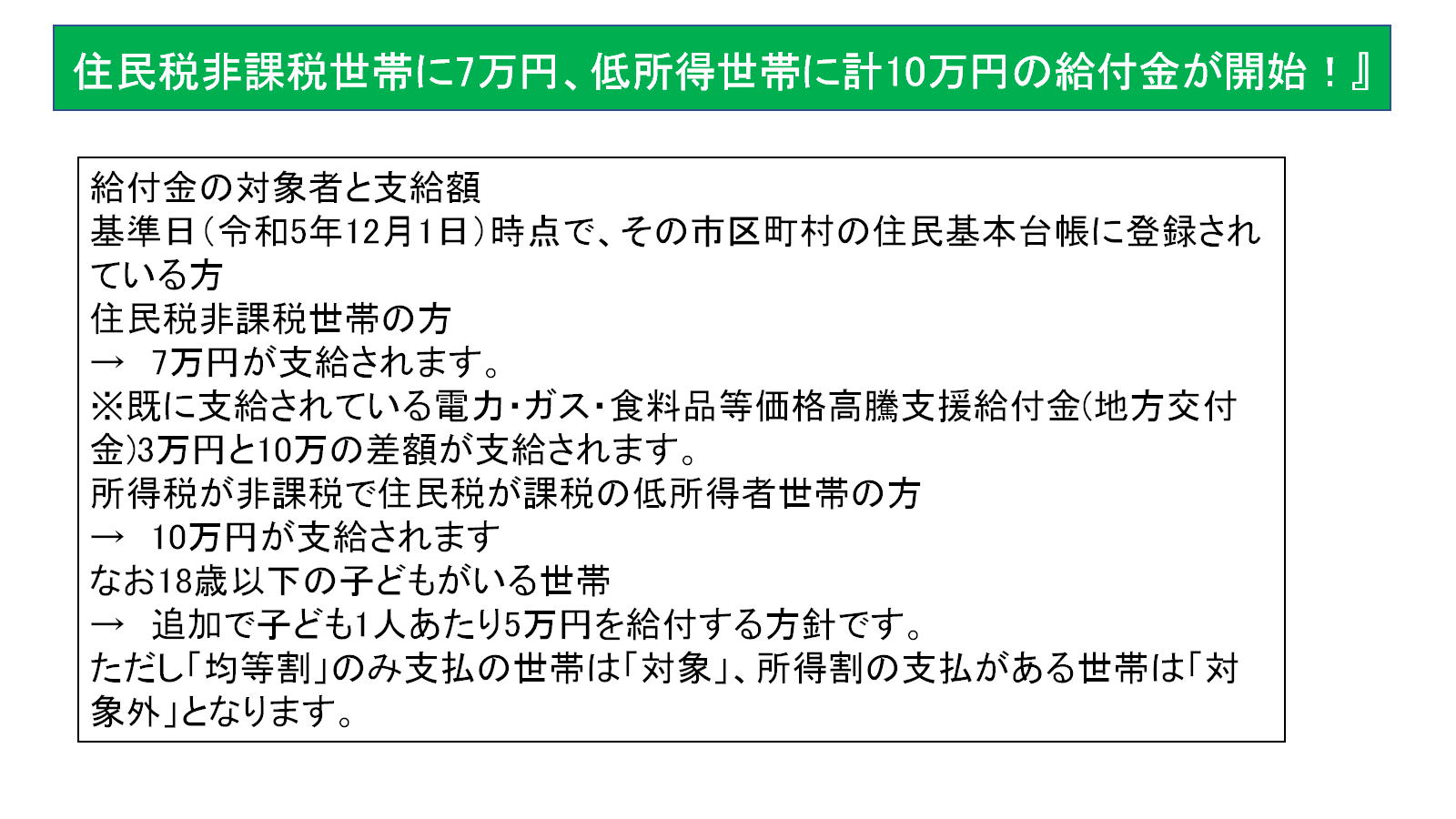

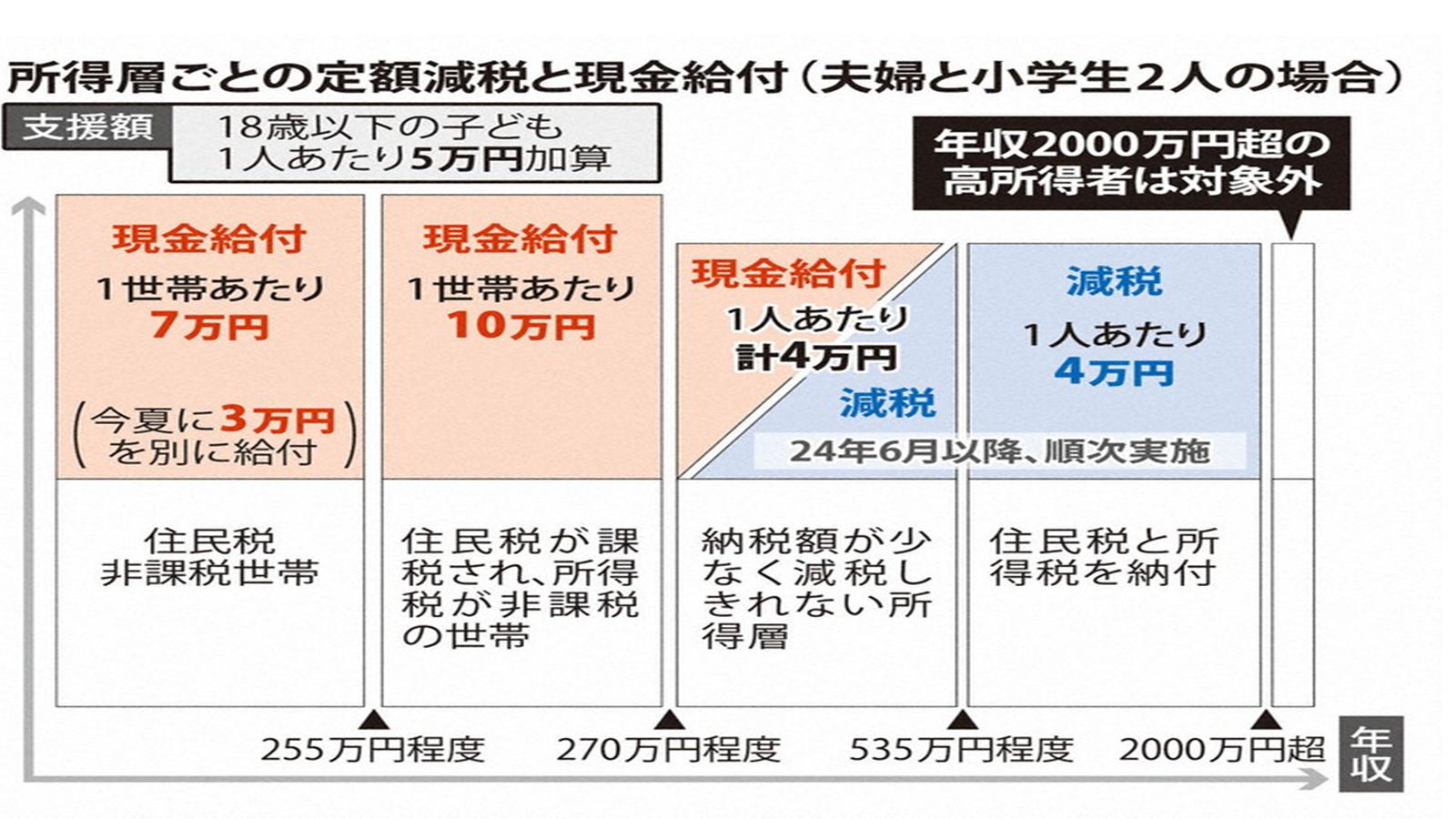

(1)2023(令和5)年度住民税非課税世帯への給付金

2023(令和5)年度分の個人住民税均等割が課されていない方のみで構成される世帯の世帯主に、1世帯当たり7万円

が給付されます。

2023(令和5)年夏以降に給付された3万円と合わせると、1世帯当たり計10万円の給付となります。

※ ただし、世帯の全員が、個人住民税が課税されている他の親族等の扶養を受けている場合は、対象となりません。

※ 2023(令和5)年度分の個人住民税は、2022(令和4)年1月1日~12月31日までの収入に基づき2023(令和5)年6月

ごろに個人住民税の納税通知書・特別徴収税額通知書が送付されています(住民税非課税世帯の場合、多くの市区町村

において、納税通知書の送付はされません)。

(2)2023(令和5)年度住民税均等割のみ課税世帯への給付金

2023(令和5)年度分の個人住民税非課税世帯(個人住民税均等割非課税世帯)以外の世帯であって、個人住民税所得

割が課されていない方のみで構成される世帯に対し、1世帯当たり10万円が給付されます。

※ ただし、世帯の全員が、個人住民税が課税されている他の親族等の扶養を受けている場合は、対象となりません。

※ 2023(令和5)年度分の個人住民税は、2022(令和4)年1月1日~12月31日までの収入に基づき2023(令和5)年6月

ごろに個人住民税の納税通知書・特別徴収税額通知書が送付されています。

(3)低所得の子育て世帯への「子ども加算」

2023(令和5)年度分の個人住民税非課税世帯(1)及び均等割のみ課税世帯への給付(2)への加算として、当該世帯

の18歳以下の児童1人当たりにつき5万円が給付されます。

※ (3)の給付に当たっては、お住まいの市区町村によって(1)や(2)と併せて給付される場合又は(2)や(3)とは別のタ

イミングで給付される場合があります。

(例) 2023(令和5)年度住民税均等割のみ課税世帯で18歳以下の児童が2人いる場合

2023(令和5)年度住民税均等割のみ課税世帯への給付金 10万円

低所得の子育て世帯への「子ども加算」 5万円×2人=10万円

合計 20万円の給付

(4)2024(令和6)年度個人住民税において、新たに非課税等となる世帯への給付金

2024(令和6)年度分の個人住民税において、新たに、個人住民税均等割が非課税となった方のみで構成されることとなっ

た世帯に対し、1世帯当たり10万円が給付されます。

2024(令和6)年度分の個人住民税において、新たに、個人住民税所得割が課されていない方のみで構成されることとなっ

た世帯に対し、1世帯当たり10万円が給付されます。

上記のいずれも、当該世帯において18歳以下の児童がいる場合は、(3)のとおり児童1人当たり5万円が給付されます。

※ ただし、世帯の全員が、個人住民税が課税されている他の親族等の扶養を受けている場合は、対象となりません。

※ 2024(令和6)年度分の個人住民税は、2023(令和5)年1月1日~12月31日までの収入に基づき2024(令和6)年6月ご

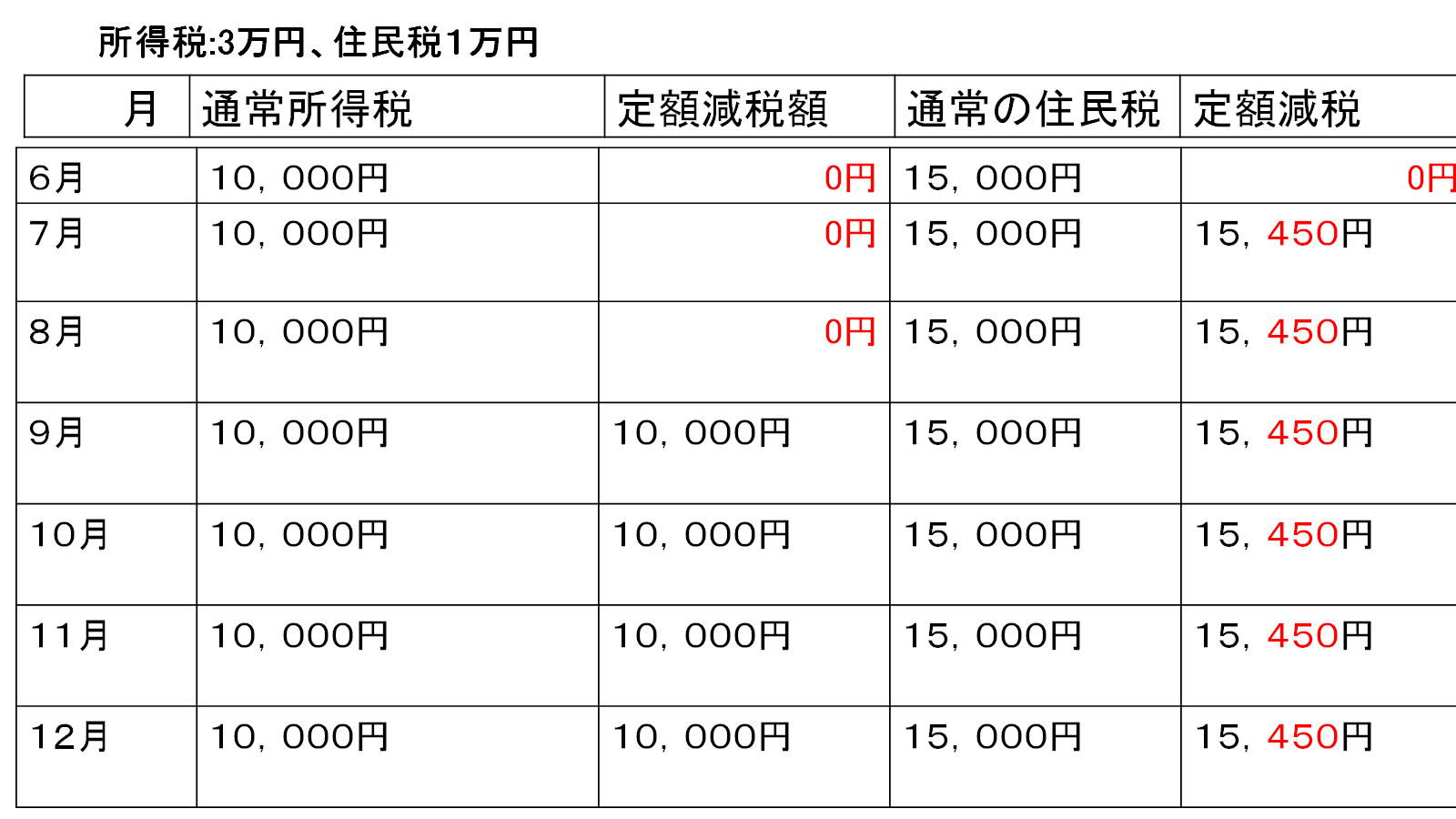

令和6年度税制改正に伴い、令和6年分所得税について定額による所得税額の特別控除(定額減税)が実施されることと

なりました。

定額減税の概要は以下のとおりです。

定額減税の対象となる方

令和6年分所得税について、定額による所得税額の特別控除の適用を受けることができる方は、令和6年分所得税の

納税者である居住者で、令和6年分の所得税に係る合計所得金額が1,805万円以下である方(給与収入のみの方の場合

、給与収入が2,000万円以下(注)である方)です。

(注)子ども・特別障害者等を有する者等の所得金額調整控除の適用を受ける方は、2,015万円以下となります。

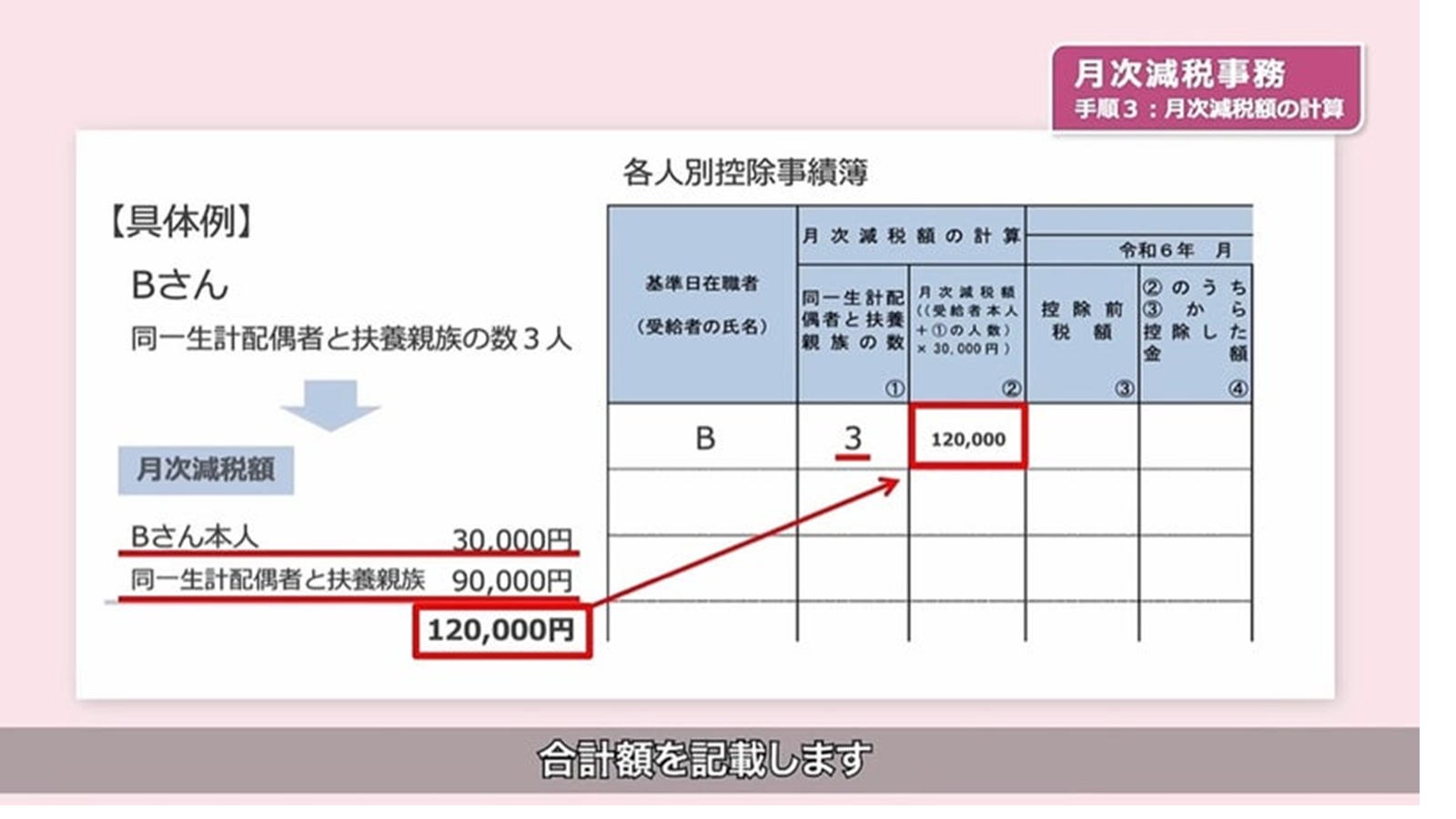

定額減税額

特別控除の額は、次の金額の合計額です。

ただし、その合計額がその人の所得税額を超える場合には、その所得税額が限度となります。

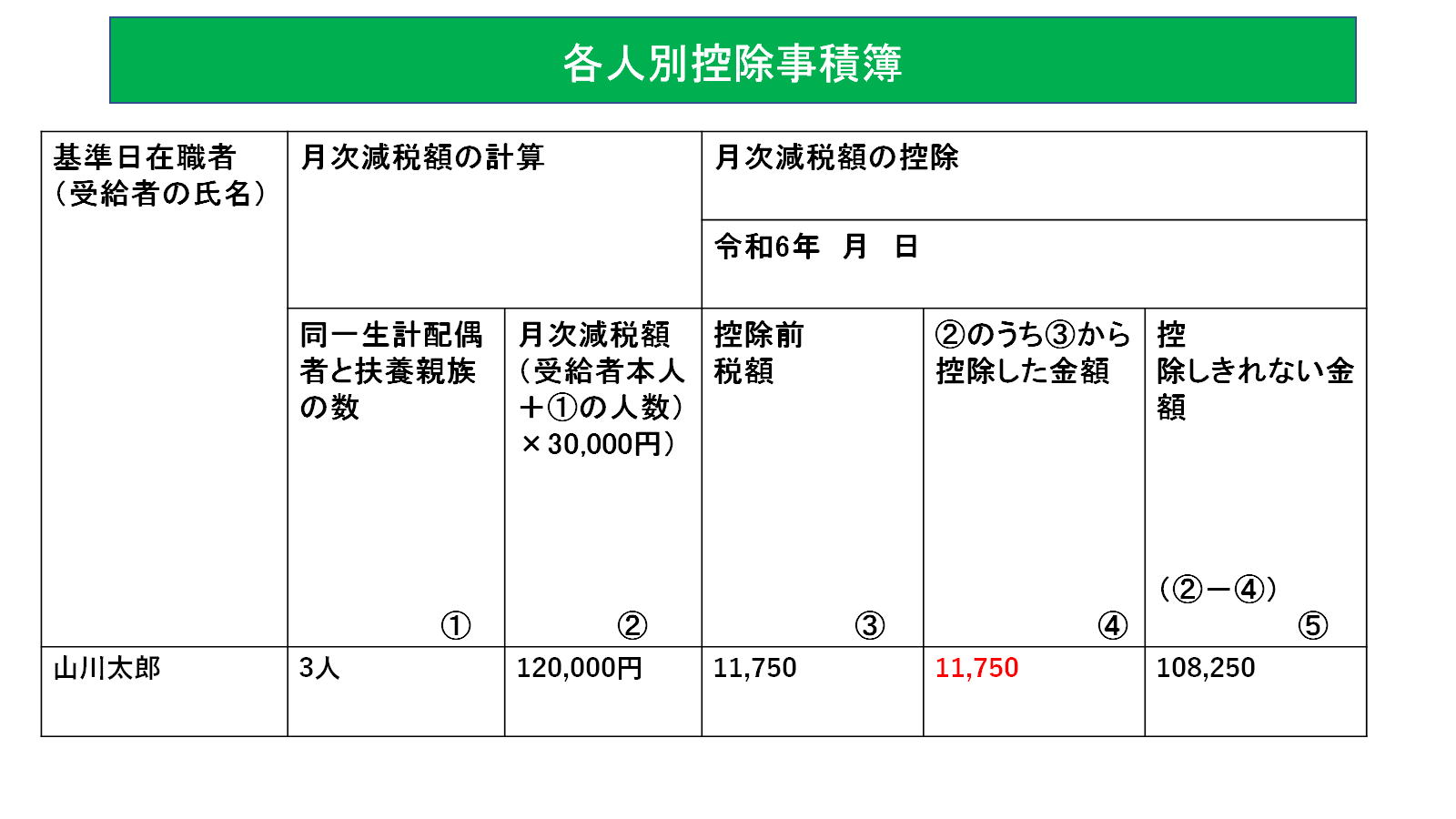

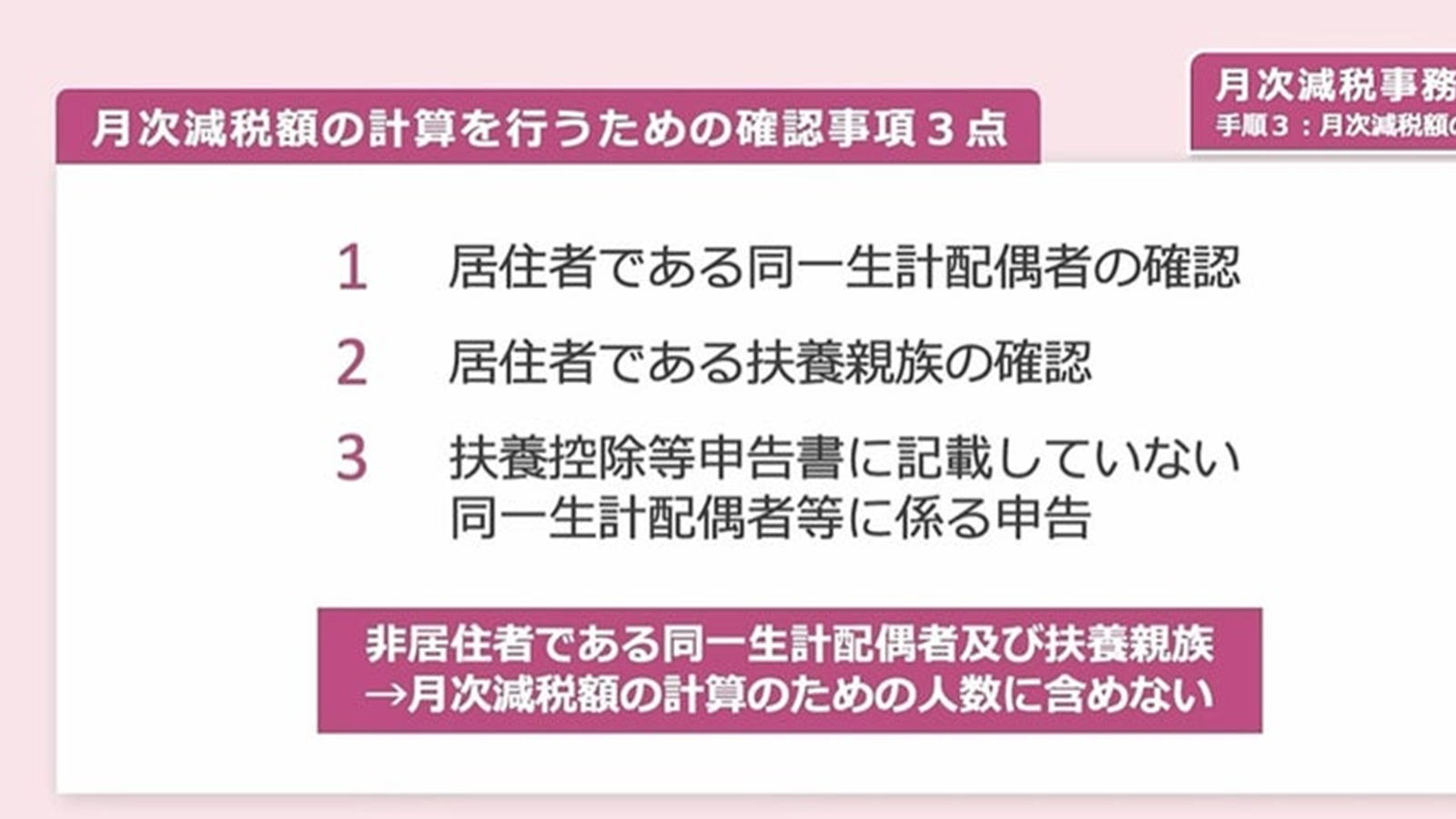

1 本人(居住者に限ります。) 30,000円

2 同一生計配偶者または扶養親族 (いずれも居住者に限ります。) 1人につき30,000円

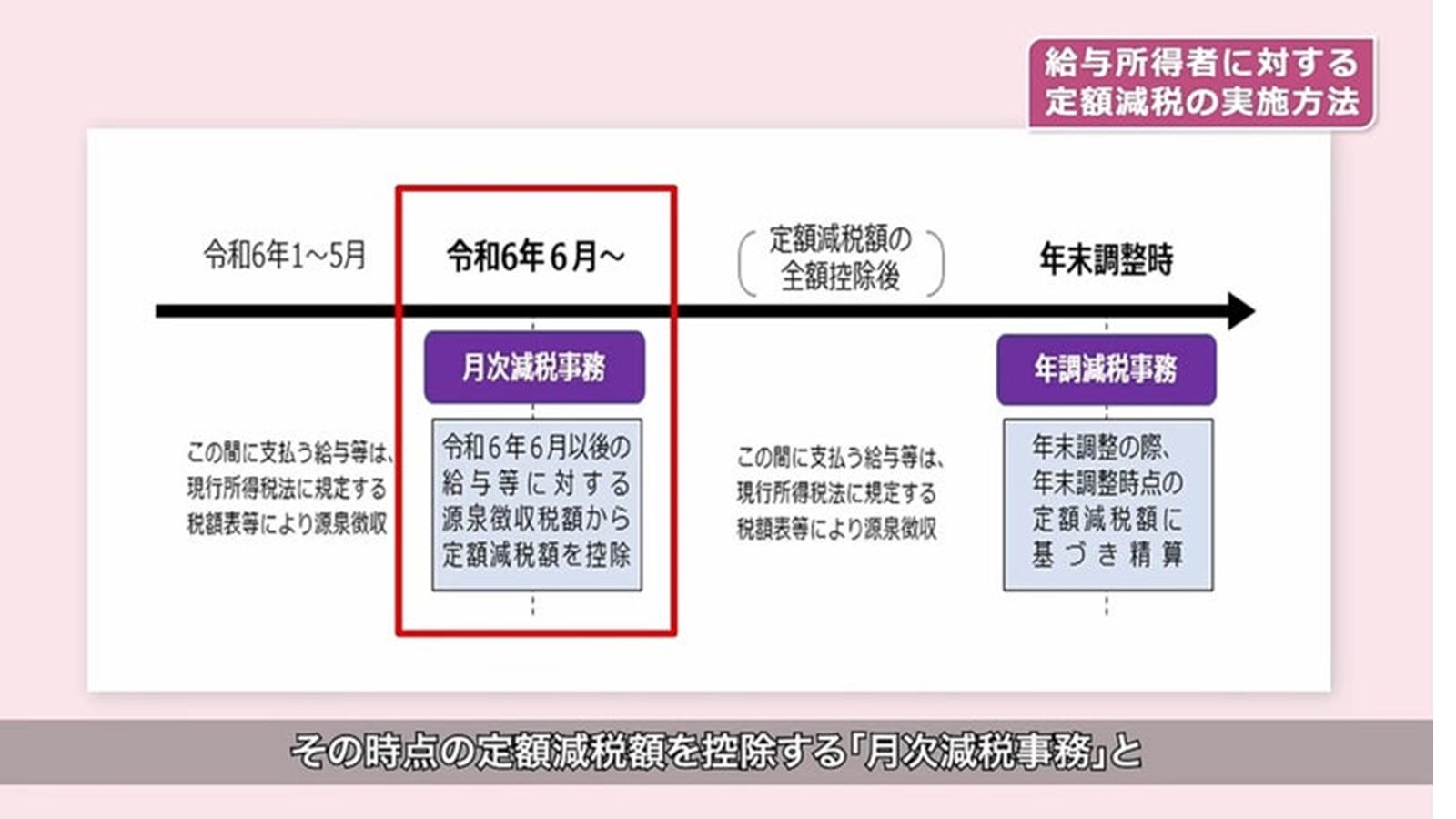

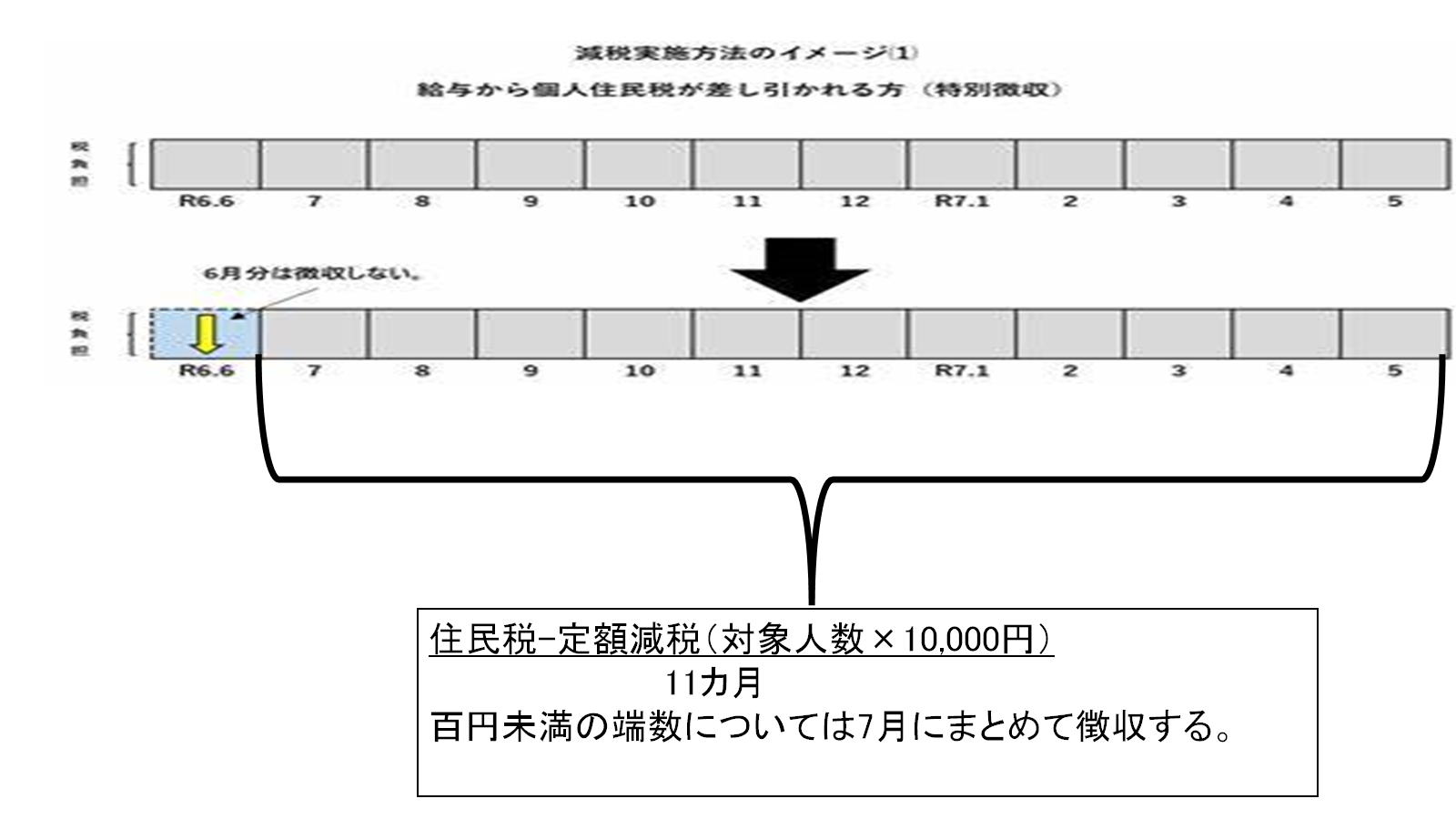

定額減税の実施方法

特別控除は、所得の種類によって、次の方法により実施されます。

1 給与所得者に係る特別控除

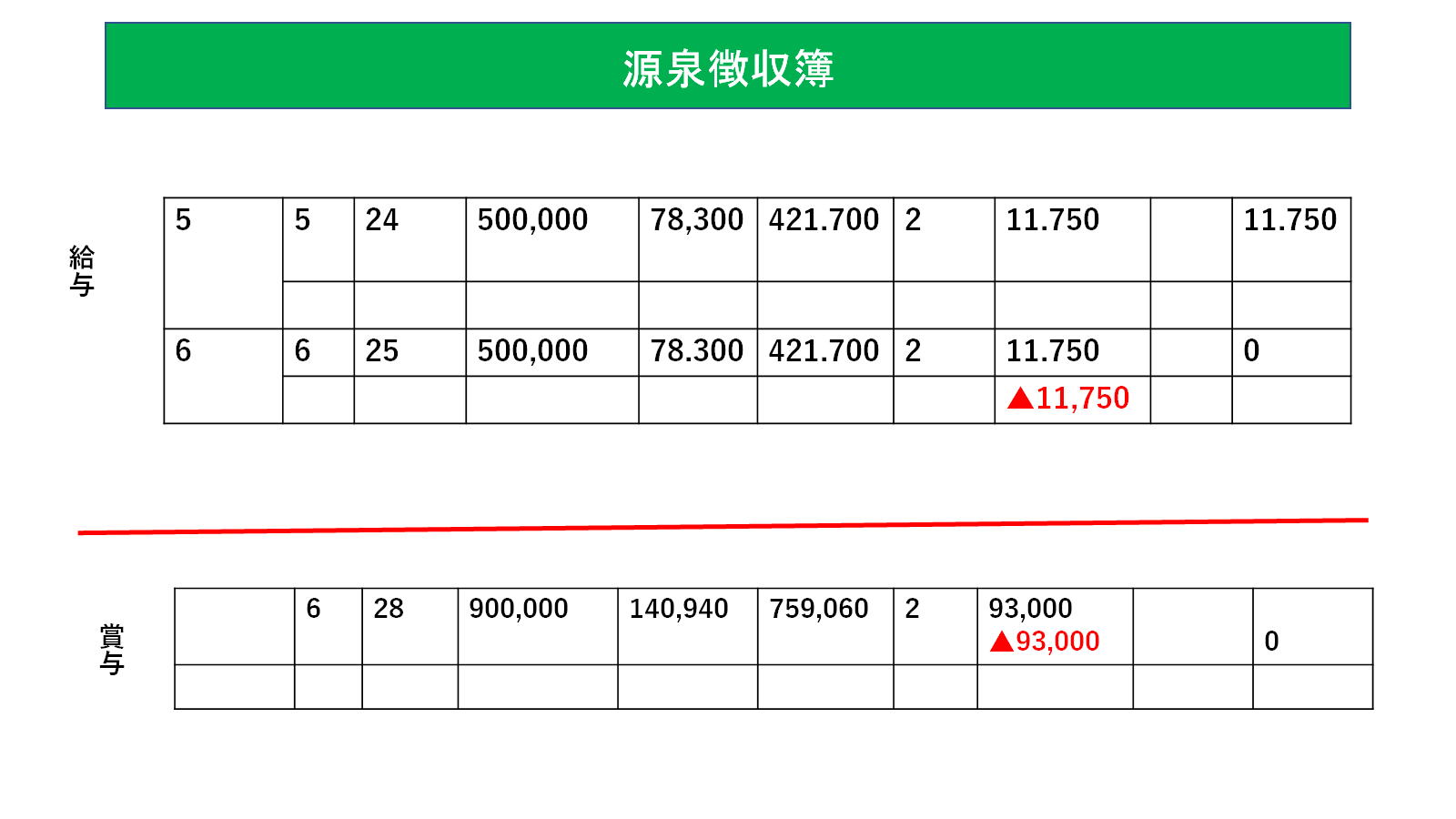

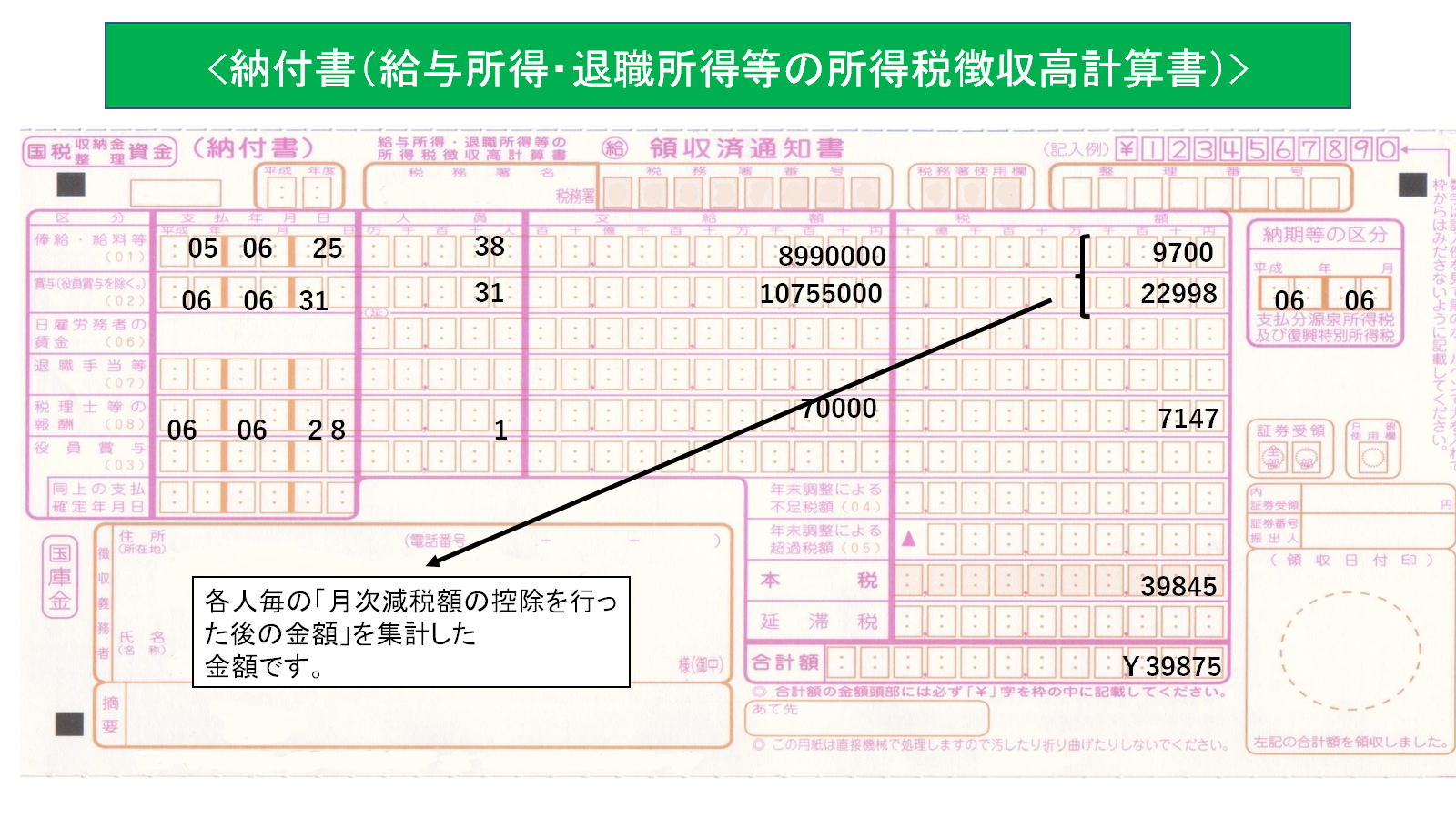

令和6年6月1日以後最初に支払われる給与等(賞与を含むものとし、「給与所得者の扶養控除等(異動)申告書」を提

出している勤務先から支払われる給与等に限ります。)につき源泉徴収をされるべき所得税及び復興特別所得税(以下「

所得税等」といいます。)の額から特別控除の額に相当する金額が控除されます。これにより控除をしてもなお控除しきれ

ない部分の金額は、以後、令和6年中に支払われる給与等につき源泉徴収されるべき所得税等の額から順次控除されま

す。

※ 給与収入に係る源泉徴収に関しては、「令和6年分所得税の定額減税の給与収入に係る源泉徴収税額からの控除に

ついて」(PDF/315KB)をご覧ください。

なお、「給与所得者の扶養控除等(異動)申告書」に記載した事項の異動等により、特別控除の額が異動する場合は

、年末調整により調整することとなります。

また、次の1~3に該当する場合などは、令和6年分の確定申告において最終的な特別控除の額を計算の上、納付すべ

き又は還付される所得税の金額を精算することとなります。

1 主たる給与の支払者からの給与収入が2,000万円を超えるとき

2 年の途中で退職し、給与等に係る源泉徴収について特別控除の額の控除が行われていない(又は控除しきれない額が

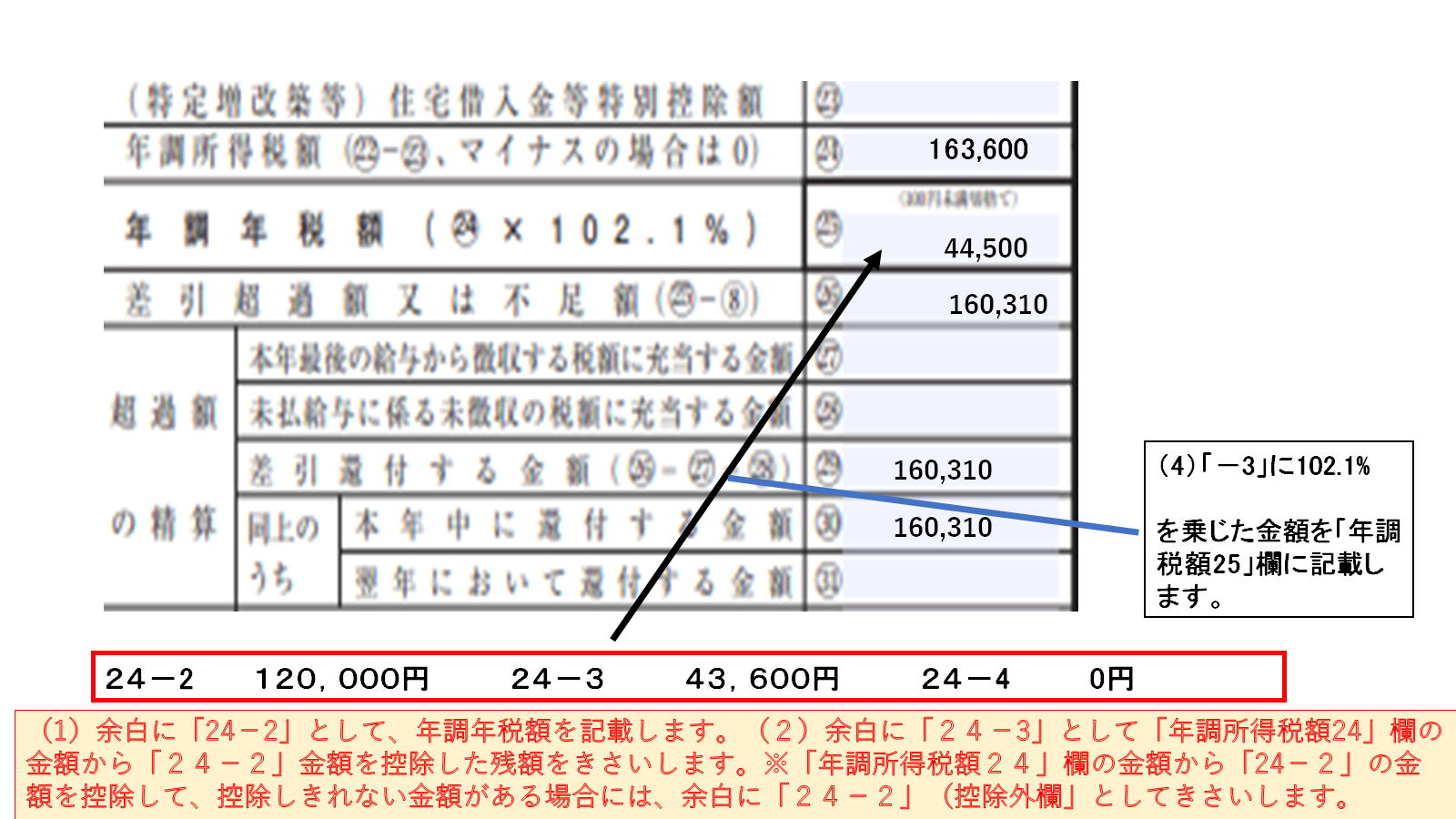

ある)とき3 年末調整において、所得税額から特別控除の額を控除した際、控除しきれない額が生じる場合(特別控除の

額が所得税額を上回る場合)において、次に該当するとき

・ 給与所得以外の所得があるとき

・ 退職所得に係る源泉徴収税額があるとき

・ 2か所以上から給与の支払を受けているとき

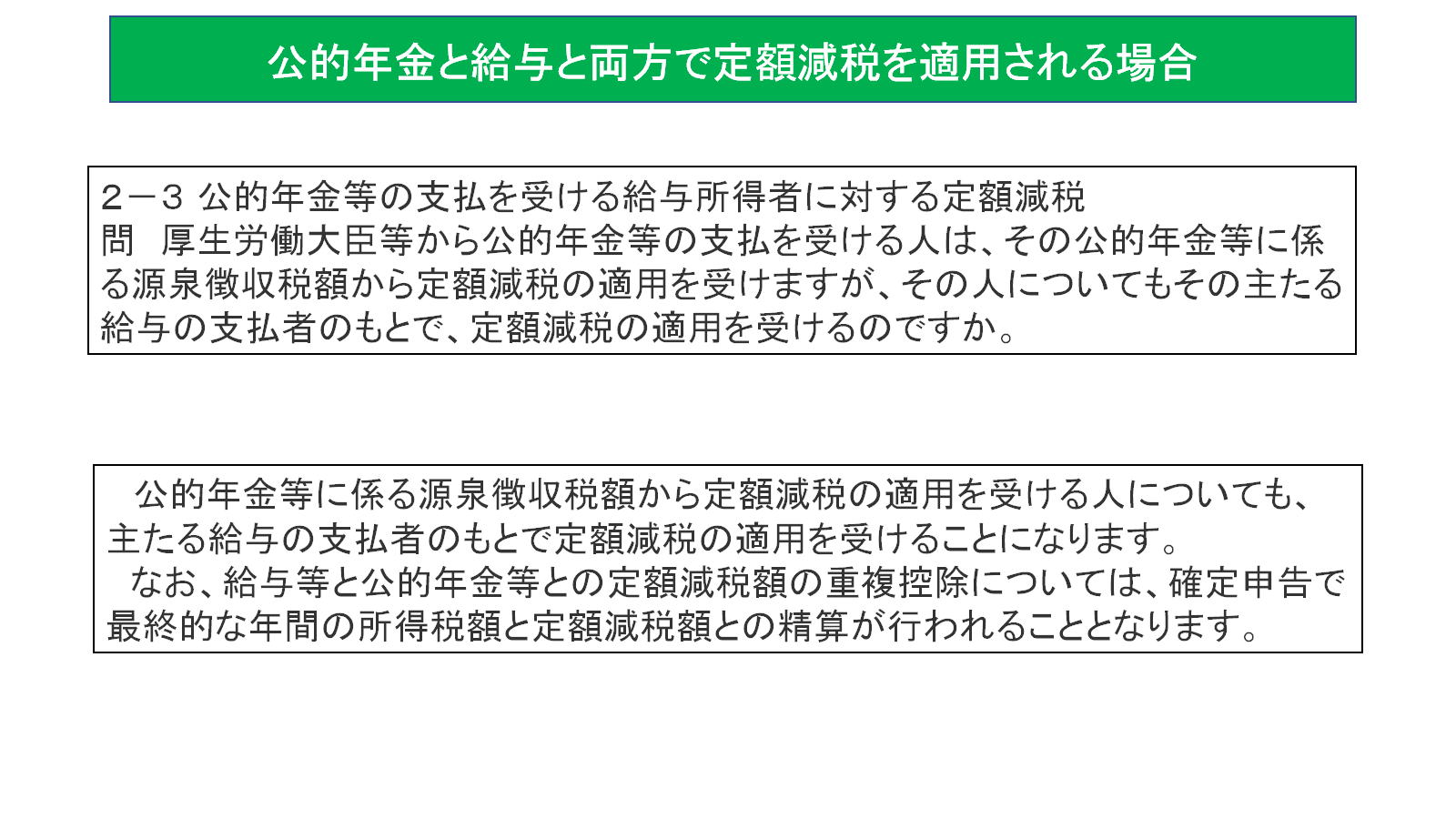

2 公的年金等の受給者に係る特別控除

令和6年6月1日以後最初に厚生労働大臣等から支払われる公的年金等(確定給付企業年金法の規定に基づいて支

給を受ける年金等を除きます。)につき源泉徴収をされるべき所得税等の額から特別控除の額に相当する金額が控除さ

れます。これにより控除をしてもなお控除しきれない部分の金額は、以後、令和6年中に支払われる公的年金等につき源

泉徴収されるべき所得税等の額から順次控除されます。

なお、「公的年金等の受給者の扶養親族等申告書」に記載した事項の異動等により、特別控除の額が異動する場合(例

えば、令和6年中に扶養親族の人数が増加した場合など)は、令和6年分の所得税の確定申告(令和7年1月以降)におい

て、最終的な特別控除の額を計算の上、納付すべき又は還付される所得税の金額を精算することとなります。

※ 給与と公的年金等に係る両方の所得を有する方は、還付申告となる場合や年金所得者に係る申告不要制度(注)の

適用がある場合で確定申告をしないときを除き、確定申告において、所得税額から最終的な特別控除の額や源泉徴収税

額等を差し引いて納付すべき又は還付される所得税の金額を精算することになります。

(注) 年金所得者の申告不要制度…次のいずれにも該当する場合に、計算の結果、納税額がある場合でも、所得税等

の確定申告は必要ありません。(注1・2)

1公的年金等の収入金額が400万円以下(注3・4)

2公的年金等に係る雑所得以外の所得金額が20万円以下

(注1)所得税等の確定申告が必要ない場合でも、住民税の申告が必要な場合があります。

詳しくは、お住まいの市区町村の窓口にお尋ねください。

(注2)所得税等の確定申告が必要ない場合でも、一定の要件に該当する場合には、還付を受けるための申告(還付申告

)を行うことで税金が還付されます。

(注3)源泉徴収を要しない公的年金等の規定(所得税法第203条の7)の適用を受けるものを除きます。

(注4)一定の外国年金が国外で支払われる場合などには、源泉徴収の対象となりません。

3 事業所得者等に係る特別控除

原則として、令和6年分の所得税の確定申告(令和7年1月以降)の際に所得税の額から特別控除の額が控除されます

。

所得税に係る第1期分予定納税額(7月)(注)から本人分に係る特別控除の額に相当する金額が控除されます。

なお、同一生計配偶者または扶養親族に係る特別控除の額に相当する金額については、予定納税額の減額申請の手

続により特別控除の額を控除することができ、第1期分予定納税額から控除しきれなかった場合には、控除しきれない部

分の金額を第2期分予定納税額(11月)から控除します。

また、予定納税額からの特別控除の額に相当する金額の控除に関する諸手続のほか、確定申告による精算に関する

手続については、後日改めて国税庁ホームページにおいてご案内する予定です。

(注) 特別農業所得者(農業所得の金額に係る一定の要件を満たすものとして申告等をしている方)については、第2期分

予定納税額(11月)となります。

※ 定額減税に関する最新の情報は、定額減税特設サイトに随時掲載していきます。

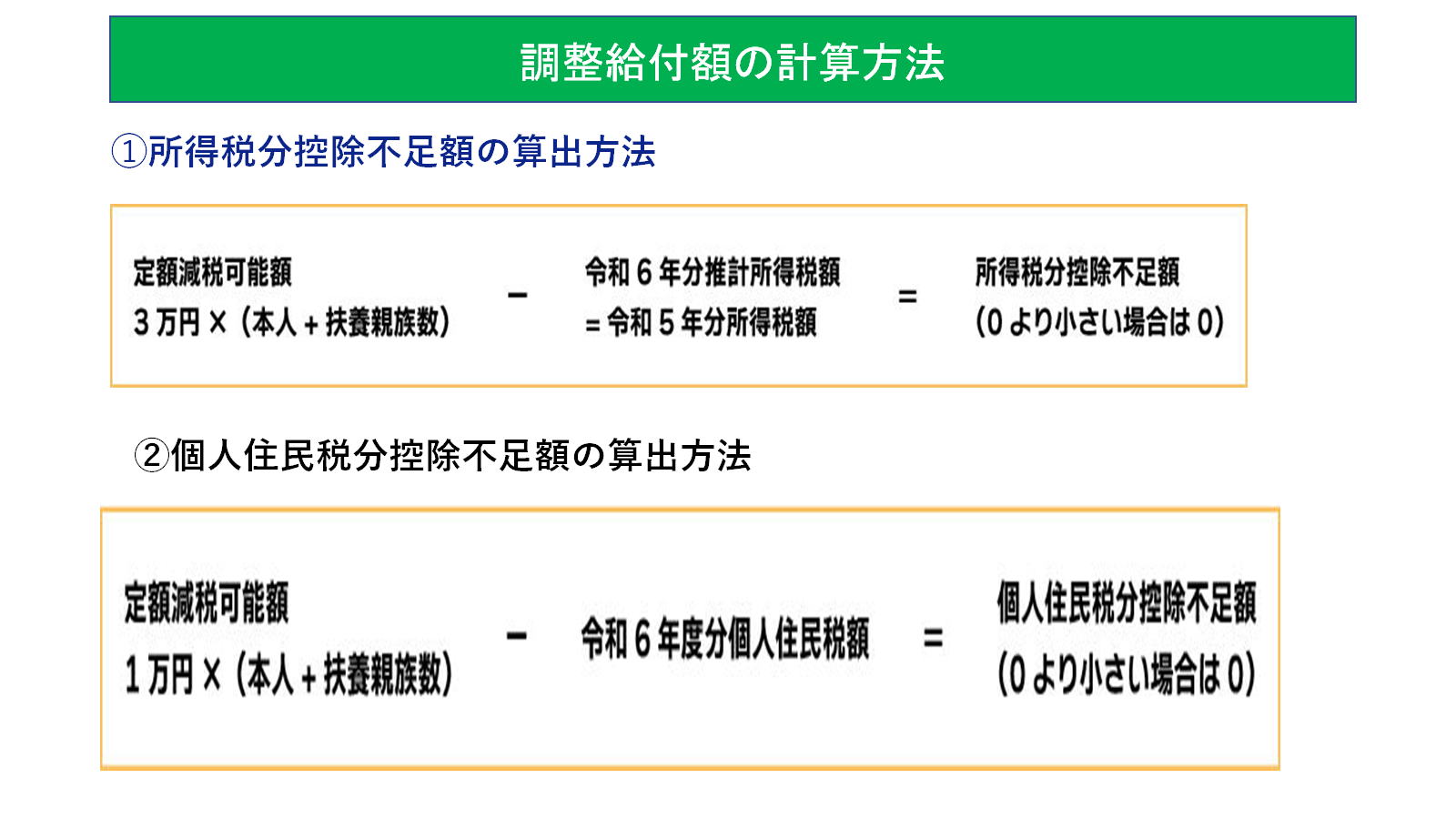

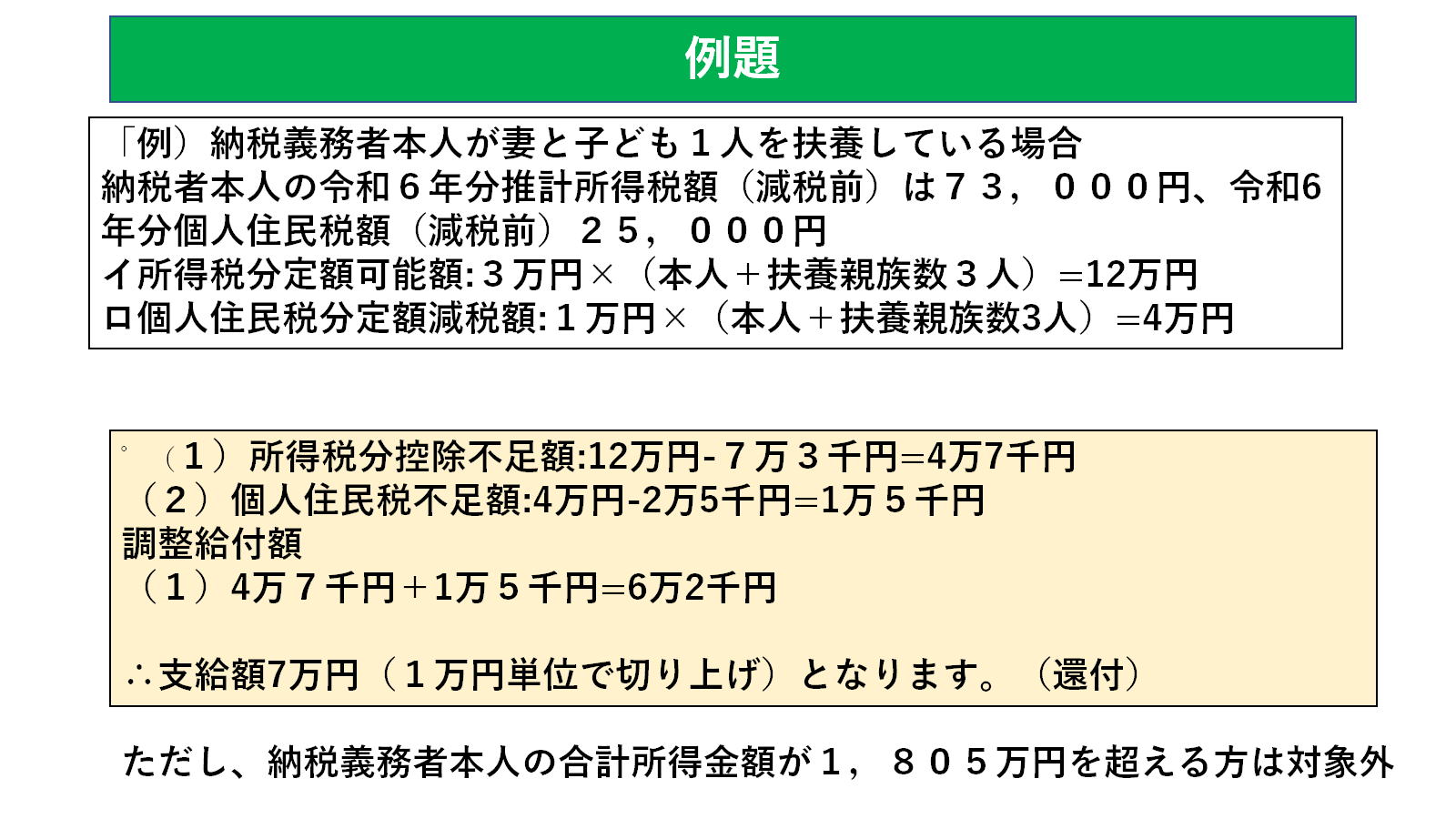

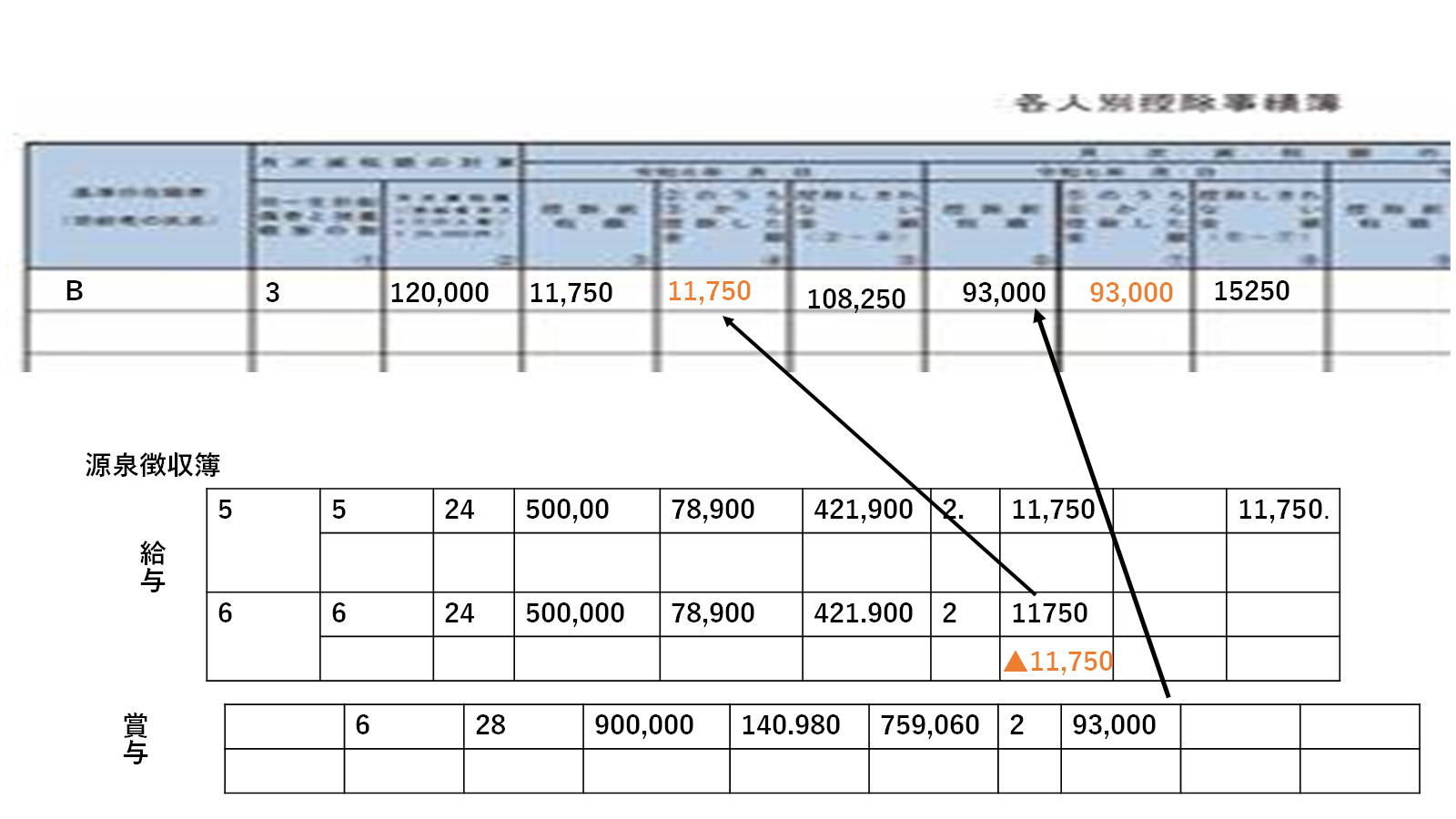

調整給付額

(例)納税義務者本人が妻と子ども2人を扶養している場合

納税義務者本人の令和6年分推計所得税額(減税前)は7万3千円、令和6年度分個人住民税額(減税前)2万5千円

所得税分定額減税可能額:3万円×(本人+扶養親族数3人)=12万円

個人住民税分定額減税可能額:1万円×(本人+扶養親族数3人)=4万円

(1)所得税分控除不足額

所得税分定額減税可能額:12万円 - 令和6年分推計所得税額(減税前):7万3千円 = 4万7千円

(2)個人住民税分控除不足額

個人住民税分定額減税可能額:4万円 - 令和6年度分個人住民税額(減税前)2万5千円 = 1万5千円

調整給付額

(1)所得税分控除不足額:4万7千円 + (2)個人住民税分控除不足額:1万5千円

= 6万2千円

支給額は7万円(1万円単位で切り上げ)となります。

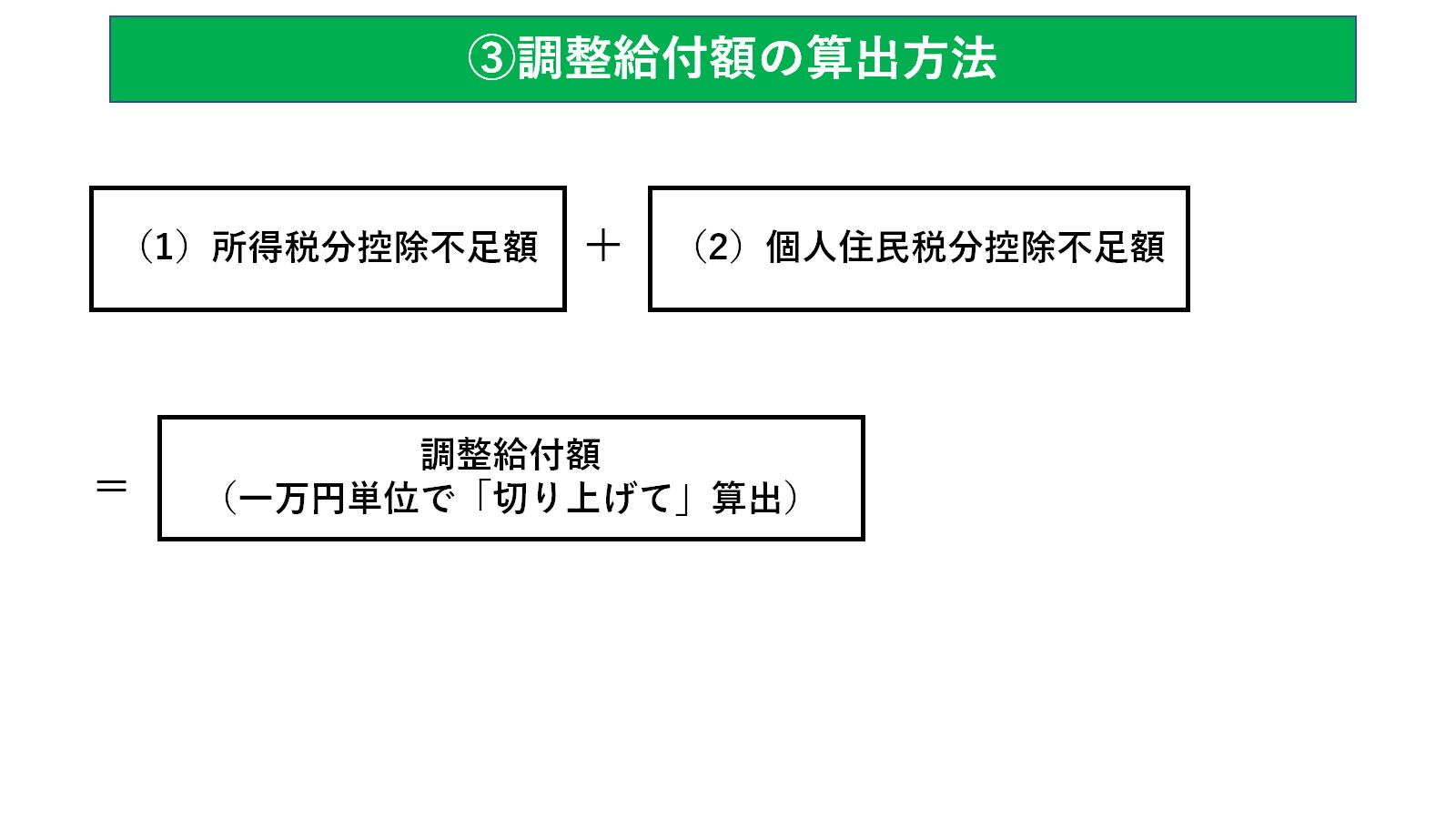

調整給付額の計算方法

調整給付額の算出方法

例題

住民税非課税世帯の方

住民税均等割のみ課税される世帯の方

令和6年分得税の定額減税のしかた

令和6年分所得税の定額減税Q&A

公的年金と給与と両方で定額減税を適用される場合

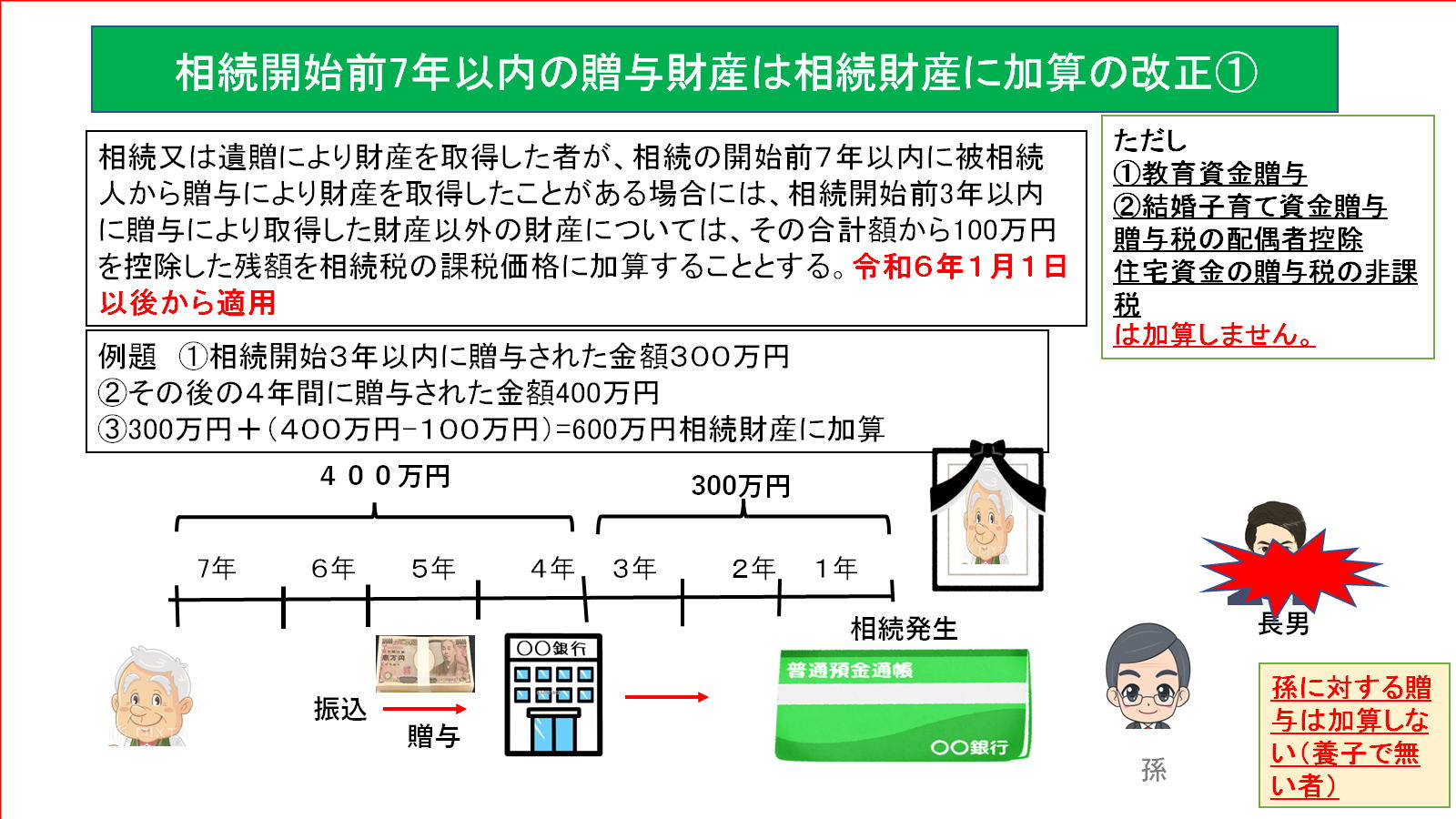

続開始前7年以内の贈与財産は相続財産に加算ま改正

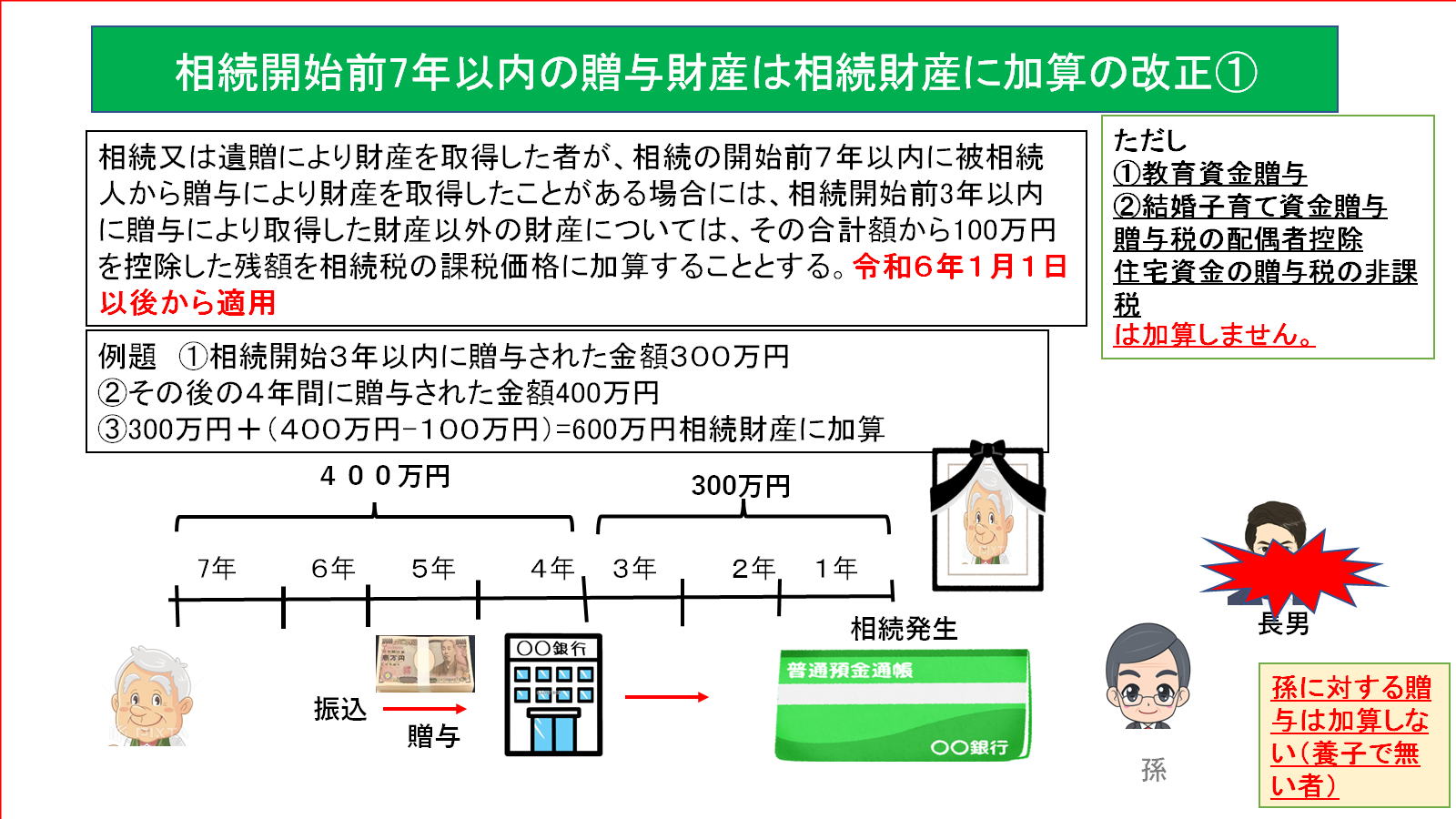

令和5年度税制改正により、相続、遺贈や相続時精算課税による贈与により財産を取得した人が、その相続などにより

取得した財産に加算する贈与財産(令和6年1月1日以後の暦年課税による贈与に限ります。)の範囲を、相続開始前3

年以内から相続開始前7年以内に延長するなどの改正がされました。

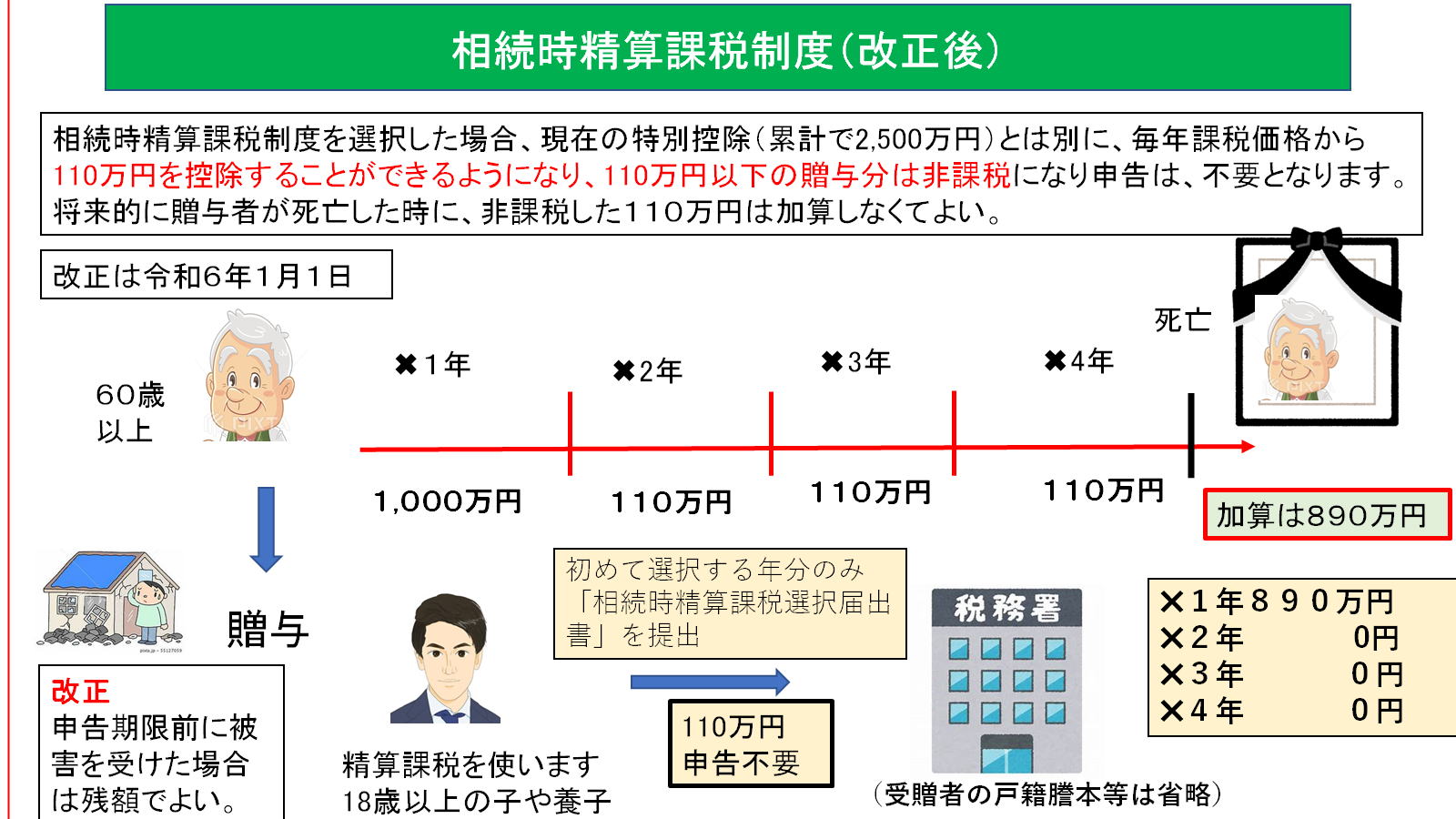

相続時精算課税制度

相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、

財産を贈与した場合において選択できる贈与税の制度です。この制度を選択する場合には、贈与を受けた年の翌年

の2月1日から3月15日の間に一定の書類を添付した贈与税の申告書を提出する必要があります。

なお、この制度を選択すると、その選択に係る贈与者(「特定贈与者」といいます。)から贈与を受ける財産については、

その選択をした年分以降すべてこの制度が適用され、「暦年課税(注)」へ変更することはできません相続時精算課税

を選択した受贈者は、

(注))を控除し、特別控除(最高2,500万円)の適用がある

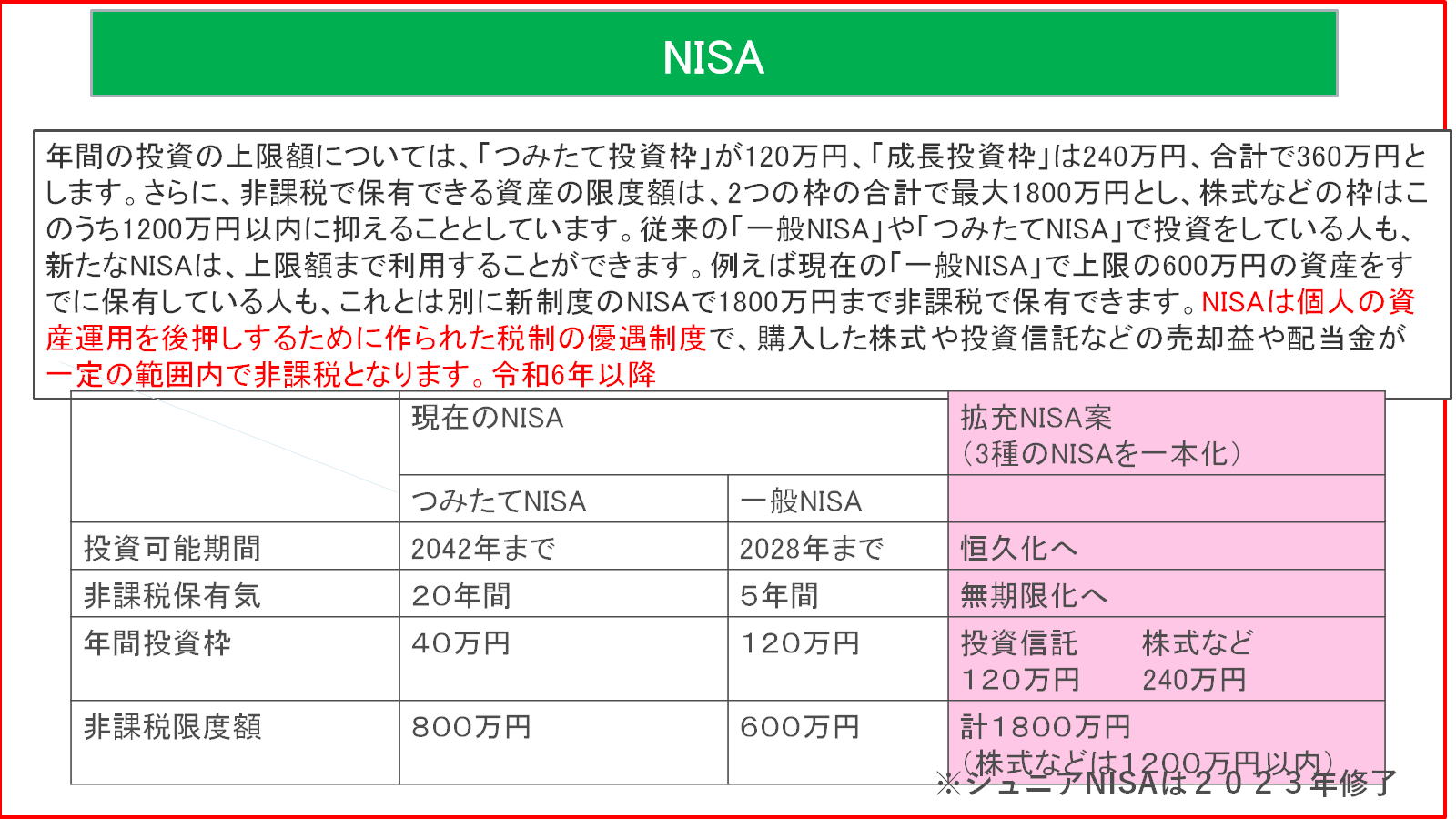

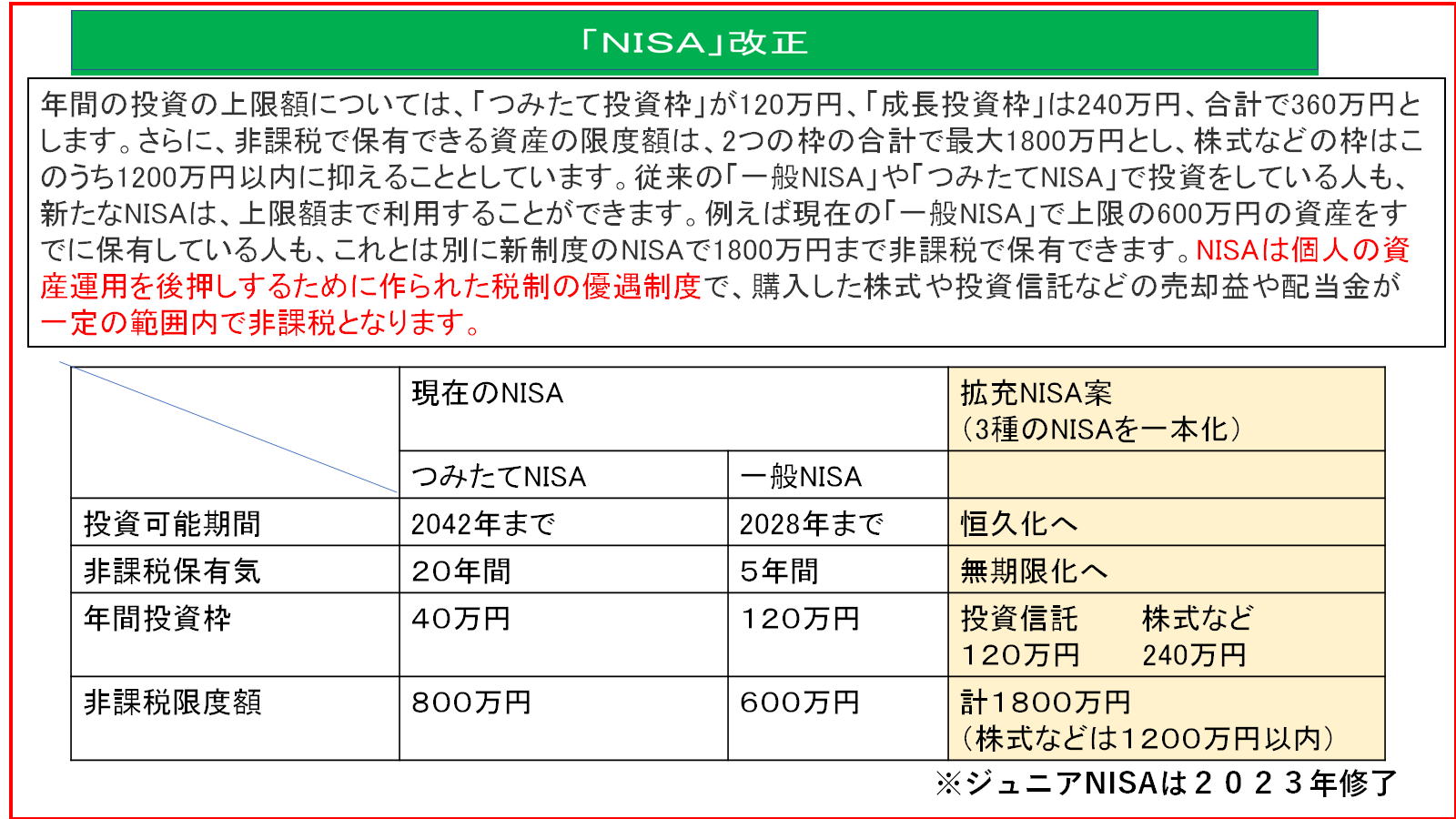

NISA

相続に係る死亡届などの情報の通知方法が、令和4年の税制改正により改正されました。

②市町村は、その市町村長等がその市町村の住民基本台帳に記録されている者に係る死亡等に関する届出を受理

等した時は、その死亡等をした者が有していた土地又は家屋に係る固定資産課税台帳の登録事項等を、その届出

を受理等した日の属する月の翌日末までに、その市町村の事務所の所在地の所轄税務署長に通知しなければなら

ない。

の日(令和元年5月31日から5年を超えない範囲の日)のいずれか遅い日以後に、法務大臣がこの情報の提供を受

ける場合又は市町村長が死亡等に関する届出を受理等する場合に適用されます。

収支内訳書(農業所得用)の書き方

申告書・申告書付表と税額計算書等 一覧(申告所得税)

目次

|

|

|||

|

|

|

民法債権法動画

|

|

||||||

|

|

|

|

||||

災害時に役立つ制度

離婚で財産分与をするが、税金は掛かるの?

今まで自分で確定申告をしてきたが、どうも難しい

暮らしの中には様々な税金問題が生じてきます。どうぞお気軽にご相談ください。

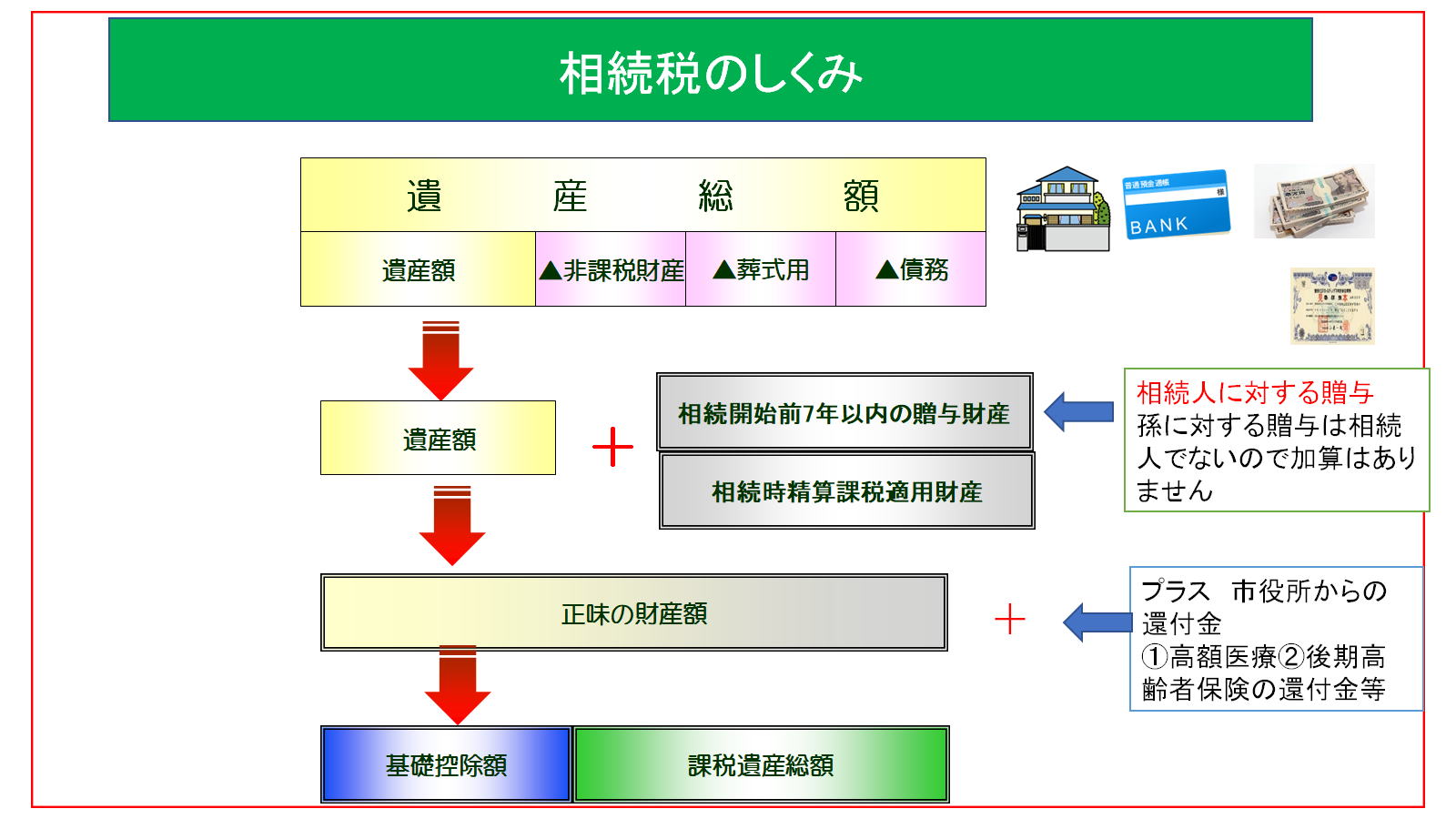

相続税を節税する4つの方法

相続財産全体を減らすことが相続税節税につながる

相続税の計算ではまず、「相続財産」から借金や未払い金、葬儀費用などを差し引いた「正味の遺産額」を計

算します。

この「正味の遺産額」から「基礎控除」を差し引いたものが「課税遺産総額」です。この課税遺産総額が相続税

計算の基本となる額です。

相続財産-債務=正味の遺産額

正味の遺産額-基礎控除=課税遺産総額

つまり、全ての計算のスタートとなるこの「相続財産」を減らすことにより、相続税は節税することができます。

相続財産を減らすことで相続税を減らす方法は多岐に渡り様々存在しますが、相続税対策として特に代表的

なものとしては以下のような方法が上げられます。

こちらも読まれています相続税とは?計算方法・納税対象になる条件も解説遺産を相続するとき、

相続税が気になりますね。我が国の相続税は高いと言われており、場合によっては相続人の手元

に現金が殆ど残...この記事を読む

贈与の非課税枠を使いながら相続財産を減らす(暦年贈与)

年間110万円の贈与税非課税枠を活用して、将来の相続財産を少しずつ減らしていく

贈与税の歴年課税制度には110万円の非課税枠がありますので、その「非課税枠」の範囲内であれば税

金を一切かけずに財産を移すことが可能です。この110万円の非課税枠を利用して節税を進める方法の

ことを「暦年贈与」と言います。

非課税枠を使って将来の相続財産を少しずつ減らしていくことができます。もちろん暦年贈与にはメリット

だけでなくデメリットもありますので、それぞれご紹介します。

暦年贈与のメリット

贈与者・受贈者共に条件がない

この暦年課税制度を利用した贈与には贈与する側、贈与を受ける側ともに条件はありません。

受贈者を増やして贈与できる

贈与税の非課税枠110万円は贈与を受け取る側の条件ですので、受贈者が多ければその分贈与額を増や

すことができます。

例えば息子や娘に加え、孫2人にも贈与するという場合には、110万円×4人=440万円税金をかけず贈与し

、相続財産を子や孫に移すことができます。

110万円以下であれば贈与税申告も不要

さらにこの暦年課税制度を利用した贈与では110万円以下であれば非課税であることに加え、税務署への申

告も必要ありません。※贈与契約書は作成しておくことをお勧めします。

こちらも読まれています贈与契約書とは?生前贈与を明確にする書き方、作成の流れと注意点祖父

が孫にお祝いで現金を譲るなど、贈与者が受贈者に財産を譲る方法として贈与契約があります。贈与

契約自体は口頭でも成立しま...この記事を読む

孫への2割加算がない

相続では財産を受け取る側の方が亡くなった方の「一親等の血族」や「配偶者」でなければ相続税の2割に相

当する金額が「加算」されてしまいます。

しかし贈与税にはそのような規定はありません。

そのため例えば「孫」などへ生前贈与しても「2割加算」はされずに、通常の贈与税の計算で贈与税額が算定

されます。(孫へ「相続」する場合には2割加算が適用されます。)また受贈者である孫などの直系卑属が20歳

以上であれば「特定贈与」に該当して控除額が増えるというメリットもあります。

暦年贈与のデメリット

相続前3年の贈与は相続財産として課税される

暦年課税制度による贈与では、相続開始前3年に贈与した財産に関しては「相続財産」として課税されてしま

います。

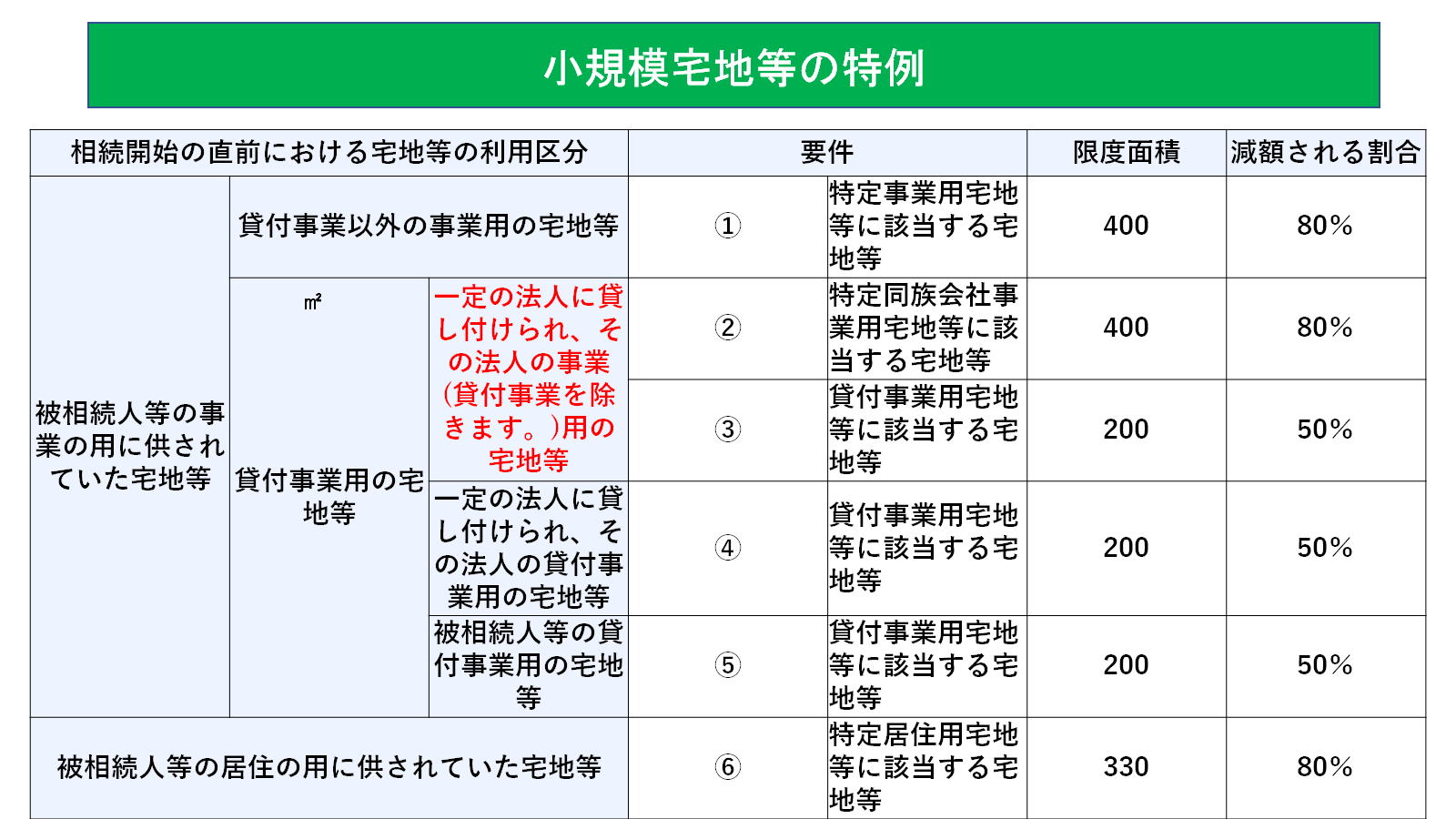

相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

個人が、相続や遺贈によって取得した財産のうち、その相続開始の直前において被相続人または被相続人と生計を一にしていた被

相続人の親族(「被相続人等」といいます。)の事業の用または居住の用に供されていた宅地等(土地または土地の上に存する権

利をいいます。以下同じです。)のうち一定のものがある場合には、その宅地等のうち一定の面積までの部分(「小規模宅地等」と

いいます。)については、相続税の課税価格に算入すべき価額の計算上、下記の「減額される割合等」の表に掲げる区分ごとに

それぞれに掲げる割合を減額します。

なお、相続時精算課税に係る贈与によって取得した宅地等および「個人の事業用資産についての贈与税の納猶予及び免除」の

適用を受けた特例事業受贈者に係る贈与者または「個人の事業用資産についての相続税の納税猶予及び免除」の適用を受け

る特例事業相続人等に係る被相続人から相続または遺贈により取得した特定事業用宅地等については、この特例の適用を受

けることはできません。

(注)「宅地等のうち一定のもの」とは、建物または構築物の敷地の用に供されている宅地等(農地および採草牧地を除きます。)

をいい、棚卸資産およびこれに準ずる資産を除きます。

特例の適用を選択する宅地等が以下のいずれに該当するかに応じて、限度面積を判定します。

(注) 特例を適用する宅地等が配偶者居住権の目的となっている建物の敷地の用に供される宅地等またはその宅地等を配偶

者居住権に基づき使用する権利の全部または一部である場合には、その宅地等の面積に、それれその敷地の用に供される宅

地等の価額またはその権利の価額がこれらの価額の合計額のうちに占める割合を乗じて得た面積を、特例を適用する宅地

等の面積とみなして、上記の算式を計算します。

の特例の対象となる宅地等は、特定事業用宅地等、特定同族会社事業用宅地等、特定居住用宅地等および貸付事業用宅

地等のいずれかに該当するものであることが必要です。

相続対策の取り組み方・考え方

相続とは遺族に財産を引き継ぎ、税金を納めることです。賢く相続をするには、支払う税の金額を

いかに安くするか(節税対策)税金を支払う資金をいかに用意するか(納税資金対策)いかに問題

なく争わず財産を分けるか(遺産分割対策)があります。

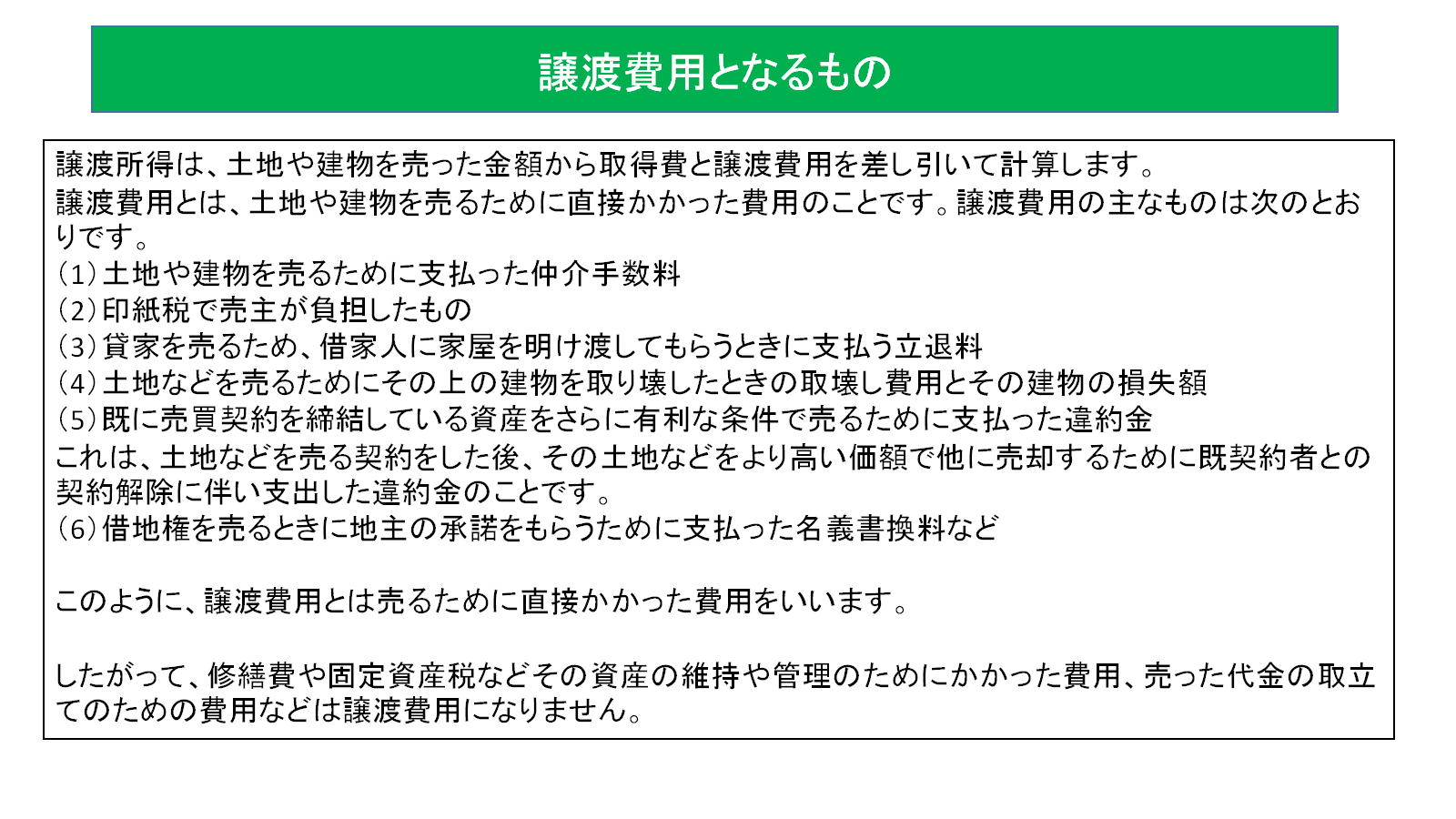

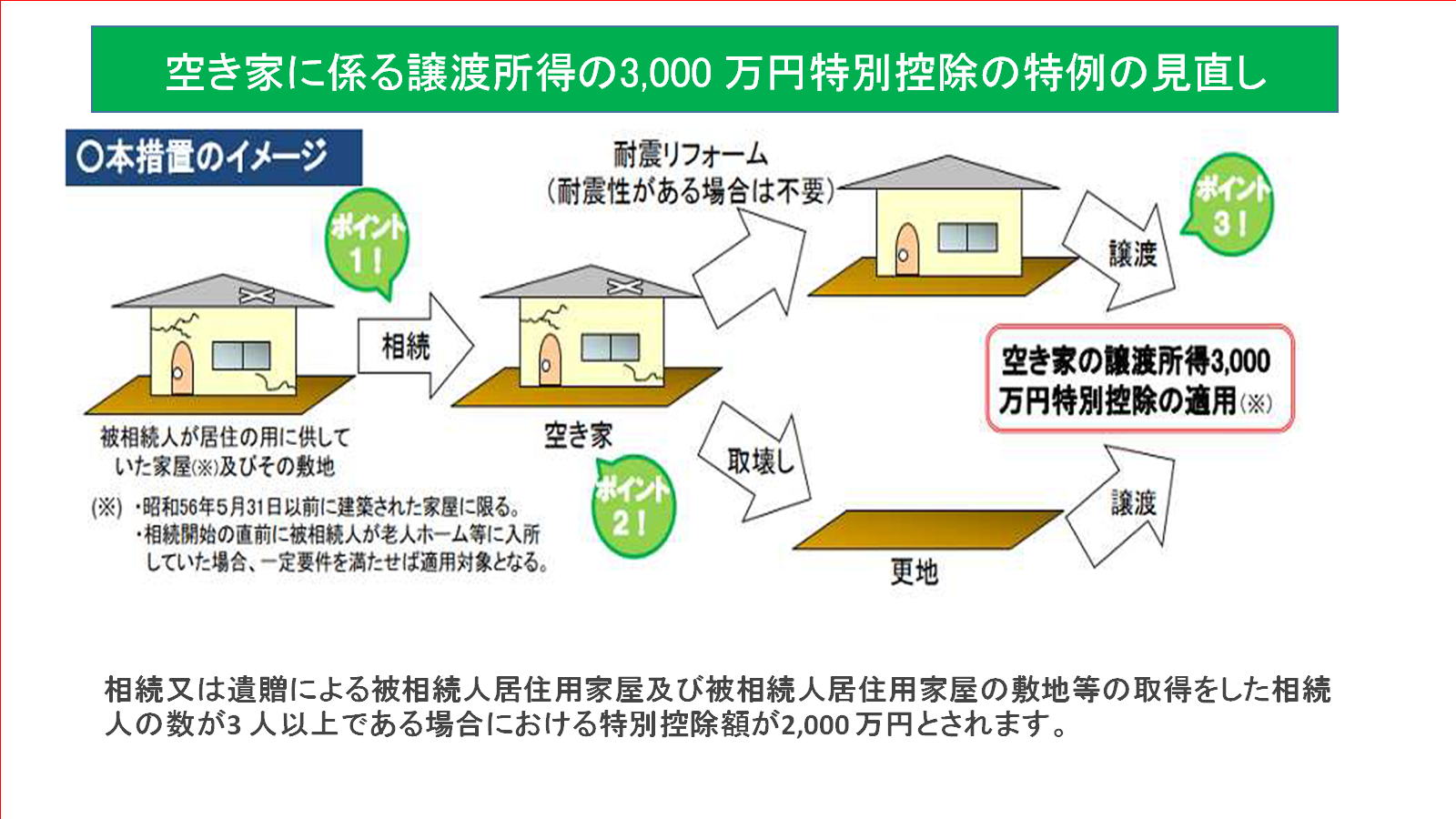

空き家に係る譲渡所得の3,000万円特別控除の特例の見直し

被相続人の居住用財産(空き家)を売った時の特例の必要な書類

被相続人の居住用財産(空き家)を売ったときの特例のチックシート

No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除

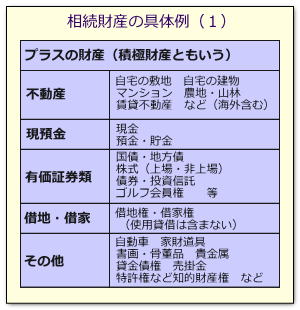

相続財産には、下記のものが該当します。

相続財産の代表例として、下記のものが該当します。

現金、預貯金、

事業用財産(機械器具、商品、材料など)、

権など)

宅地及び宅地の上に存する権利

11 評価の方式

12 削除(平3課評2-4外)

13 路線価方式

14 路線価

14-2 地区

14-3 特定路線価

15 奥行価格補正

16 側方路線影響加算

17 二方路線影響加算

18 三方又は四方路線影響加算

19 削除(平3課評2-4外)

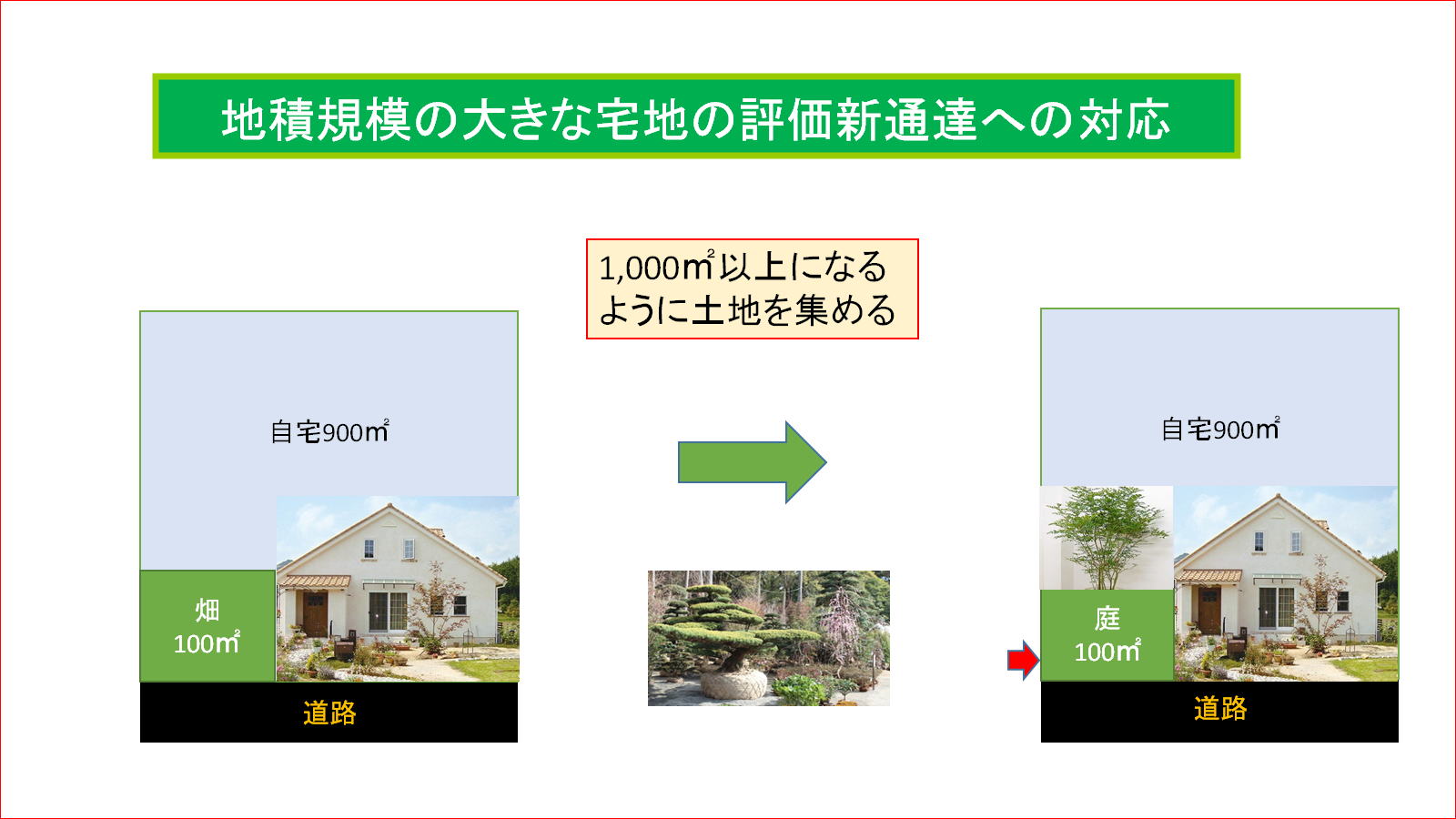

20 不整形地の評価

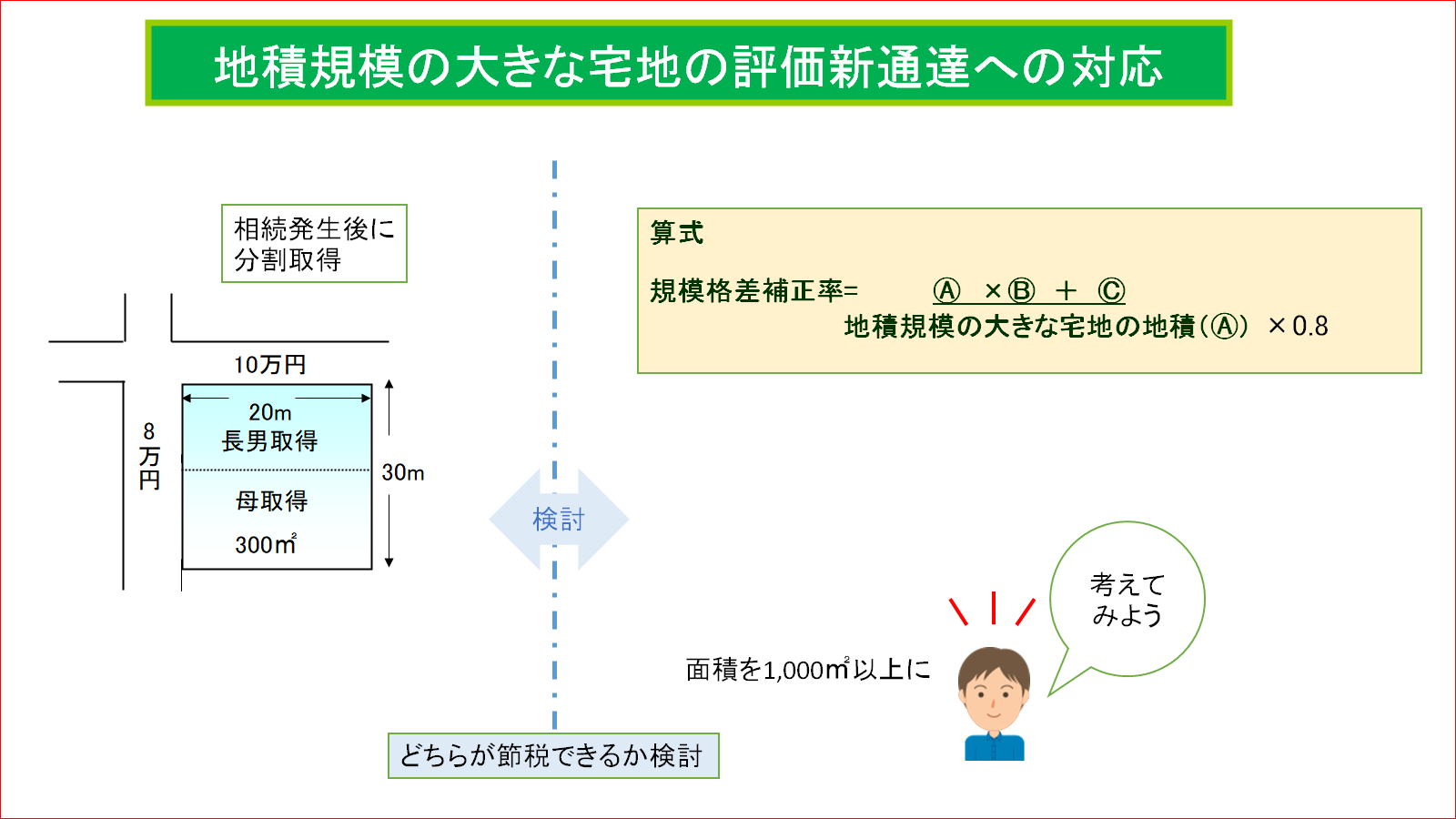

20-2 地積規模の大きな宅地の評価

20-3 無道路地の評価

20-4 間口が狭小な宅地等の評価

20-5 がけ地等を有する宅地の評価

20-6 土砂災害特別警戒区域内にある宅地の評価

21 倍率方式

21-2 倍率方式による評価

22 大規模工場用地の評価

22-2 大規模工場用地

22-3 大規模工場用地の路線価及び倍率

23-2 余剰容積率を移転している宅地又は余剰容積率の移転を受けている宅地

24-2 土地区画整理事業施行中の宅地の評価

24-3 造成中の宅地の評価

24-4 削除(平29課評2-46外)

24-5 農業用施設用地の評価

24-6 セットバックを必要とする宅地の評価

24-8 文化財建造物である家屋の敷地の用に供されている宅地の評価

25 貸宅地の評価

26 貸家建付地の評価

27 借地権の評価

27-2 定期借地権等の評価

27-3 定期借地権等の設定の時における借地権者に帰属する経済的利益の総額の計算

27-4 区分地上権の評価

27-5 区分地上権に準ずる地役権の評価

27-6 土地の上に存する権利が競合する場合の借地権等の評価

28 貸家建付借地権等の評価

29 転貸借地権の評価

30 転借権の評価

木造住宅耐震補強助成事業

補助対象

建物の一部が木造以外の場合は、対象とならないことがあります。

1敷地につき1棟のみの申請となります。2棟以上の申請はできません。

(※)申請前に補強計画を策定した場合であっても、補助対象になります。

補助金額

|

補助率 |

補助額上限 |

|

対象事業費の8割 |

100万円 |

上乗せ分(条件に該当する場合、通常分の補助額に上乗せがあります)

|

|

補助額上限 |

|

高齢者のみが居住する住宅等※1 |

20万円 |

|

在宅避難対応住宅※2 |

15万円 |

(※1)高齢者のみが居住する住宅等・・・以下のいずれかに該当するものをいう。

市長が認めるものとは、

[1]15歳未満の者、18歳未満で就学している者のみが居住するもの

[2]65歳以上の者以外に、15歳未満の者、18歳未満の者で就学している者のみが同居するもの

(※2)在宅避難対応住宅・・・以下の全てに該当するものをいう。

手続き・書類

注意事項

補助制度を利用する場合は、事前に申請手続きが必要となります。手続きをする前に施工事業者と契

約等を進めてしまった場合は、補助の対象となりません。

また、この補助を利用するには、『浜松市木造住宅耐震補強助成事業施工事業者名簿』に登録してい

る事業者に工事を依頼する必要がありますお問い合わせ

浜松市役所都市整備部建築行政課

〒430-8652 浜松市中央区元城町103-2

電話番号:053-457-2471

ファクス番号:050-3730-5234

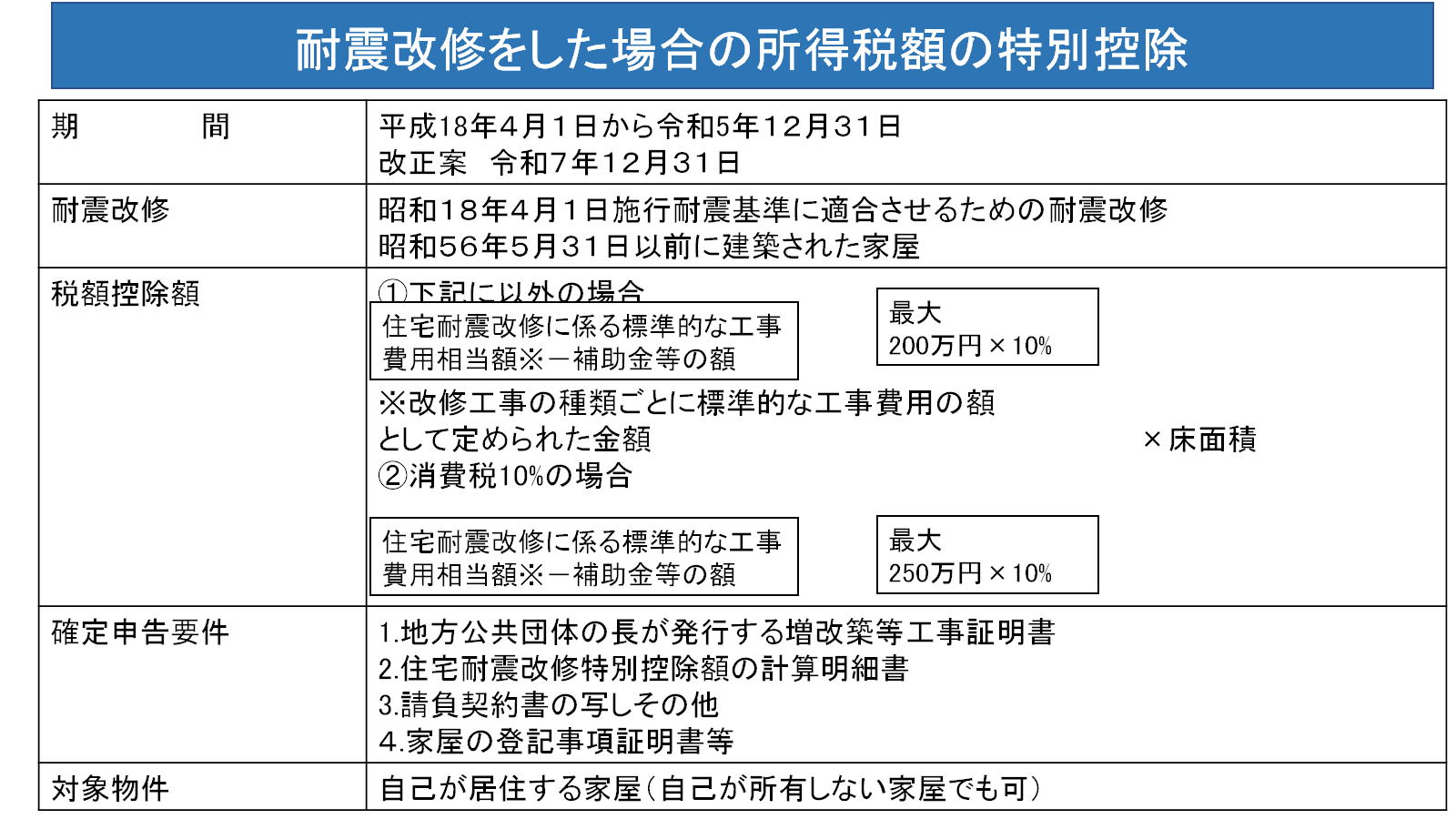

相続対策

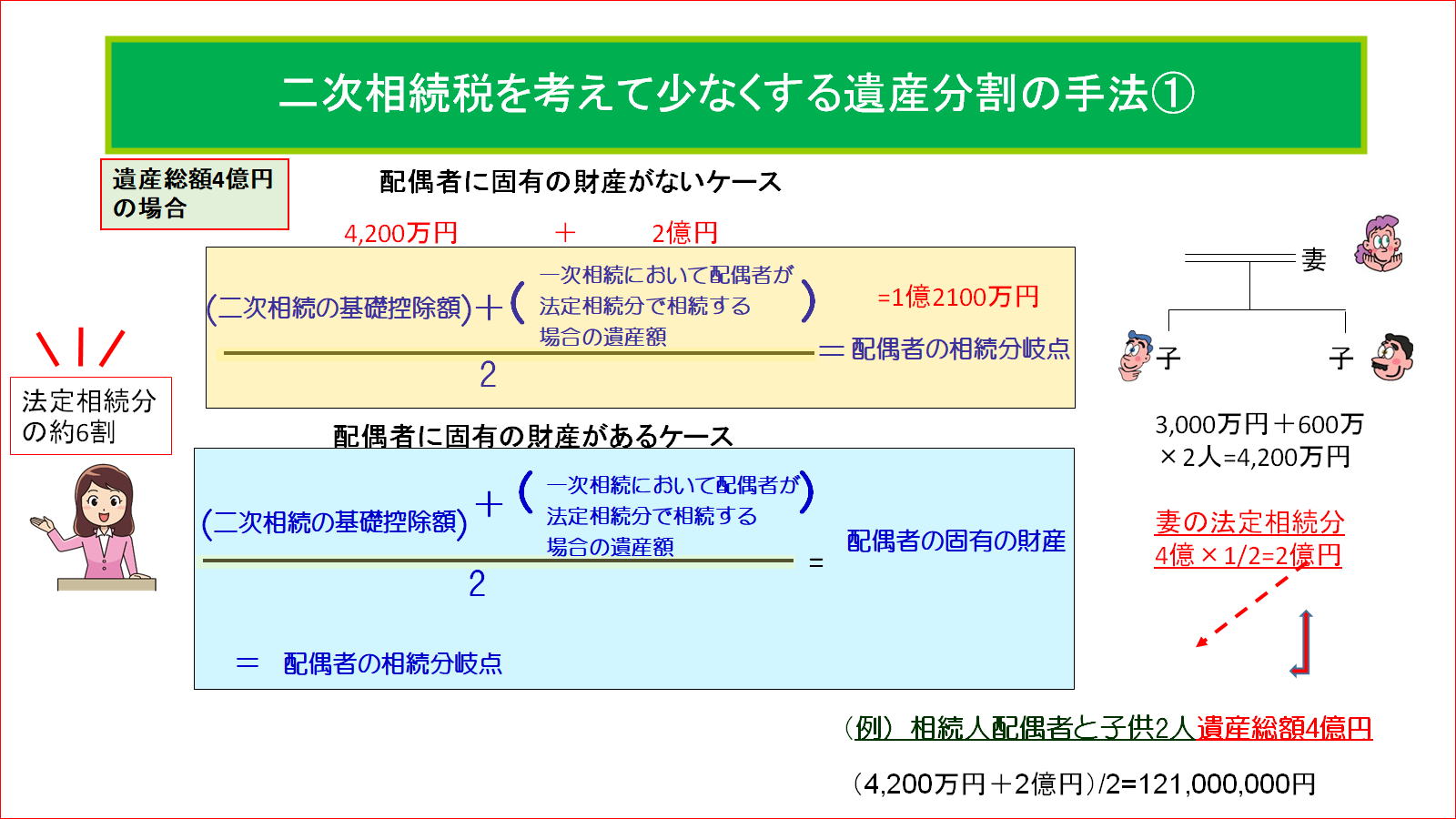

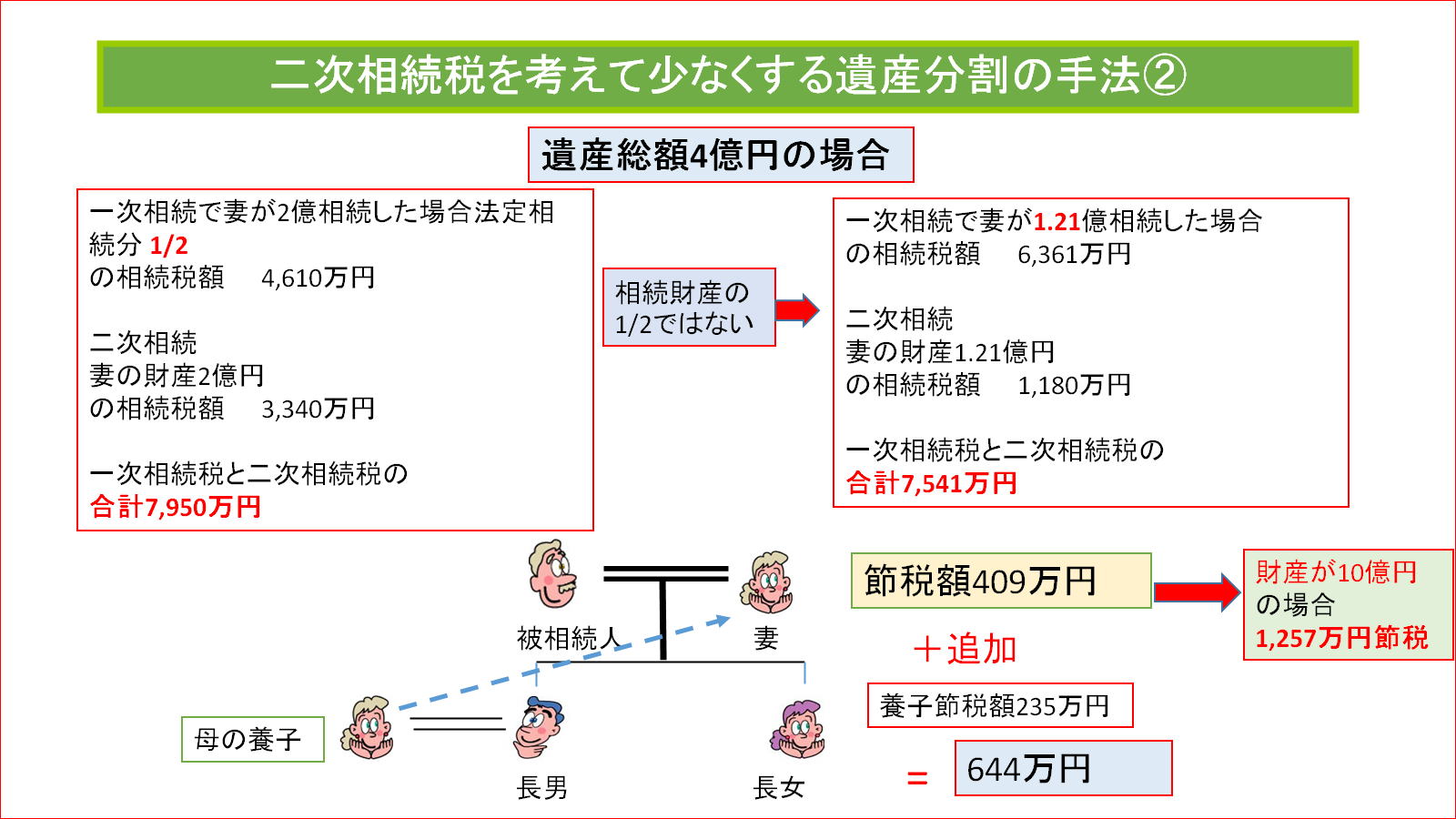

二次相続を考えて分割により対策

二次相続税を考えて少なくする遺産分割の手法①

二次相続税を考えて少なくする遺産分割の手法➁

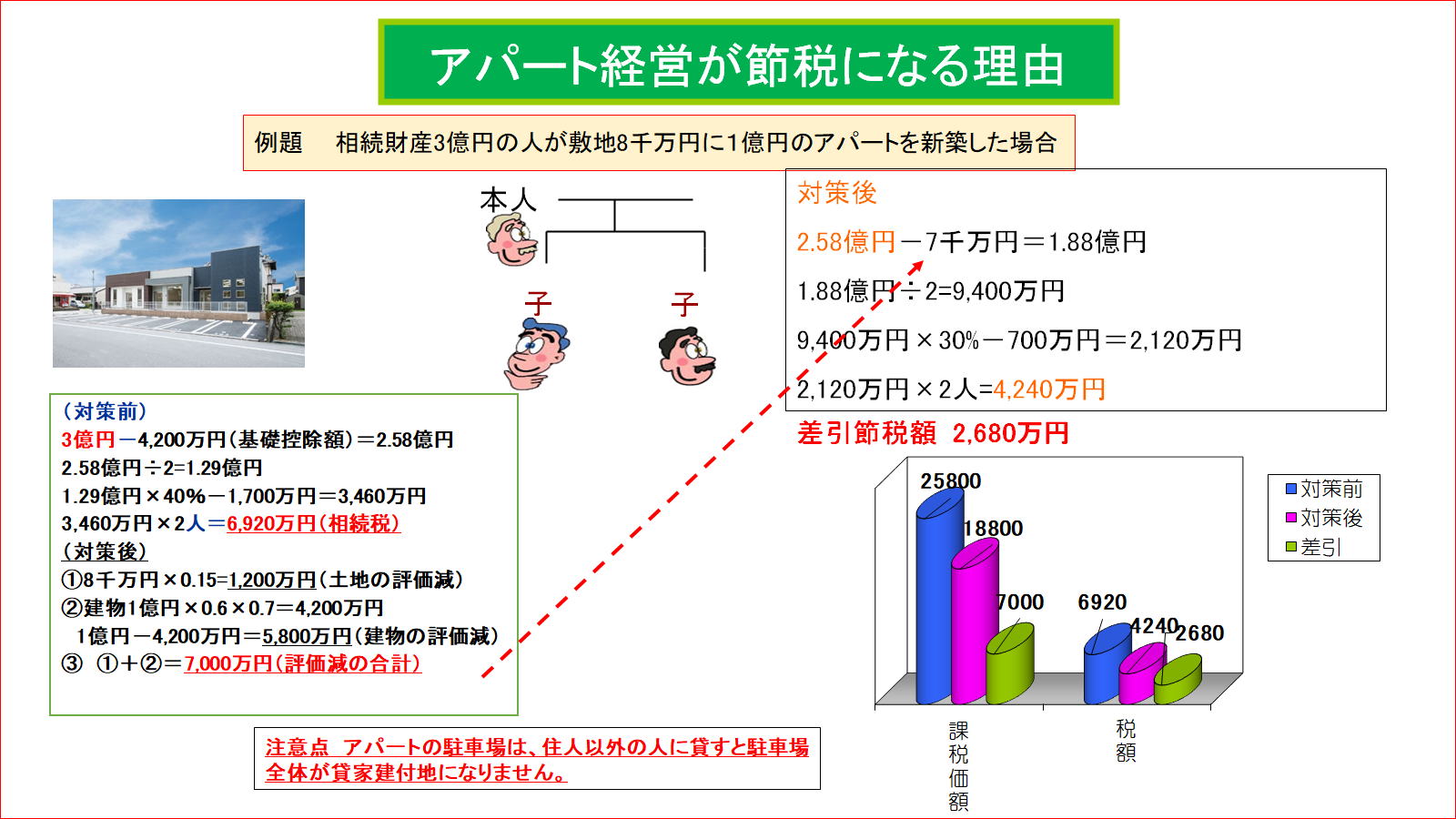

アパート経営が節税になる理由

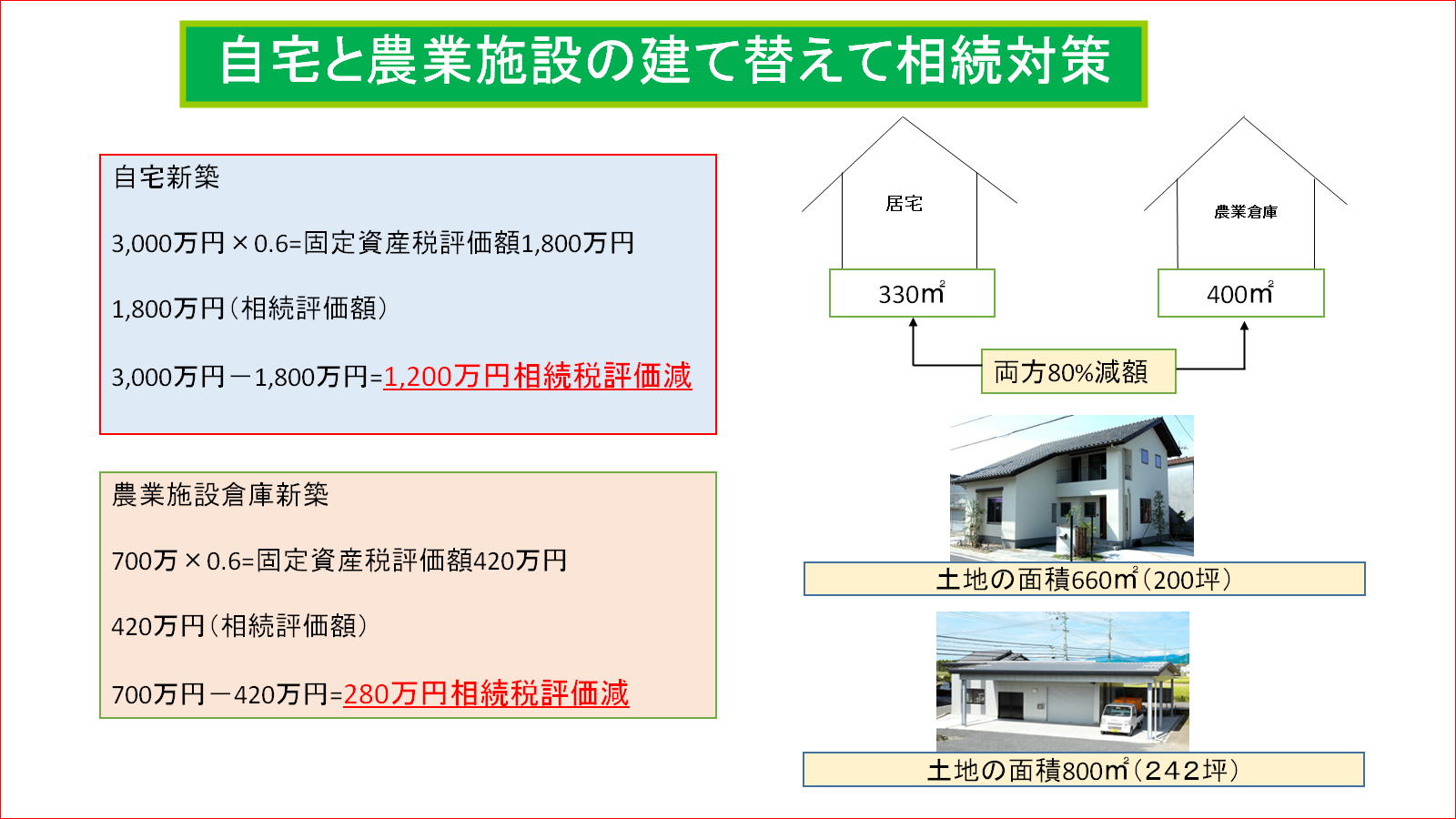

自宅と農業施設の建て替えて相続対策

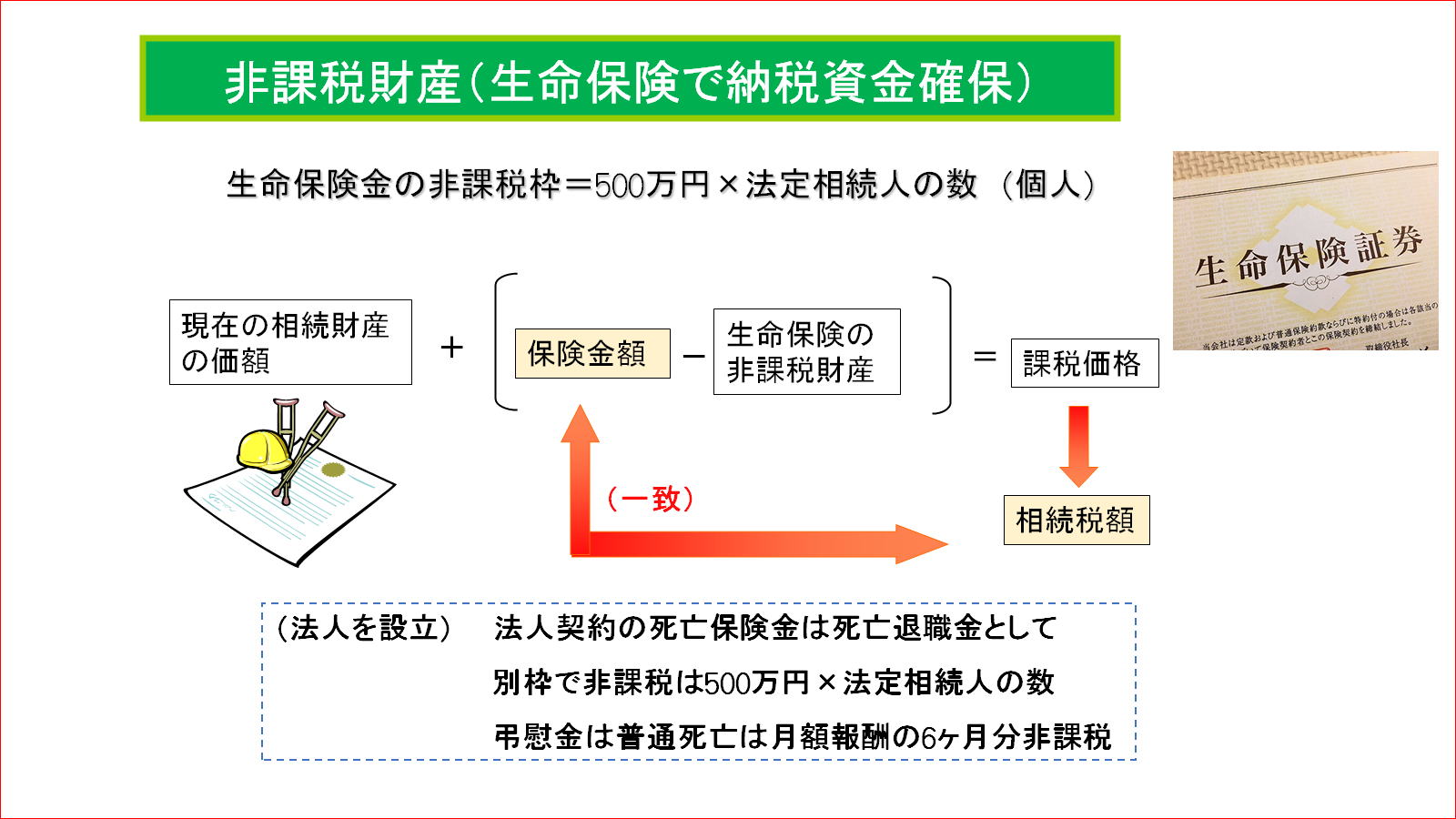

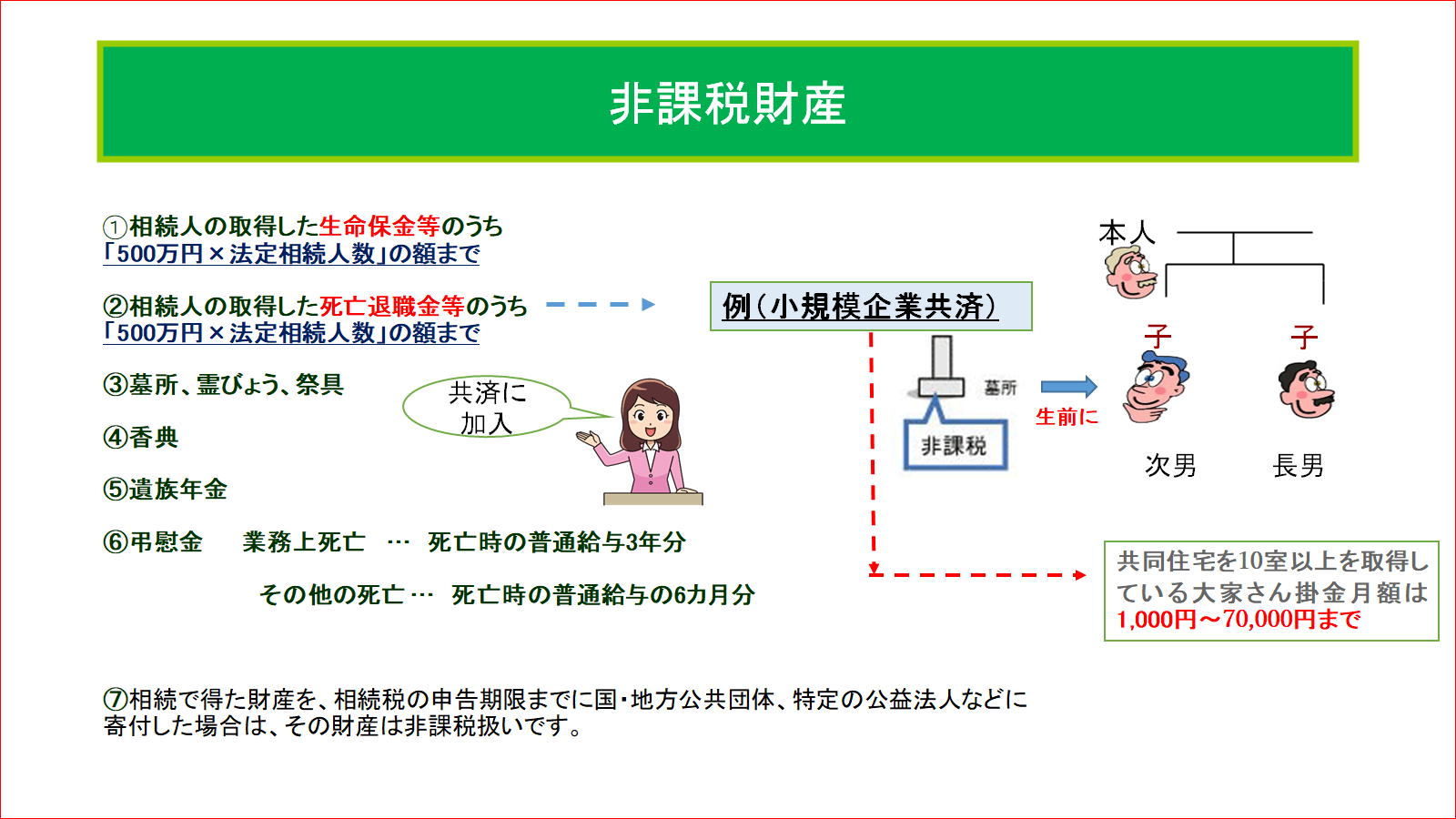

非課税財産(生命保険で納税資金確保)

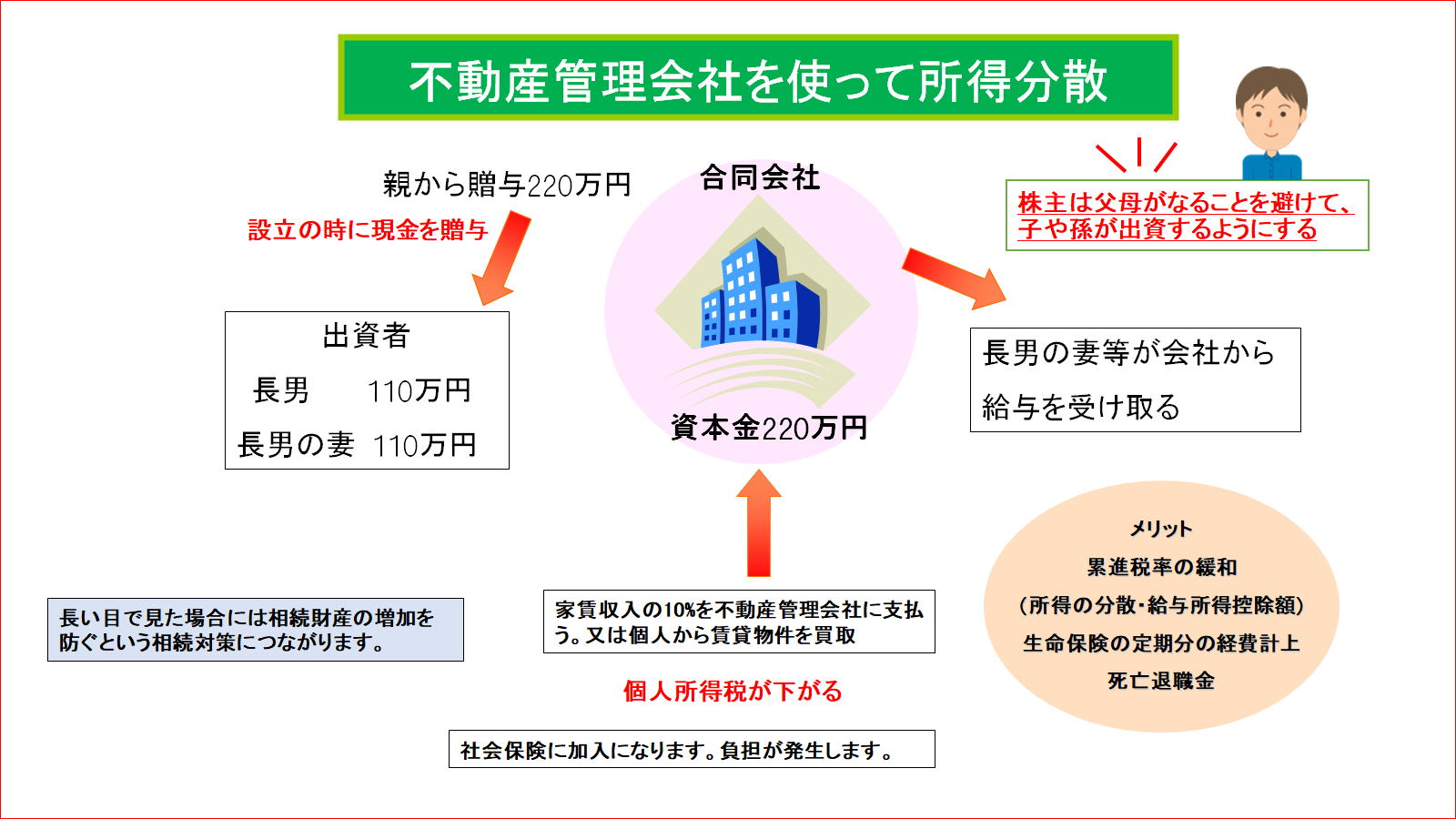

不動産管理会社を使って所得分散

古くなった建物は、会社へ売却します。

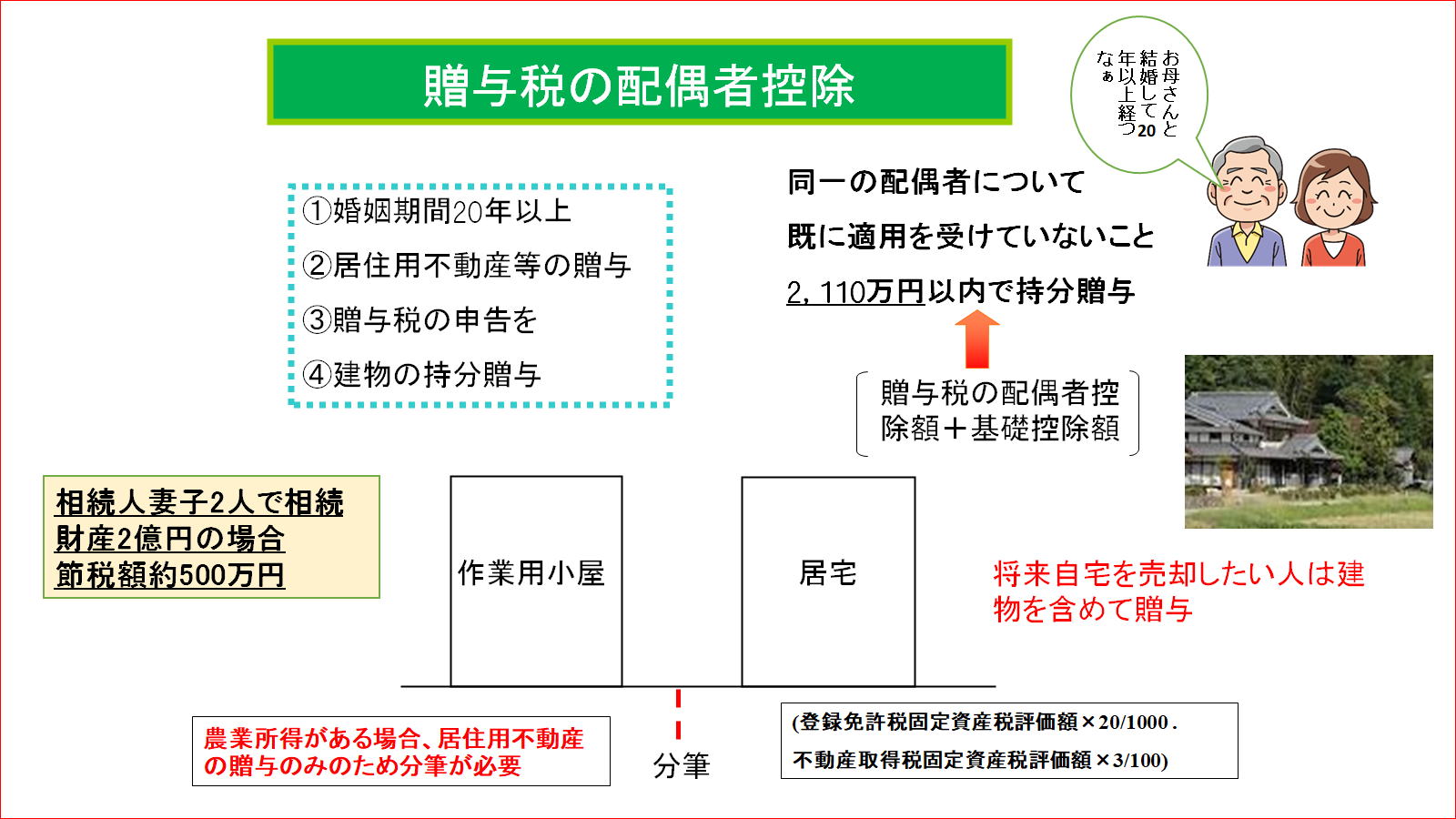

贈与税の配偶者控除

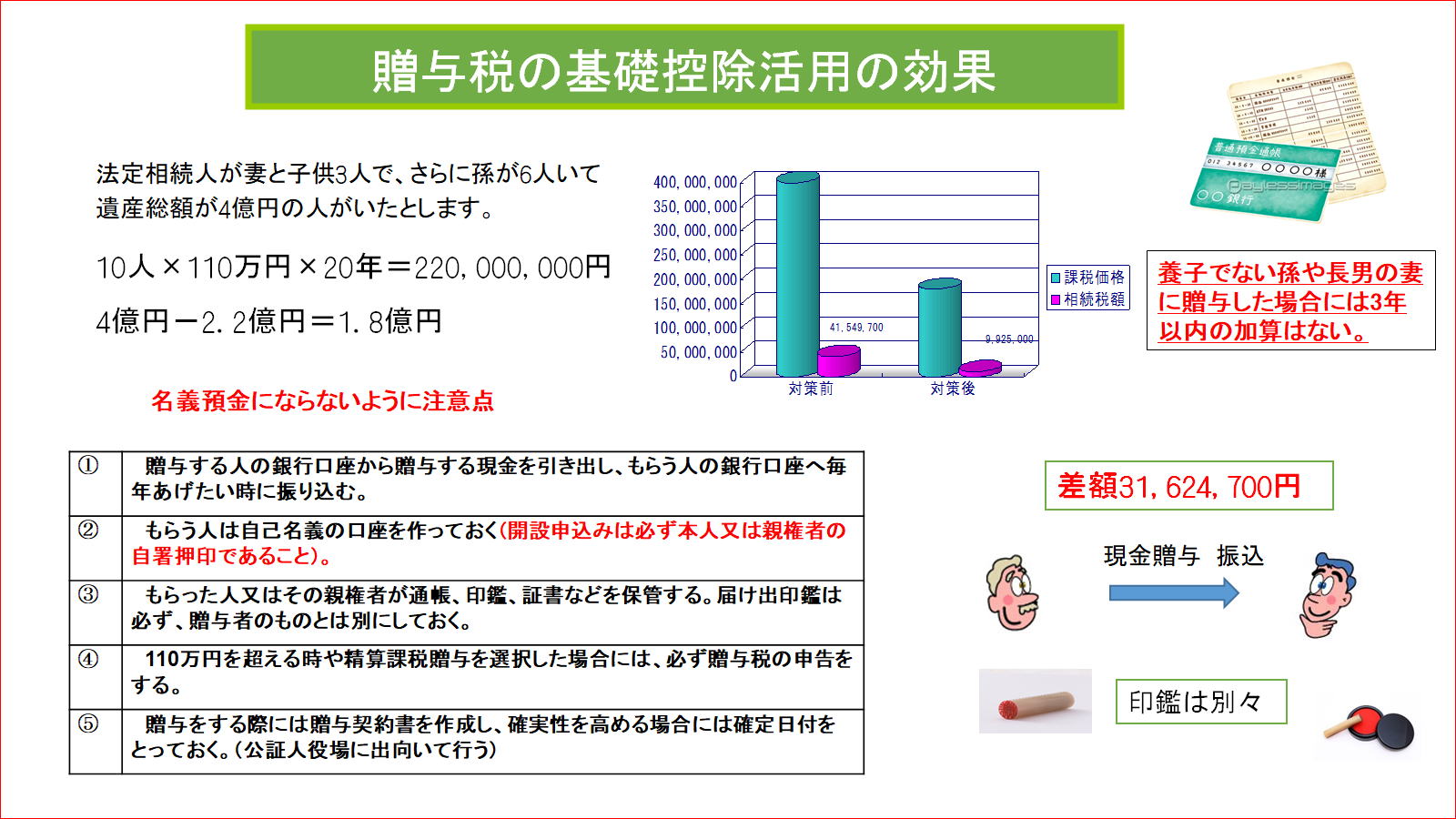

贈与税の基礎控除活用の効果

相続開始前7年以内の贈与財産は相続財産に加算の改正

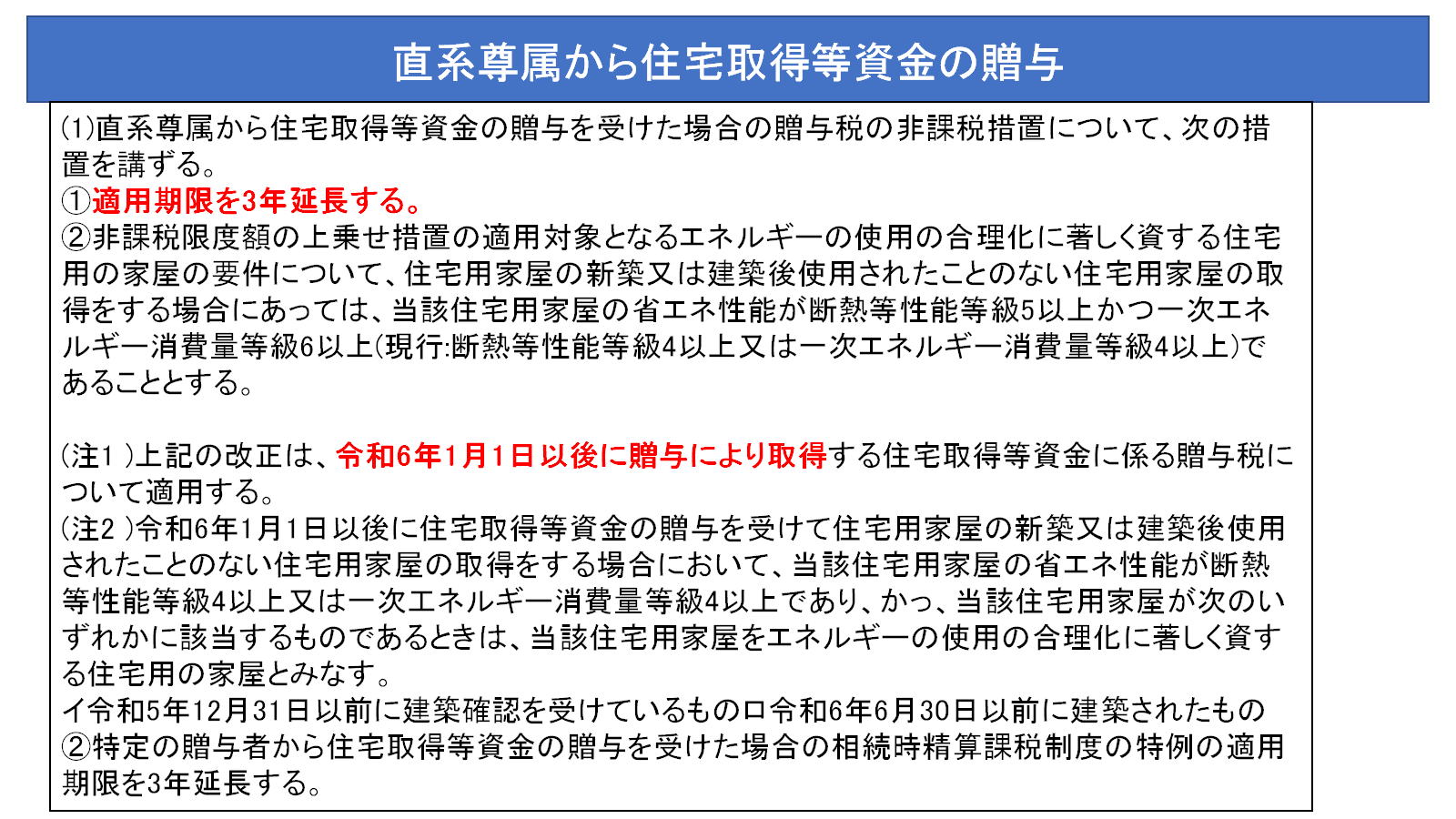

直系尊属から住宅取得等資金の贈与

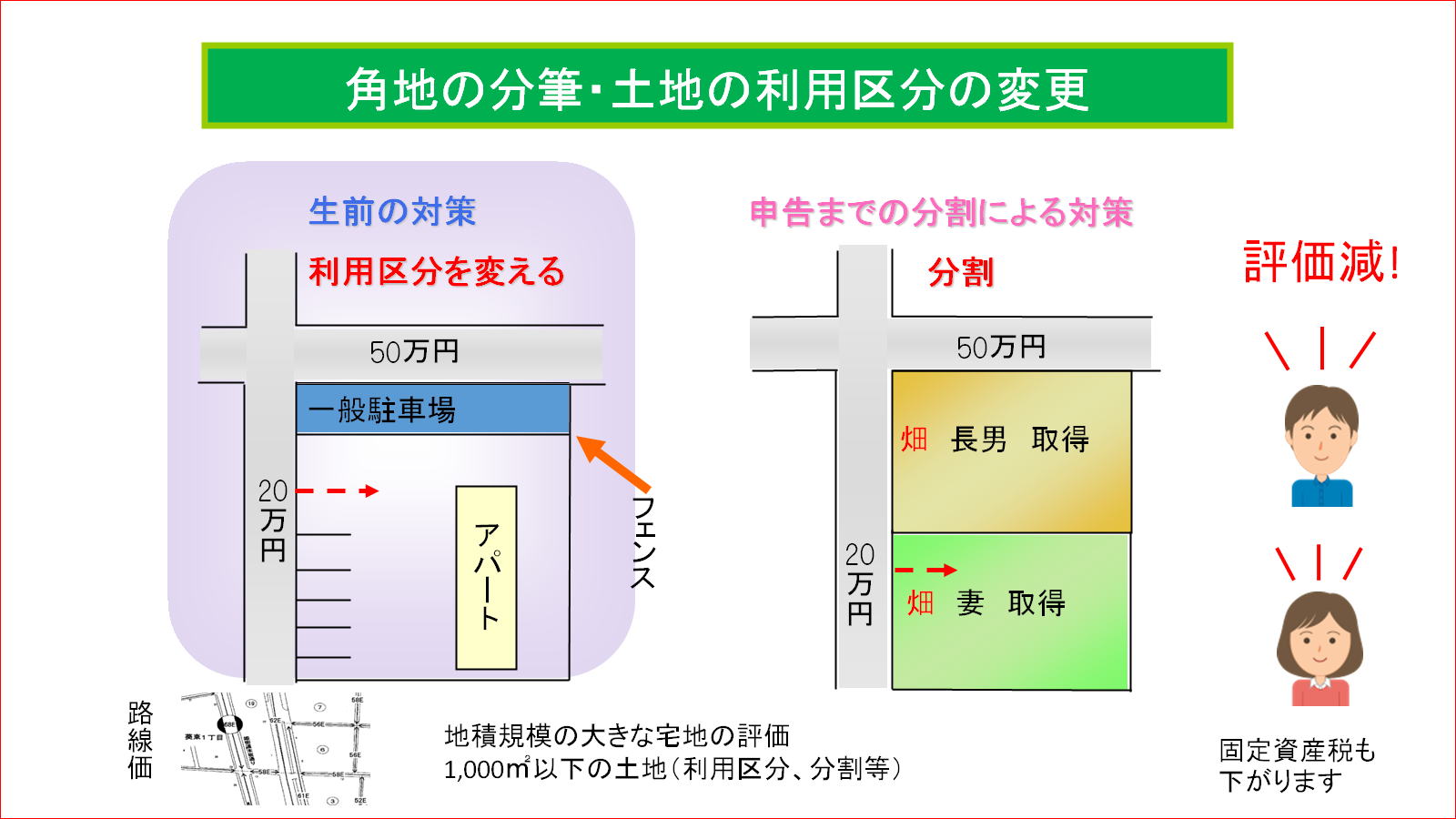

角地の分筆・土地の利用区分の変更

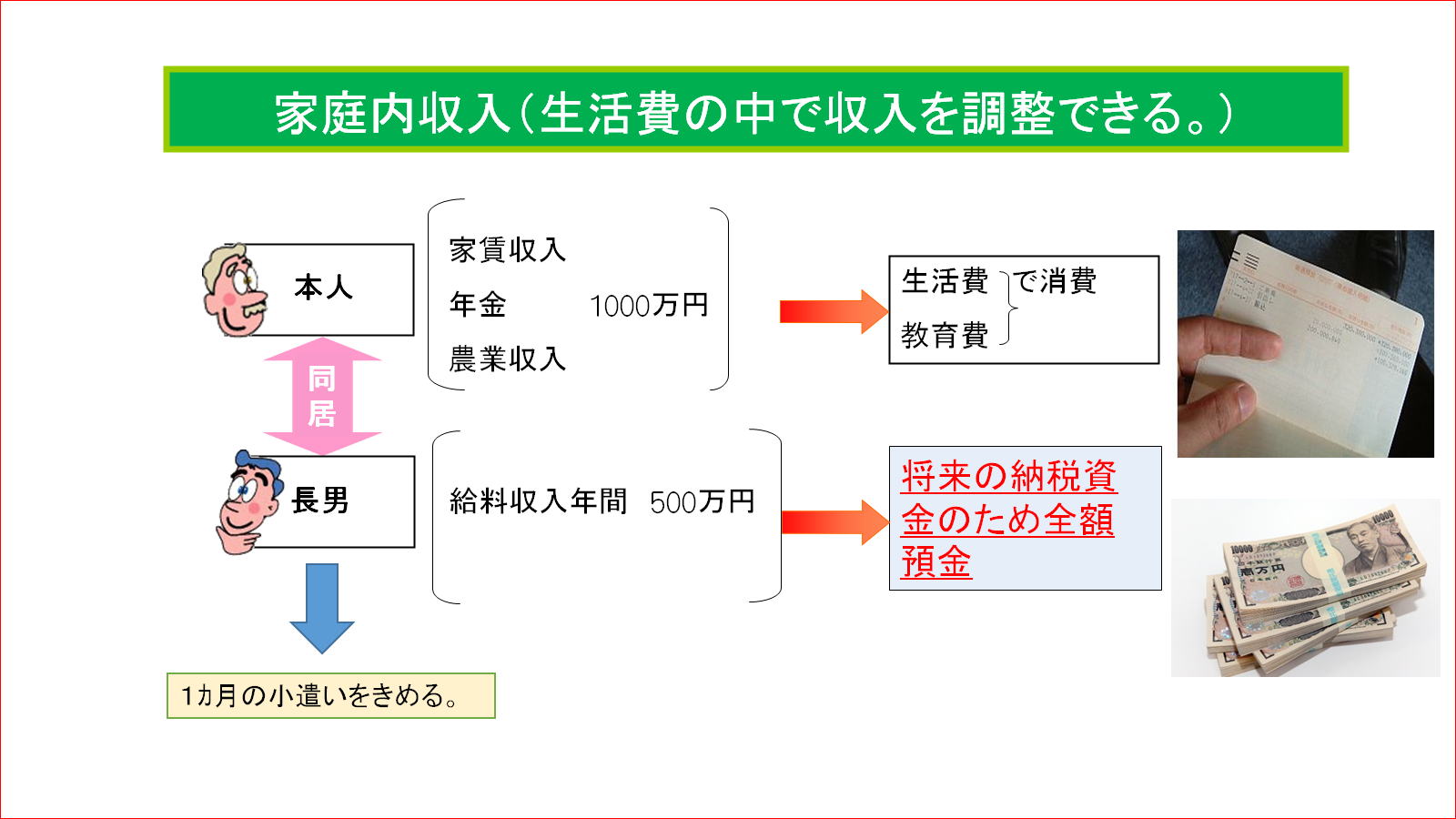

家庭内収入(生活費の中で収入を調整できる)

非課税財産

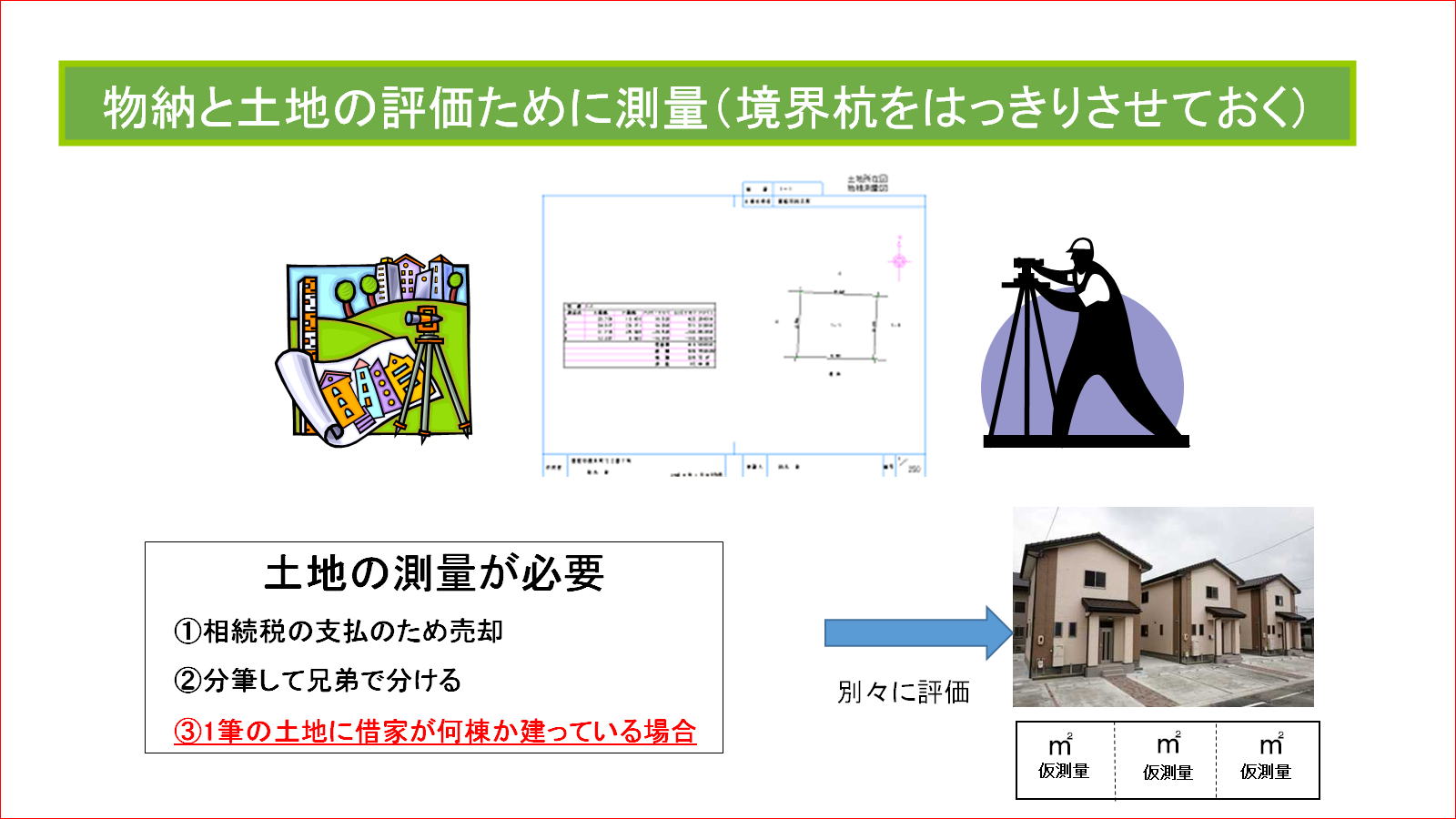

物納と土地の評価のために測量(境界抗をはっきりさせておく)

古い賃貸物件は贈与する(貸家建付地の評価)

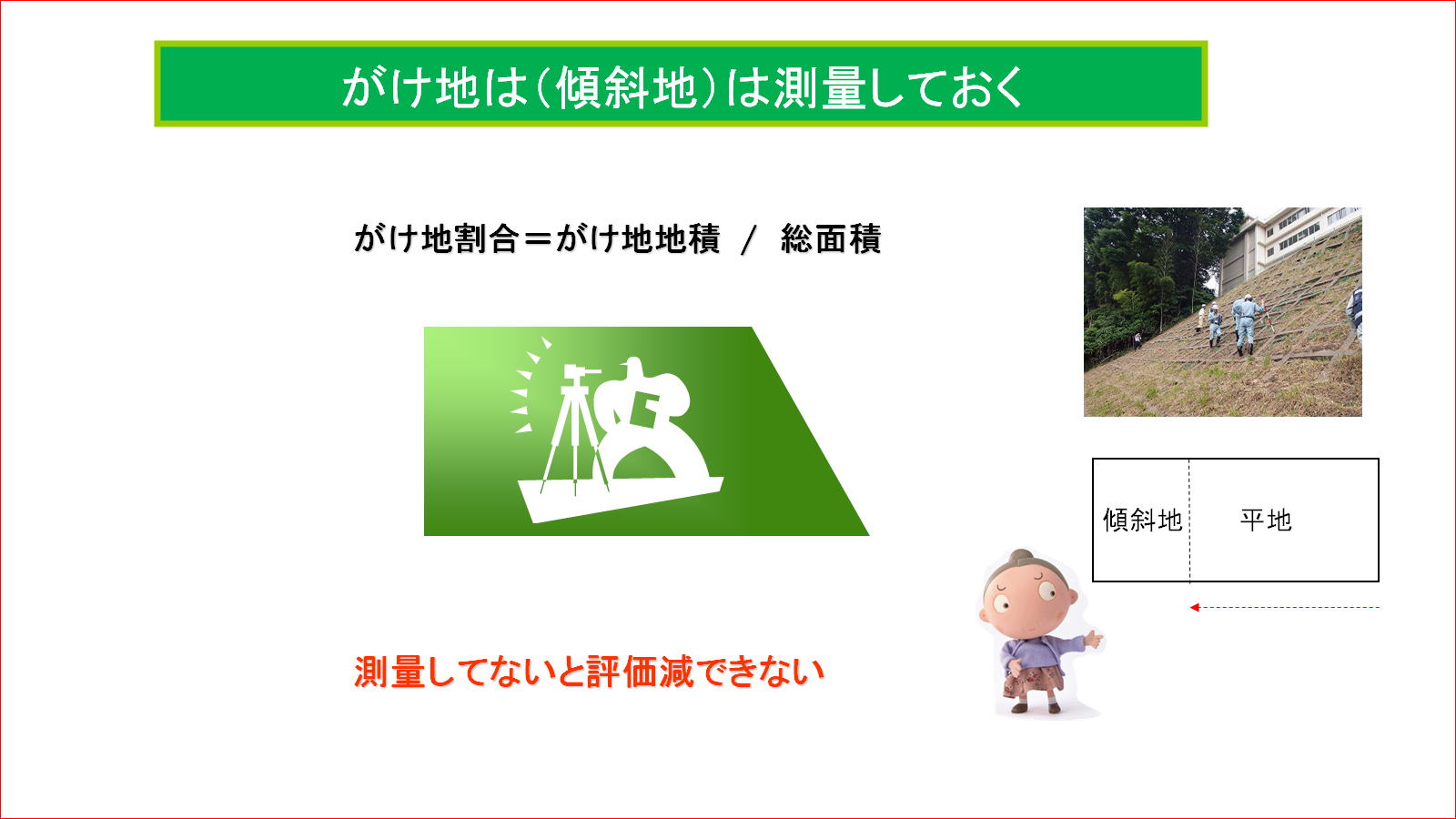

がけ地は(傾斜地)は測量して億

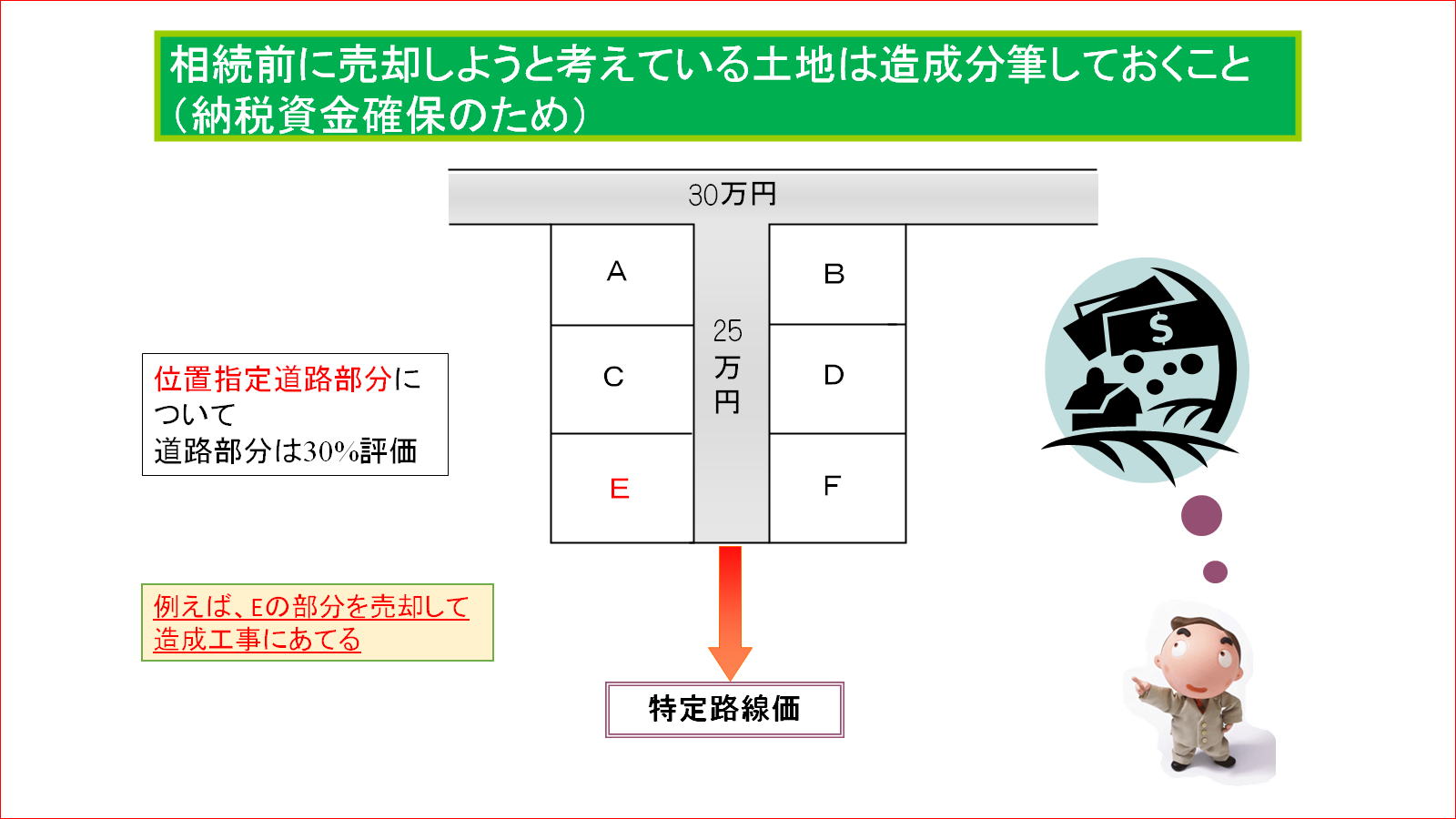

相続前に売却しようと考えている土地は造成分筆しておくこと(納税資金確保のため)

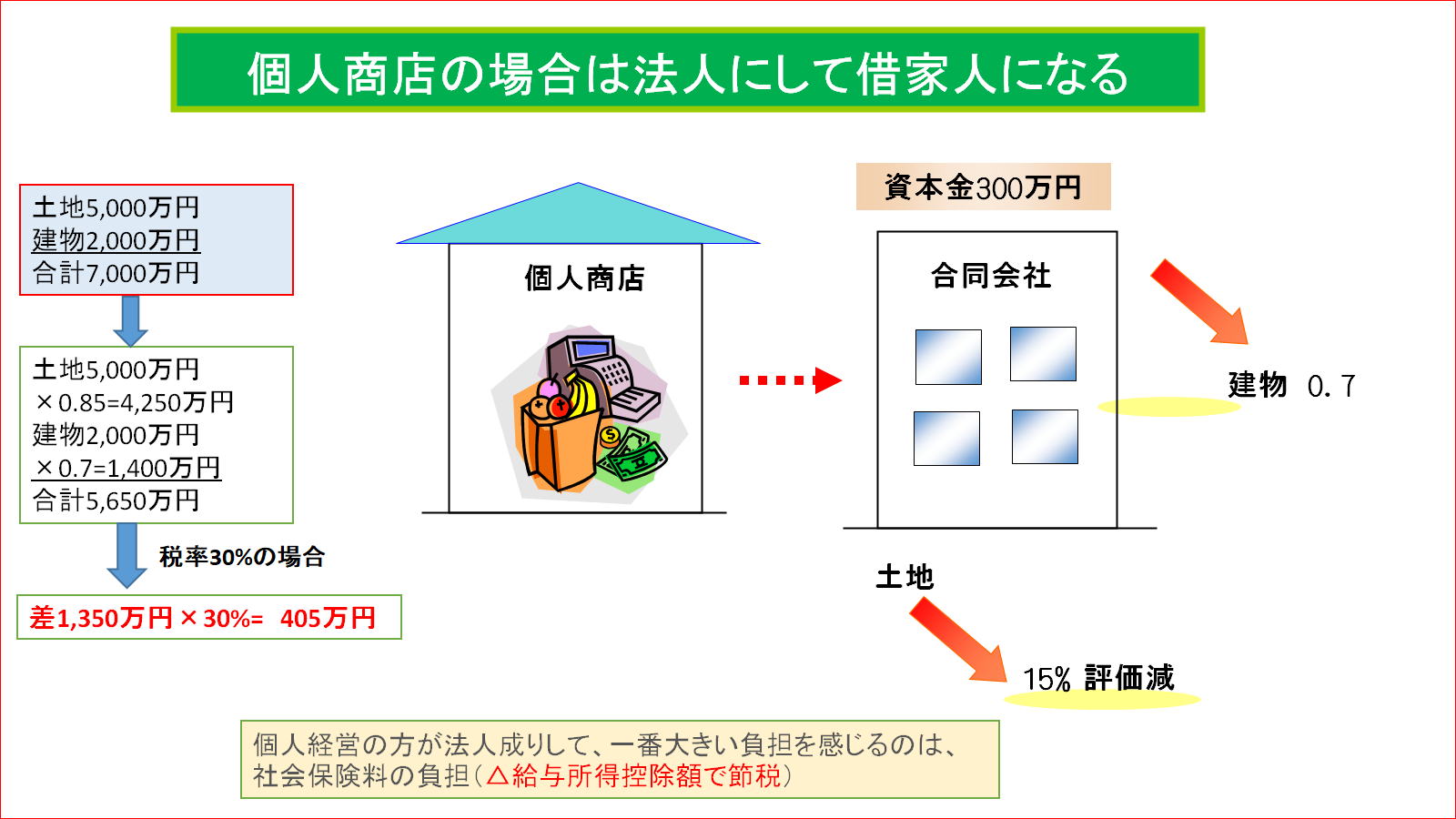

個人商店の場合は法人にして借家似んになる

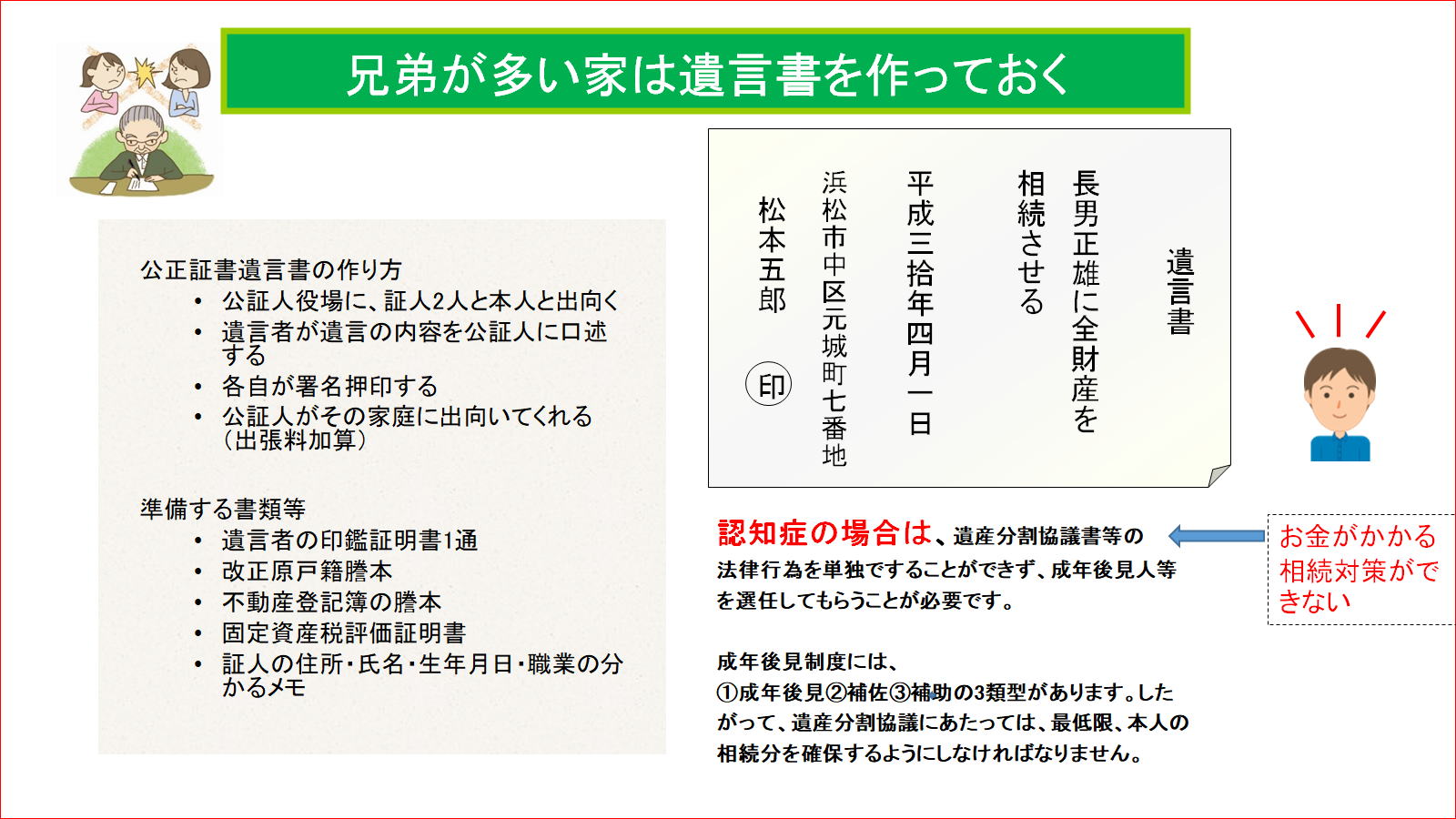

兄弟が多い家は遺言書を作っておく

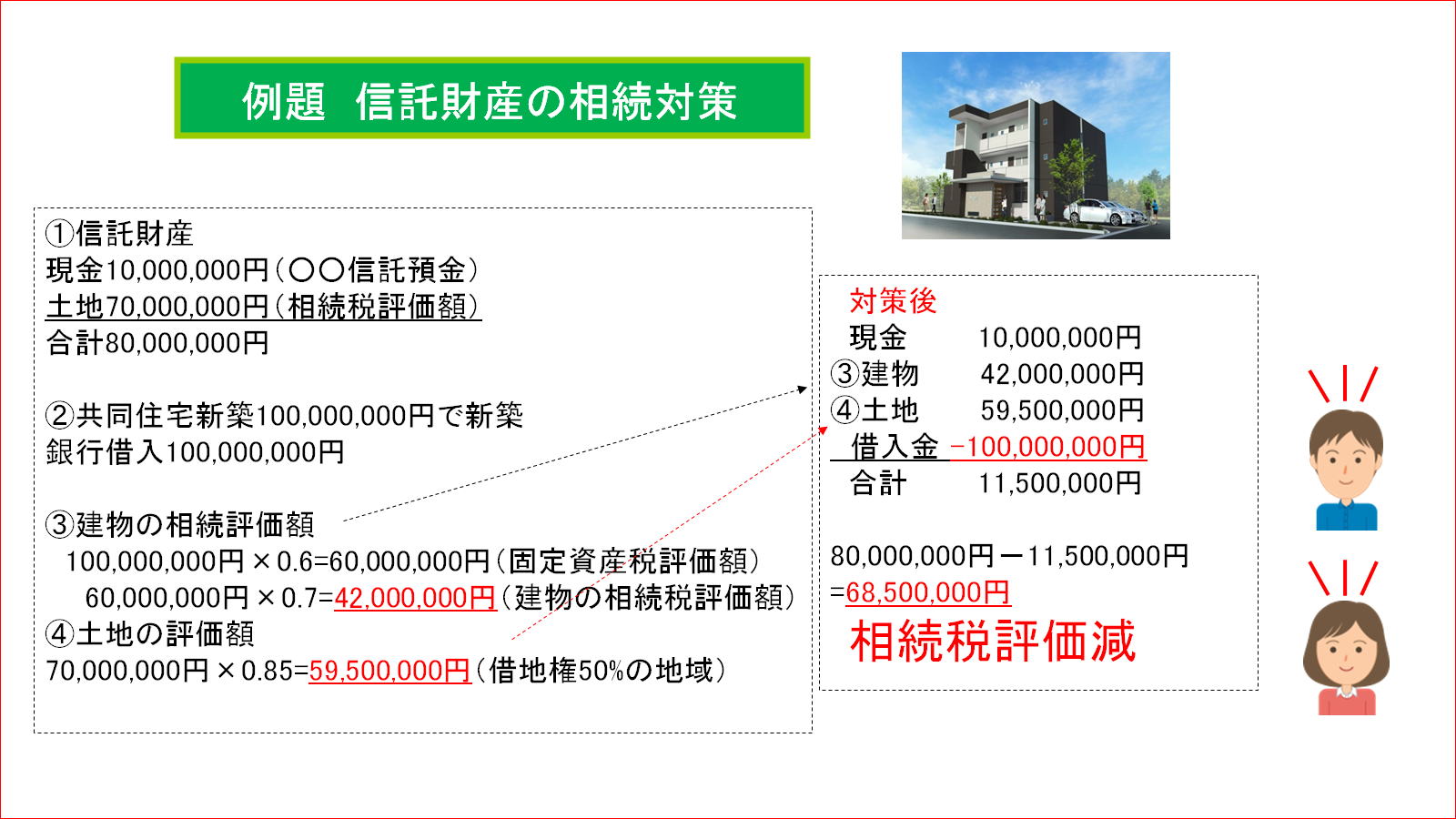

例題 信託財産の相続対策

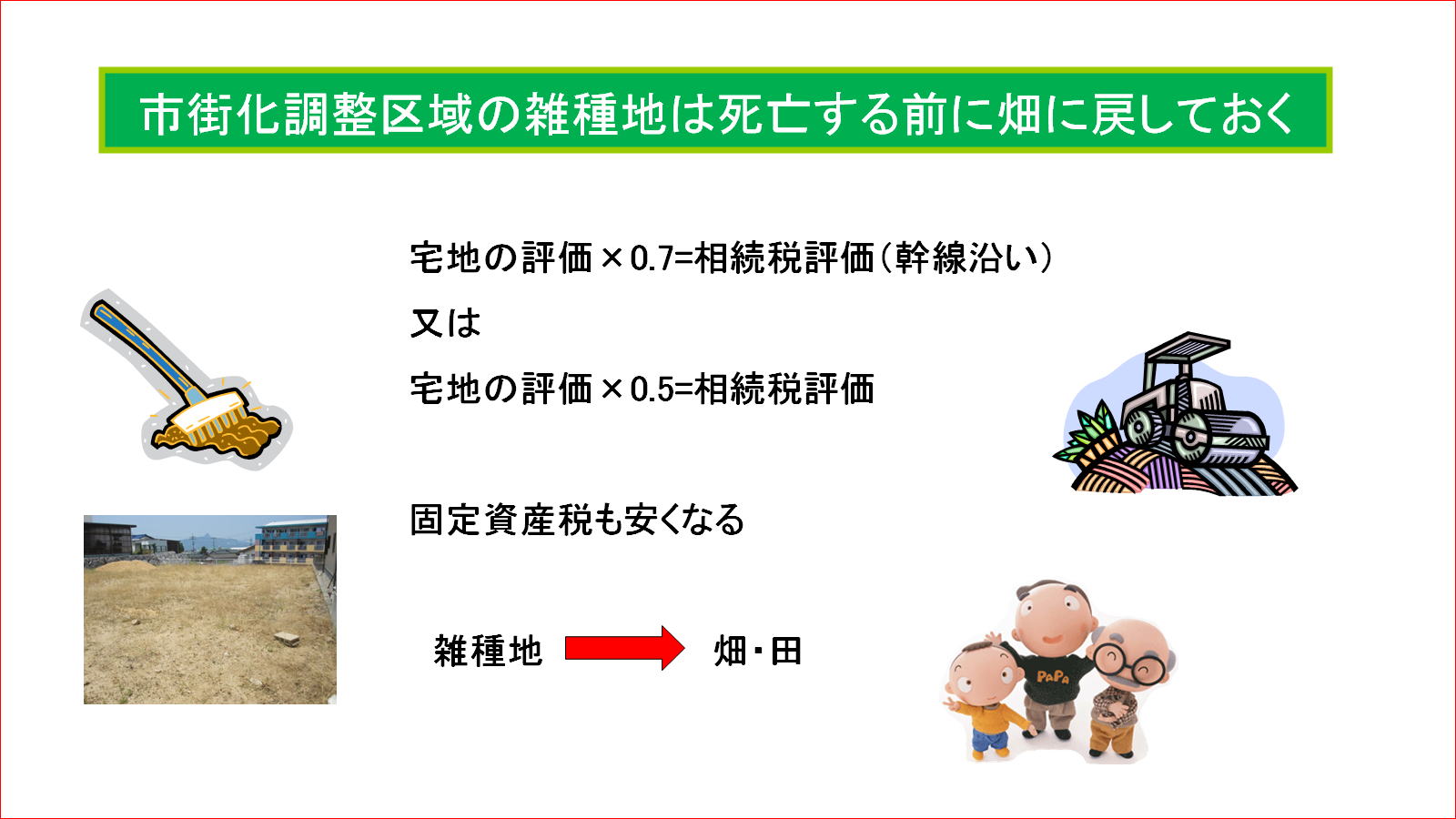

市街化調整区域の雑種地は死亡する前に畑に戻しておく

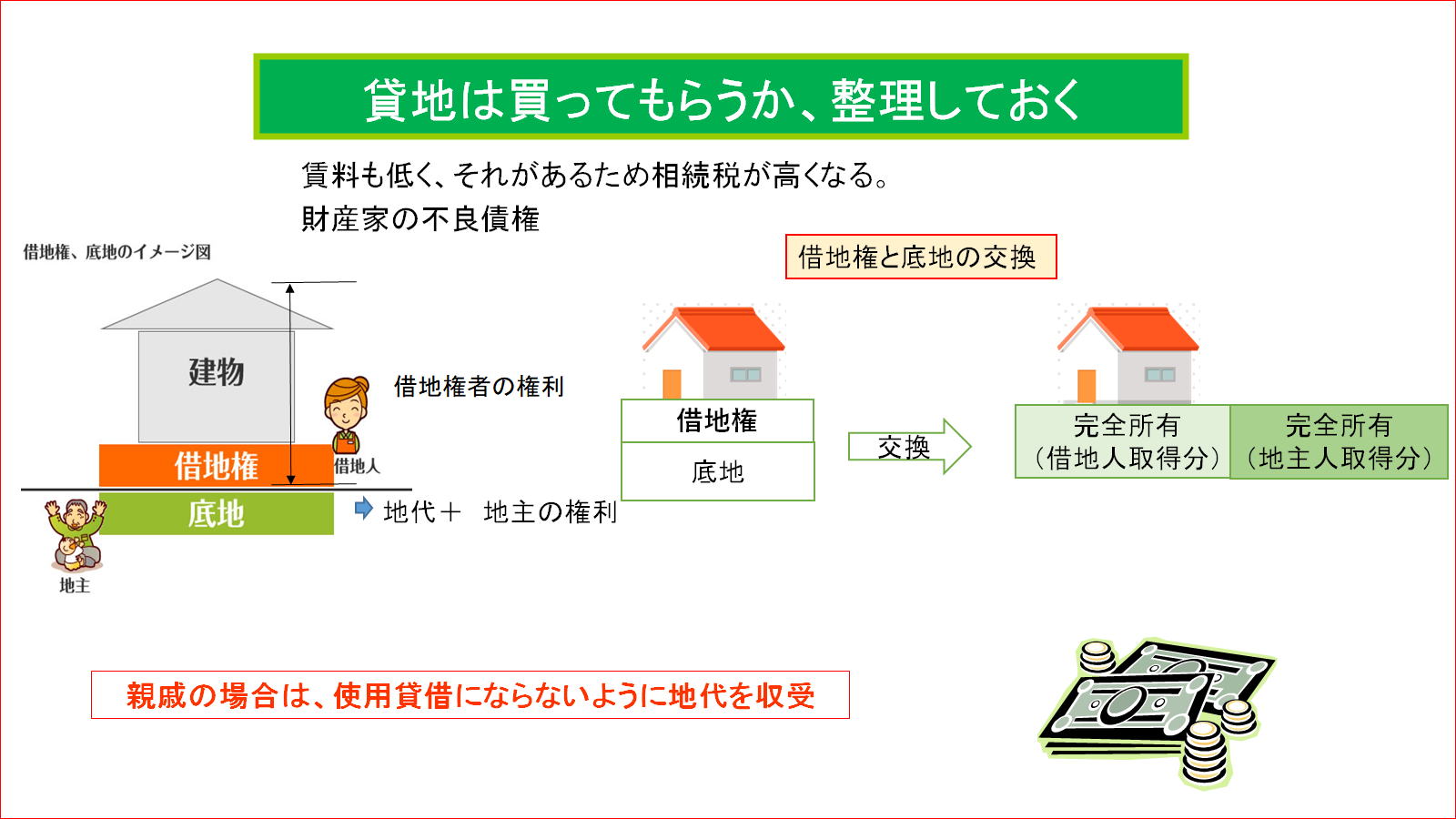

貸地は買ってもらうか、整理しておく

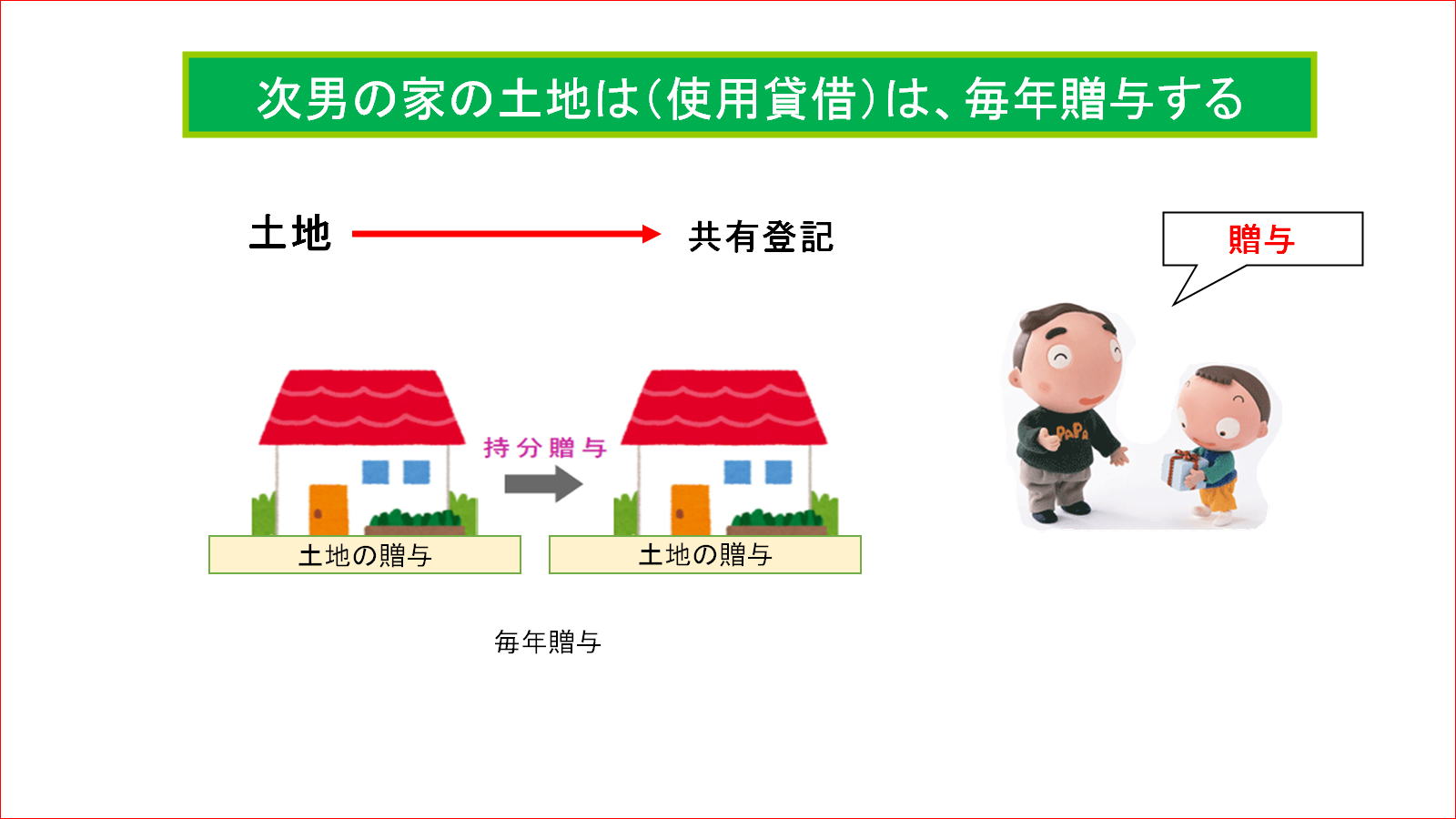

次男の家の土地は(使用貸借)は、毎年贈与する

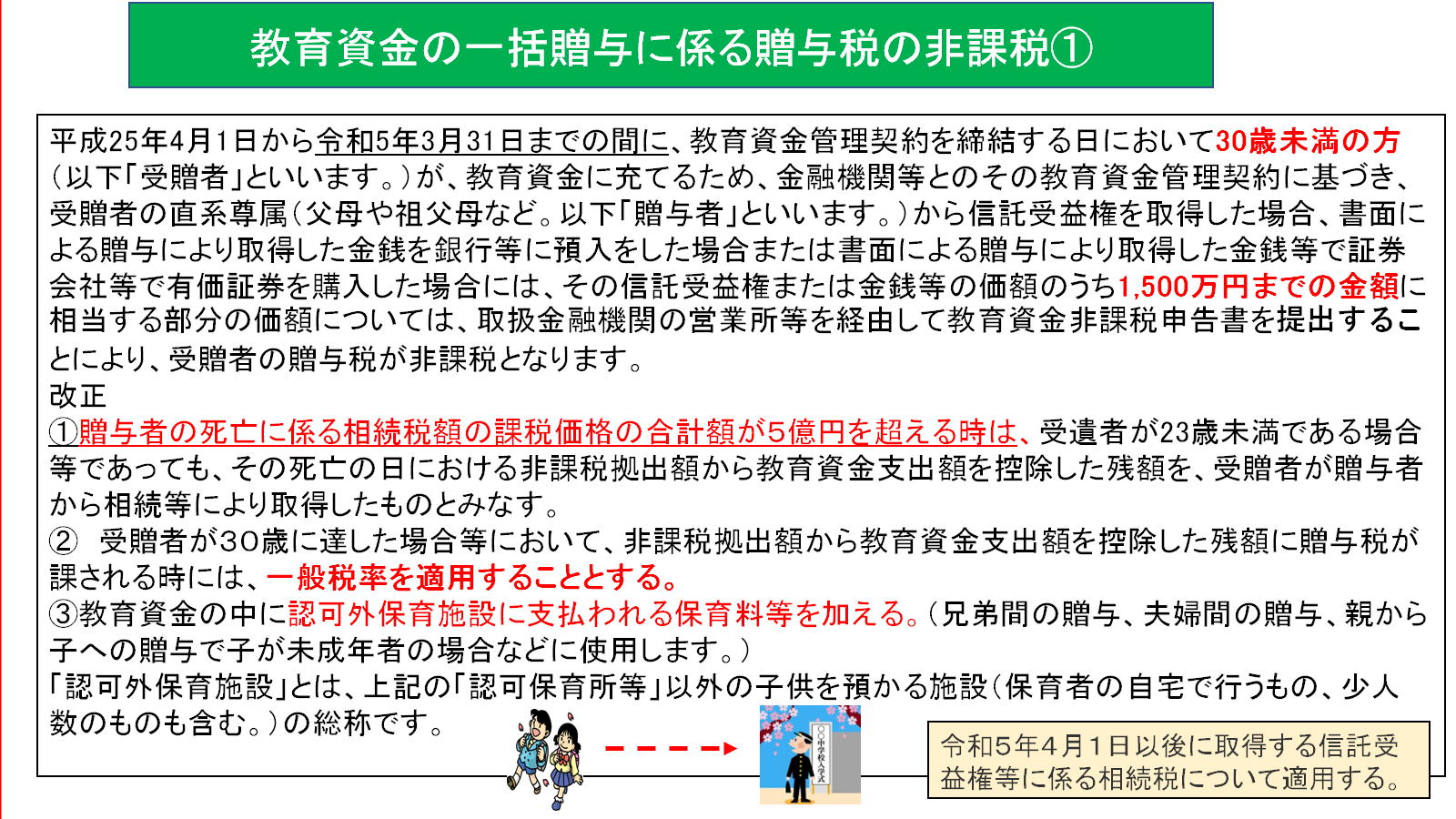

教育資金の一括贈与に係る贈与税の非課税①

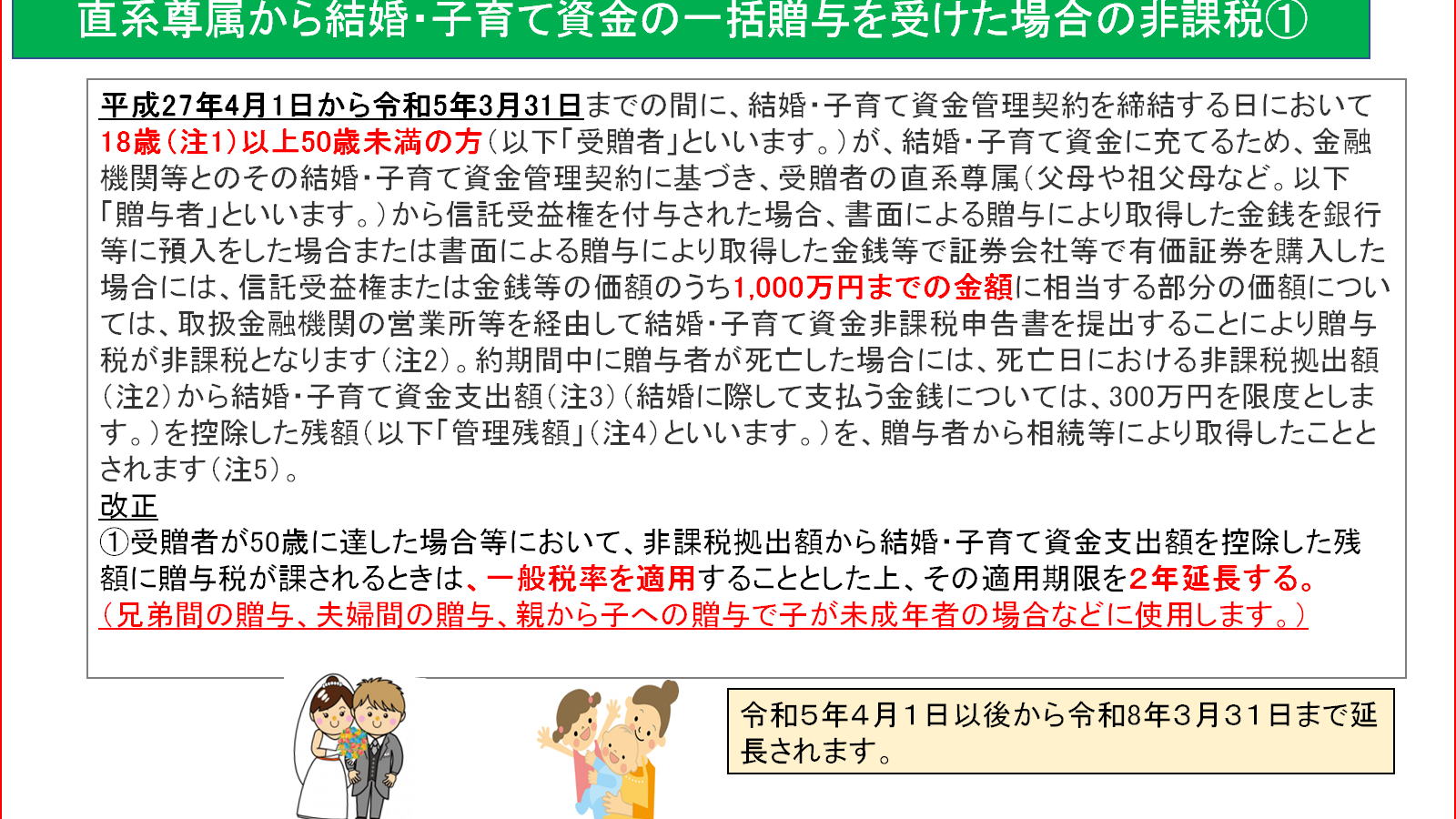

直系尊属から結婚子育て資金の一括贈与を受けた場合の非課税

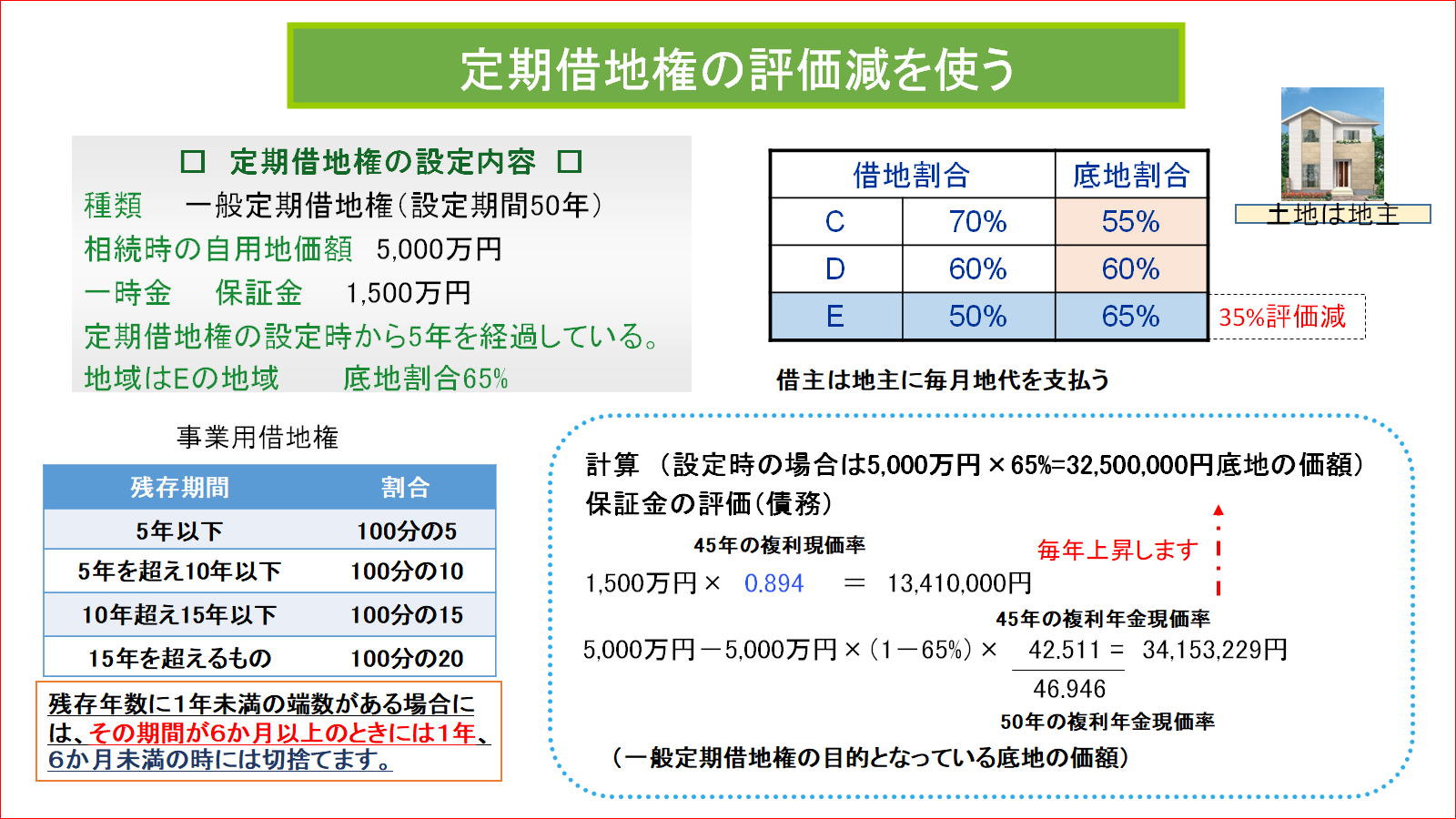

定期借地権の評価減を使う

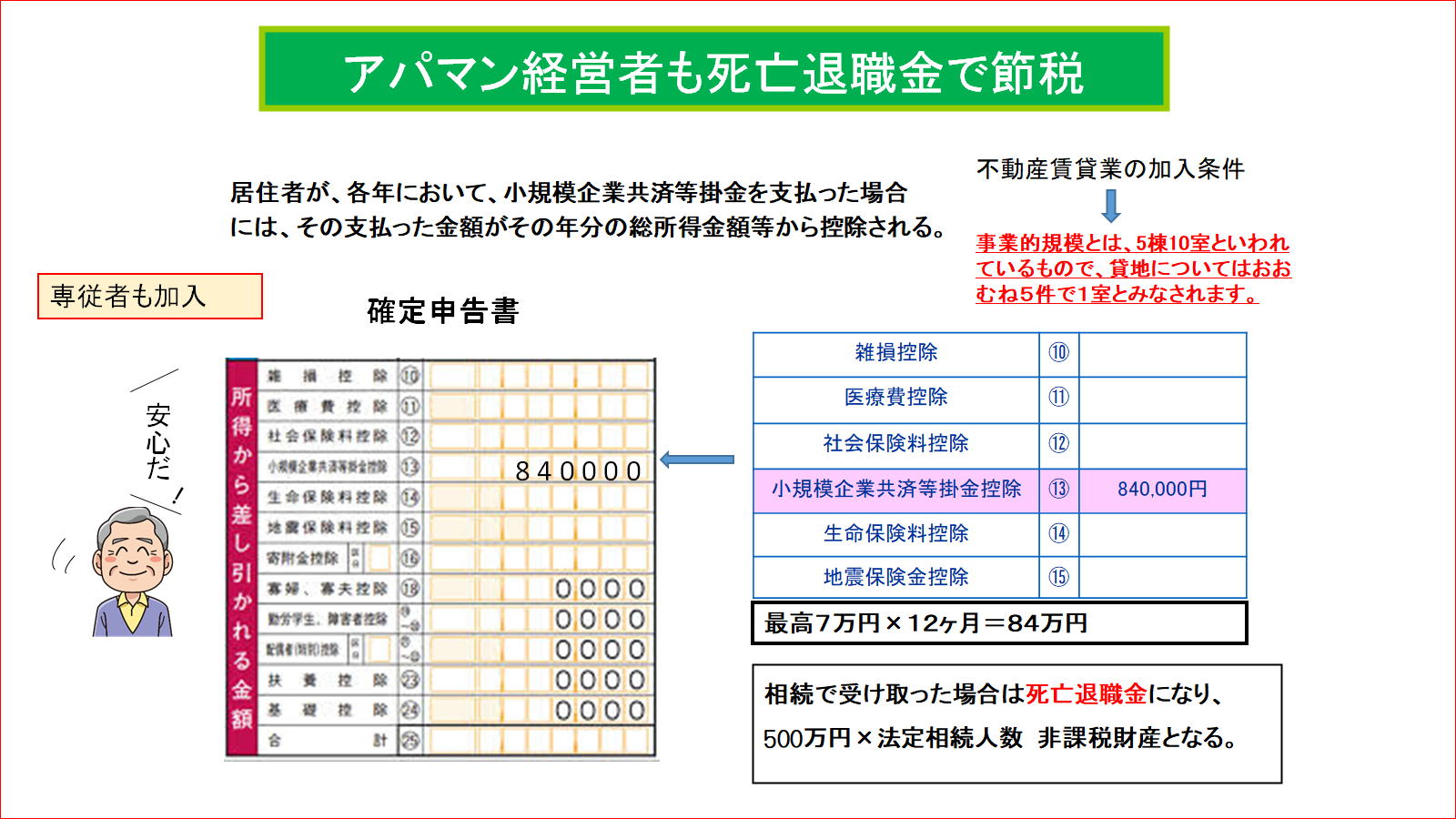

アパマン経営者も死亡退職金で節税

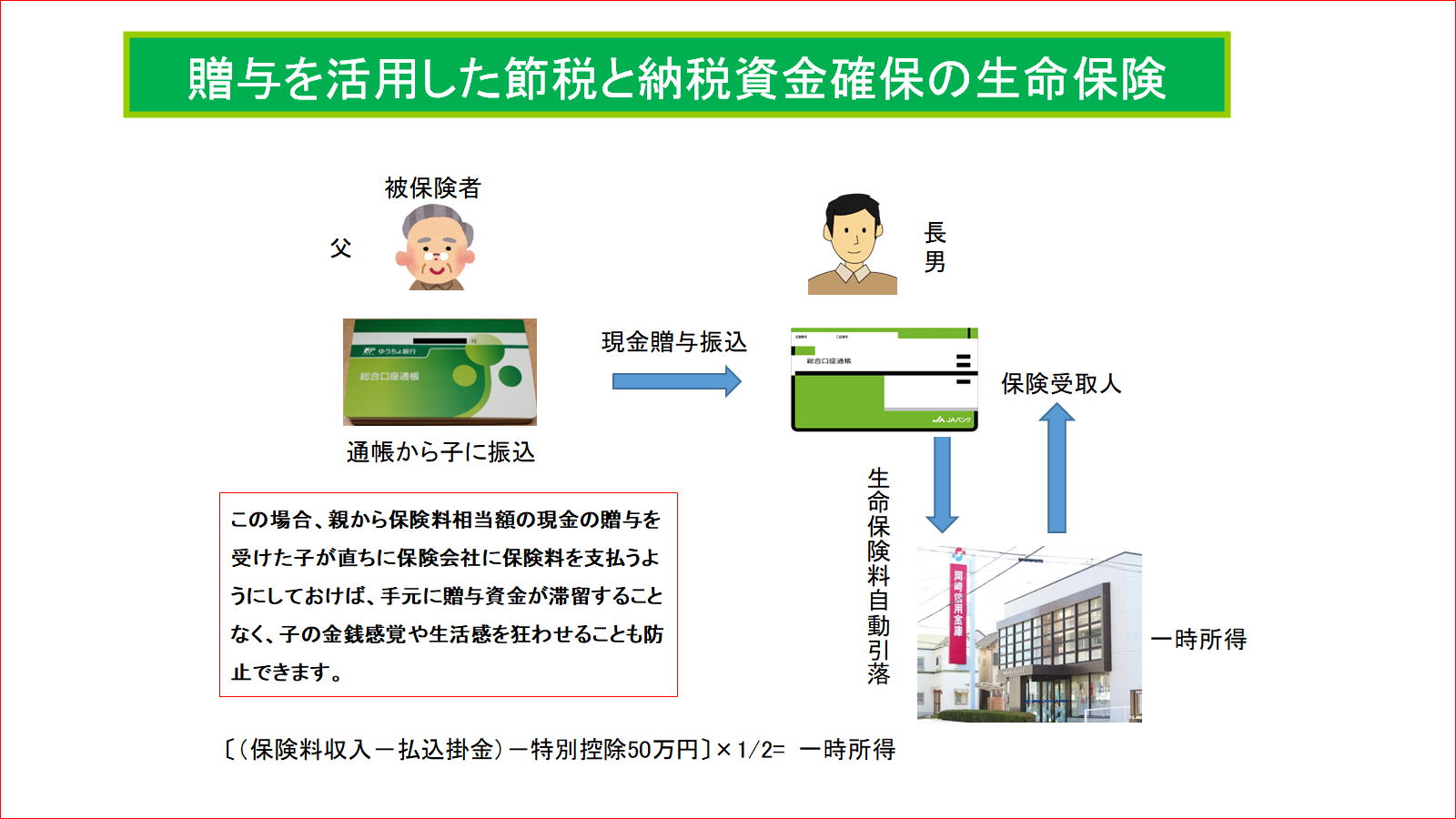

贈与を活用した節税と納税資金確保の生命保険

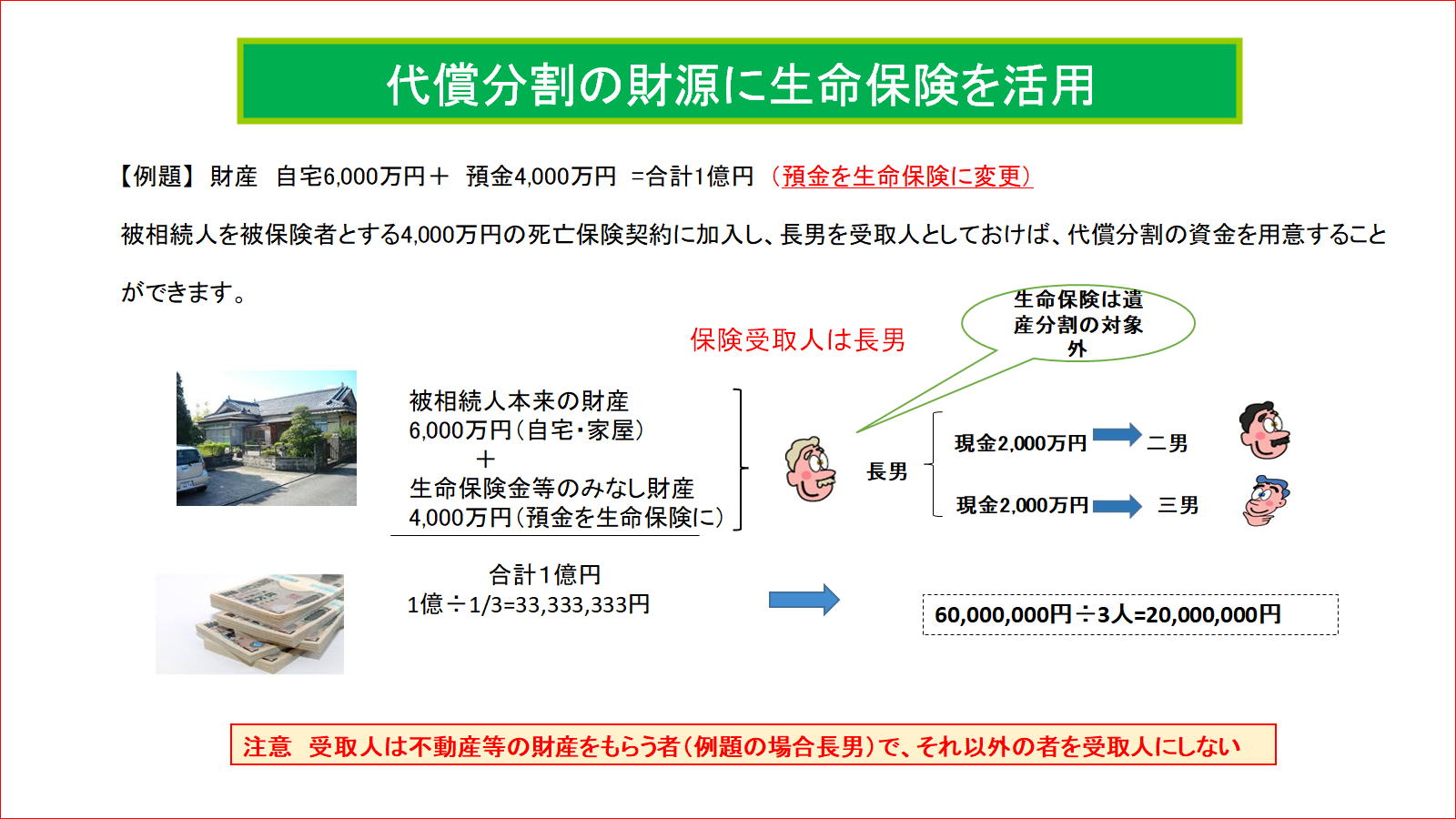

代償分割の財産に生命保険を活用

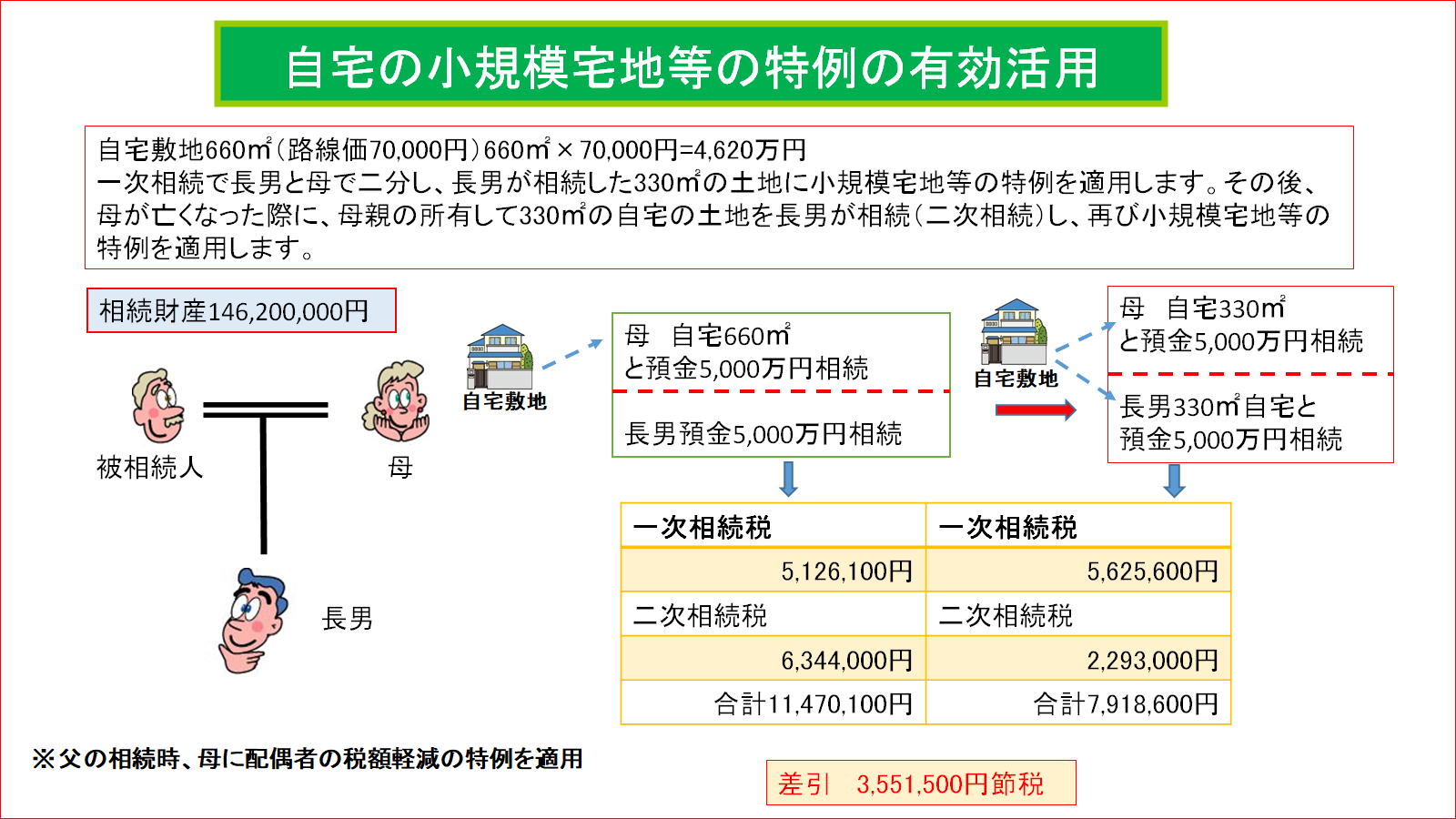

自宅の小規模宅地等の特例の有効活用

養子縁組の活用による相続対策

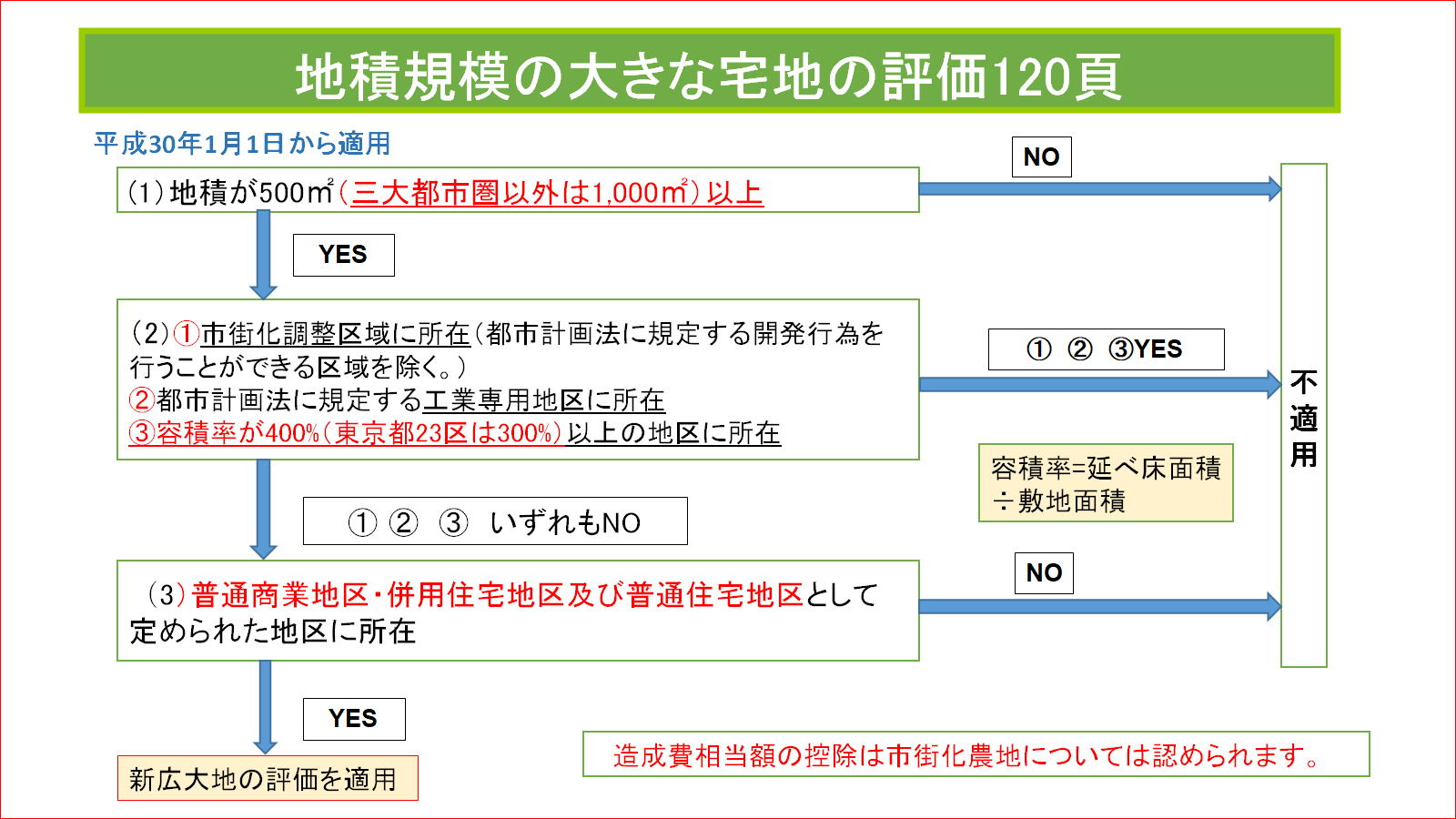

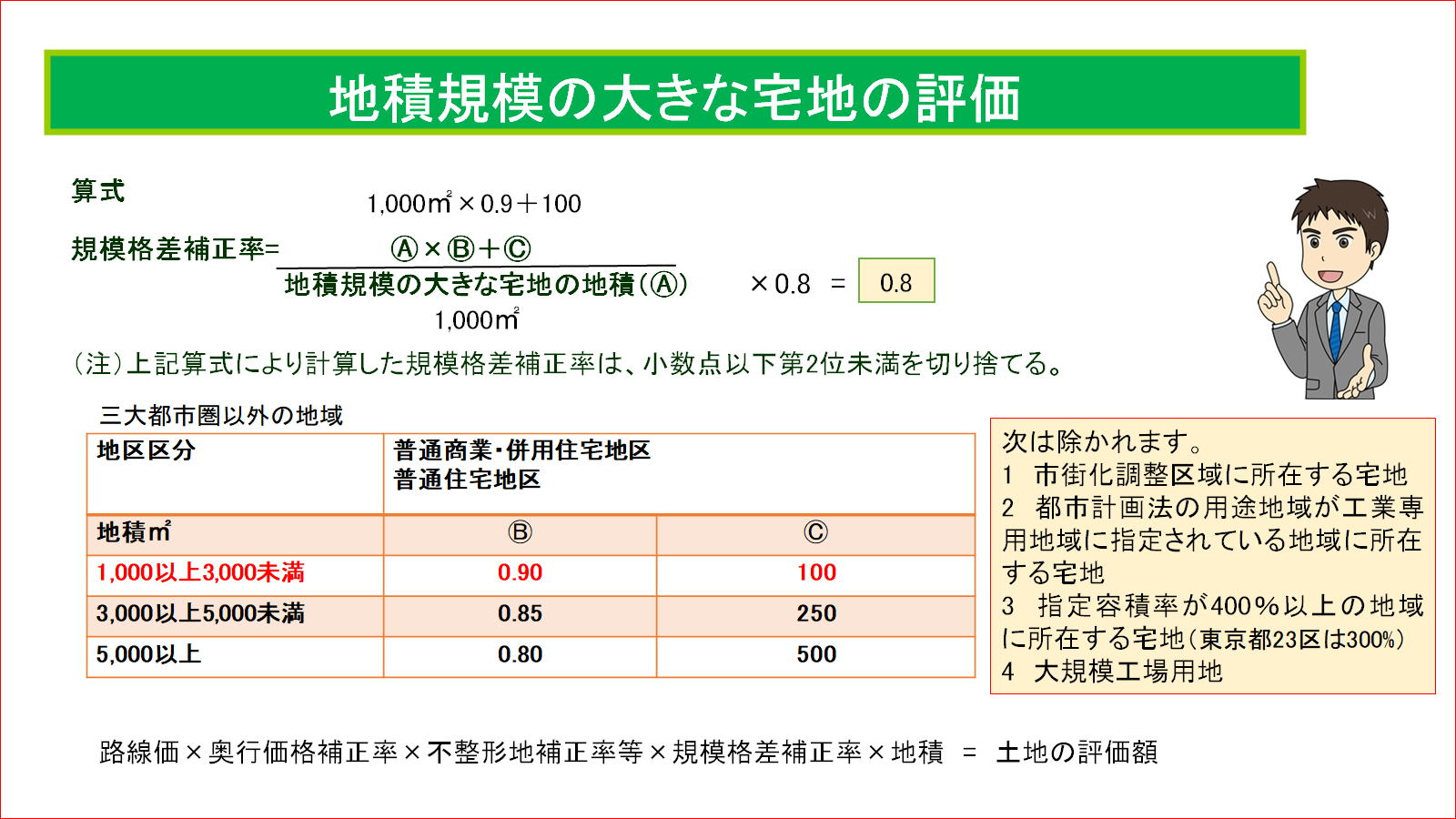

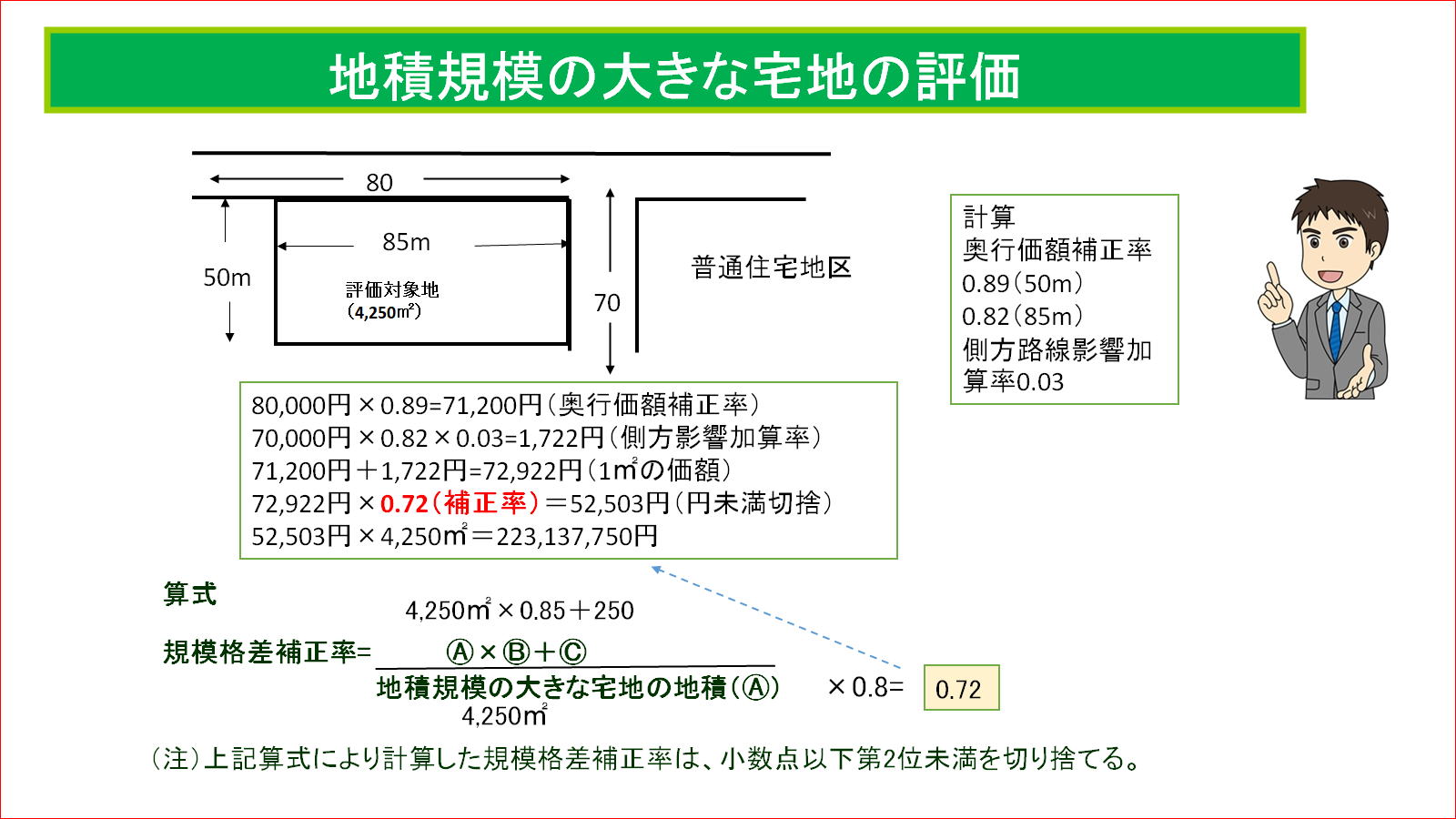

地積規模の大きな宅地の評価

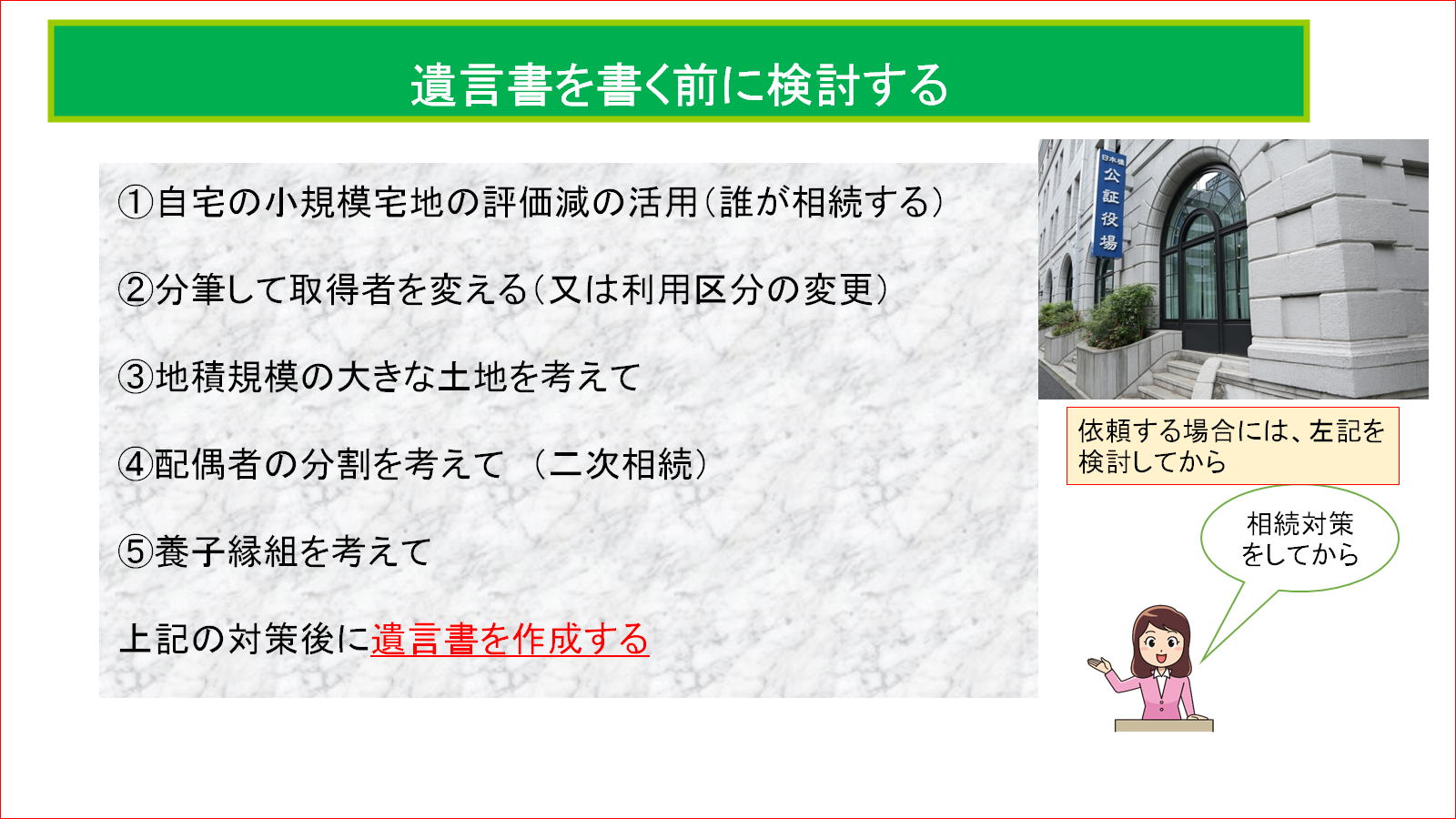

遺言書を書く前に検討する

名義預金とならないように